出品:新浪财经上市公司研究院

作者:昊

时隔不到一年,天赐材料再次收购大股东资产。11月25日,天赐材料发布公告称,拟收购徐金富等4 位自然人及上海合银投资管理有限公司持有的东莞市腾威电子材料技术有限公司(以下简称“东莞腾威”)85%股权,交易对价3.83亿元。

徐金富是天赐材料董事长兼总经理,同时也是公司控股股东和实际控制人。这已是徐金富最近一年以来第二次卖资产给上市公司。

去年12月,天赐材料向徐金富控制的企业江苏中润购买专项资产及其持有的浙江天硕 23.70%股权,交易价款合计4.98亿。这次收购刚完成,标的公司主业锂电VC材料的售价就在一年内暴跌75%。

此番再次收购实控人资产,交易溢价率高达近400%,且收购前两个月,标的公司刚刚完成近7倍的增资扩股。

尽管踩中了新能源锂电的大风口,天赐材料主业实现跨越式发展,但扩产、收购等开支也与日俱增,公司负债率连年提高而收现比却不断走低,屡屡融资之后,账面资金仍不宽裕。一年内连续两次以大额现金收购实控人资产的必要性值得商榷。

两起关联收购或藏猫腻

上周末,天赐材料公告拟以现金对价3.83亿元,收购公司实控人徐金富等人持有的东莞腾威85%股权。

东莞腾威主营业务是动力电池用胶黏剂的研发、生产和销售。根据评估,东莞腾威股东全部权益的评估价值为4.52亿元,本次收购85%股权对应交易价格为3.83亿元,增值达398.70%。

公司表示,考虑到动力电池用胶黏剂市场属于新能源汽车动力电池领域的细分市场,目前正处于增量发展阶段,市场溢价较高,因此采用评估增值幅度更大的收益法作为定价依据。

不过,在业绩承诺方面,似乎却又显得颇为保守,并未体现“增量发展”的特征。

根据公告,交易双方承诺目标公司2023-2025年的净利润不低于4900万元、5500万元和6200万元,年均增速仅为12%。此外,相比于2022年前10个月,东莞腾威就已实现的3973万元净利润,业绩增幅也十分有限。

更值得注意的是,就在收购宣布之前仅2个多月,今年9月5日,东莞腾威注册资本由300万元猛增至2000万元,新增1700万元注册资本由邬全生、徐金富、王中胜、潘国忠、上海合银投资管理有限公司认缴投入。

卖给上市公司前,标的公司原股东突击大额增资,背后动机令人生疑。而去年底的另一项关联收购案上市公司似乎也“吃了亏”。

2021年12月,天赐材料宣布拟以4.98亿元现金购买公司实控人徐金富持有的江苏中润全部资产,包含位于江苏省南通市如东县洋口化学工业园区黄海三路的土地使用权及地上构筑物、建筑物、在建工程、工程物资、存货等专项资产,及其持有的浙江天硕氟硅新材料科技有限公司23.70%股权资产。

根据公告,上市公司拟购买的专项资产评估值为3.18亿元,增值30.53%;购买的股权资产(浙江天硕)对应交易价格为1.80亿元,增值率达到253.53%。

资料显示,浙江天硕主要从事锂电池电解液添加剂碳酸亚乙烯酯(VC)、硫酸乙烯酯(DTD)的生产和销售。

值得注意的是,由于锂电赛道内竞争者不断增多,同质化竞争严重,订单争夺趋于白热化,全行业降价成为争取更多订单的唯一手段。

数据显示,今年前10个月,除碳酸锂价格继续上涨外,多数锂电材料售价均呈下滑趋势,其中铜箔、PVDF、6F、硫酸钴等跌幅在20%-40%左右,而VC价格下跌最为明显,年内跌幅高达75%。

徐金富在出让浙江天硕给上市公司后不久,VC价格就出现了暴跌,这一交易不知是巧合还是另有原因。

业绩狂飙之下资金隐忧浮现

搭乘新能源汽车浪潮,天赐材料主业实现了跨越式发展,近5年时间内,营收增长6倍,净利润增长达7倍。

与此同时,天赐材料资本开支增幅达到10倍,多数年份经营现金净流入额不足同期资本开支,公司现金和负债状况更是不断恶化。

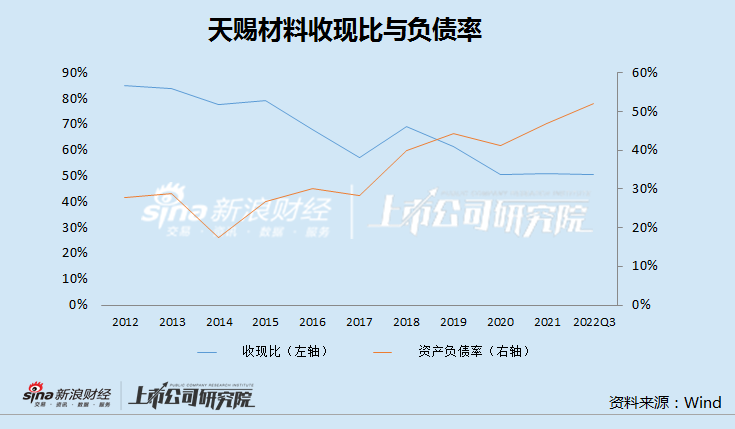

Wind数据显示,近几年来,天赐材料资产负债率从20%左右逐步攀升至超过50%;而收现比则从接近90%逐步下滑至略高于30%的水平。

资金困扰下,天赐材料加快了各渠道融资的步伐。

2020年10月,公司公告筹划定增事项,2021年5月完成定增,募集资金16.65亿元,用于多个锂电扩产项目并补充流动资金。

上述定增刚落地,2021年12月,公司再次公告,拟发行可转债,募资34.1亿元,再次用于多个锂电项目并补充流动资金。该可转债项目于今年9月发行完成。

而可转债融资刚落地,公司又开始筹划海外融资事项。

今年11月24日,天赐材料公告,拟发行全球存托凭证(GDR),并在瑞士证券交易所挂牌上市,GDR以新增发的公司人民币普通股A股作为基础证券,所代表的新增基础证券A股股票不超过2.89亿股,不超过本次发行前公司普通股总股本的15%。

根据计划,公司发行GDR拟募集资金在扣除相关发行费用后,拟用于拓展主营业务,推动国际化布局,提升产品研发、制造和销售能力,偿还债务及补充公司运营资金等。

按2.89亿股和目前股价估算,融资规模也在数十亿元级别。

截至今年三季度末,天赐材料账面资金51.66亿元,各类有息负债及可转债超过45亿元,按前三季度20多亿元的资本开支速度计算,大量融资之下,公司资金状况仍然吃紧。连续向实控人收购资产的必要性更加值得商榷。