出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

在刚刚过去的1月份,A股共有34家拟IPO企业上会,其中过会26家,名义过会率降至76.47%,创多年来新低,这主要因主板、科创板过会率大幅降低。

此外,随着创业板定位新规的出台,多家企业撤回申请,还有卓海科技因不满足“三创四新”的定性要求上会遭否。

发行及募资层面,1月份共有10家企业成功上市,合计募资69.22亿元,较2022年12月份皆有大幅下降,这主要受1月份春节小长假的影响。

①上会审核情况:名义过会率降至80%以下

wind显示,1月份A股共有34家拟IPO企业上会,其中过会26家,名义过会率降至76.47%。

其中,创业板17过15,过会率为88.24%。科创板9过6,过会率仅66.67%,与2022年度97.92%的过会率相比大幅下降。主板3过1,过会率仅有33.33%,较2022年度75%的过会率出现断崖式下降。北交所5过4,过会率为80%。

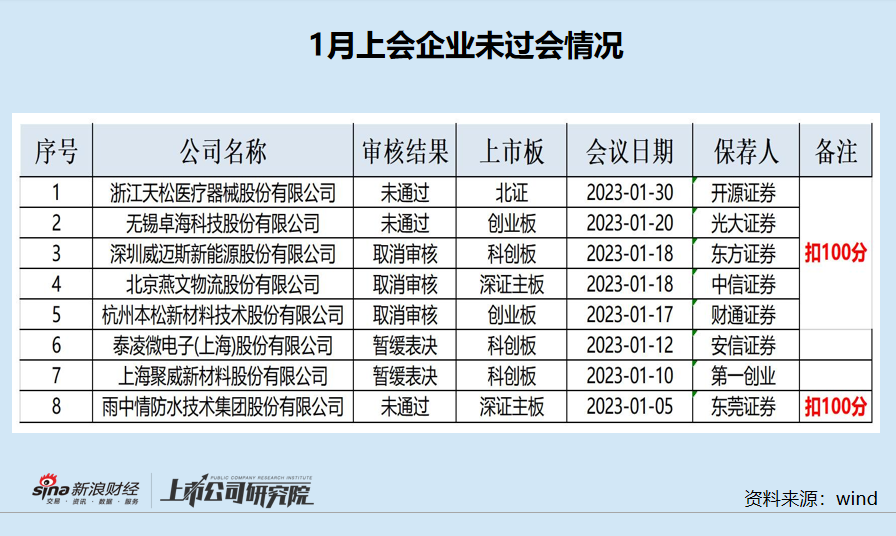

在8家IPO失利的企业中,有3家直接被否,2家暂缓表决,3家取消审核。2家暂缓表决的企业分别是泰凌微电子(上海)股份有限公司(泰凌微)、上海聚威新材料股份有限公司(聚威新材),皆来自科创板。

其中,泰凌微遭暂缓审议与业绩真实性、持续经营能力、销售费用高、实控人认定及其巨额债务有关。

招股书显示,泰凌微主要从事无线物联网系统级芯片的研发、设计及销售。2019-2021年、2022年前三季度,泰凌微分别实现营业收入3.2亿元、4.54亿元、6.5亿元、4.36亿元,分别实现扣非归母净利润0.14亿元、0.27亿元、0.75亿元、0.12亿元。

2022年前三季度,泰凌微扣非归母净利润降幅超过80%,已经触及审核红线(50%)。并且,泰凌微预计2022年全年净利润降幅超过50%,因此科创板上市委要求公司说明2021年相关收入的质量及可持续性等。

聚威新材主要被质疑会计处理是否合理、是否存在收入调节、毛利率高是否具备合理性、技术领先的合理性、重大经营风险等方面。

1月份,3家取消审核的IPO企业分别是深圳威迈斯新能源股份有限公司(威迈斯)、北京燕文物流股份有限公司(燕文物流)、杭州本松新材料技术股份有限公司(本松新材),取消审核的原因皆未公布。

其中,燕文物流冲击A股跨境电商物流第一股,但在上会前撤回上市申请。资料显示,燕文物流合规问题频发。

招股书显示,燕文物流2004年10月、2016年6月、2017年3月、2019年8月增资未验资,2016年3月出资变更未验资,明显违背公司法且频次较多。

此外,燕文物流报告期内被行政处罚的次数就高达11次,其中包括因提供虚假经济普查资料被罚款2.3万元。

②被否企业分析:开源证券协助天松医疗“带病闯关”

1月份,3家直接被否的企业分别是浙江天松医疗器械股份有限公司(天松医疗)、无锡卓海科技股份有限公司(卓海科技)、雨中情防水技术集团股份有限公司(雨中情)。

其中,天松医疗2022年12月19日曾遭北交所暂缓审议。在今年1月30日的审核会议上,天松医疗直接被否。

北交所在审核问询中重点关注了天松医疗经销模式及境外销售真实性、毛利率水平较高的合理性、技术水平及产品竞争力、公司治理有效性、募投项目的必要性及合理性等问题。

上市委员会审议认为,天松医疗及开源证券对前次暂缓的审议意见中关于经销商的经营情况、商业合理性未能按要求进行充分核查并排除合理怀疑,对经销商是否存在代公司承担成本费用的核查及论证依据不足,未能充分说明公司研发能力及技术创新性与其招股说明书披露的相关内容匹配,募投项目用于扩大产能的合理性依据不充分,故不符合北交所IPO要求。

不难发现,天松医疗被否主要是经销模式及境外销售真实性的存疑。从北交所的措辞中可以得出,天松医疗经销模式存疑是因为“未能按要求充分核查排除怀疑”、“核查及论证依据不足”、“合理性依据不充分”等,而这些都与开源证券等中介机构有关。

事实上,在天松医疗的前两轮问询中,北交所都对公司经销商收入的真实性进行重点问询,但公司及开源证券都没有论证、核查清楚,或者可能就经不起核查。在2022年第一次审核会议上,天松医疗及开源证券也没有给出合理解释,直至今年1月份再次因这个问题被否。

招股书显示,天松医疗经销模式收入占比约为80%。其中公司客户中由离职员工出资设立或者由离职员工担任董事、监事、高级管理人员的经销商有1家,离职员工任职的经销商9家,由公司实际控制人之一徐天松的亲属任职的经销商2家,上述经销商合计销售占比分别为25.23%、26.41%和27.26%。

有意思的是,天松医疗前员工和实际控制人的亲属控制的经销商销售单价,是公司平均销售单价的2-8倍。这样一来,天松医疗的收入便“水涨船高”。

卓海科技被否说明了创业板定位不仅需要满足定量要求,还要满足定性的要求。2020年、2021年、2021年前三季度,卓海科技营收增速分别为82.15%、161.66%、117.35%,远超20%的要求。公司2019-2021年的研发投入也达标,满足复合增长率超15%且最近一年超过1000万元的要求。

但卓海科技不符合“三创四新”的定性要求。上市委员会审议认为:卓海科技未能结合行业情况充分说明其“三创四新”特征,不符合创业板定位要求,且对是否存在对发行人持续经营有重大不利影响的事项解释不充分,故不符合创业板要求。

资料显示,“三创四新”的定性要求主要是指:“创业板定位于深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。”

雨中情被否主要是因为财务问题较为突出,涉及应收账款、调节收入、毛利率高、经营业绩下滑、沥青业务的真实性、商业合理性及持续性等。

1月份3家被否的企业分别来自不同的板块,虽板块定位不同,但相同的是对业绩的真实性较为关注,其中天松医疗和雨中情归根结底是因财务真实性存疑被否。

具体而言,毛利率高于同行是监管部门关注的重点,3家企业中被提到2次。此外,持续经营(或持续盈利能力)也被提到2次,是被否的最主要原因之一。

③终止情况:比亚迪半导IPO失败或因独立性不足

wind显示,1月份共有24家企业终止IPO进程,包括22家主动撤回。在22家主动撤回的企业中,有2家不符合创业板定位量化指标。

2022年12月30日,深交所发布了修订的《创业板企业发行上市申报及推荐暂行规定》,新增几项创业板定位的量化指标,包括研发投入三年复合增长率超15%且最近一年绝对额超1000万元或最近三年研发投入累计达到5000万元;营收三年复合增长率超20%或最近一年营收超3亿元。

1月份,2家不符合创业板定位量化指标而撤回IPO申请的企业分别是沈阳宏远电磁线股份有限公司(宏远股份)、浙江硕华生命科学研究股份有限公司(硕华生命),保荐券商皆是民生证券 。

宏远股份是因为研发投入不达标,2019-2021年的金额分别为280.42万元、242.27万元、405.44万元,最近一年的金额没有超过1000万元。

硕华生命也是因为研发投入不达标,2019-2021年的金额分别是359.42万元、727.53万元、916.32万元,最近一年的金额没有超过1000万元。

1月份,在注册阶段撤回IPO申请的企业是比亚迪半导。比亚迪半导独立IPO折戟,也意味着比亚迪“A拆A”的失败。

比亚迪半导终止IPO的原因虽未披露,但市场对其关联交易占比较高颇为关注。2019- 2021 年,比亚迪半导向关联方(主要是比亚迪集团)销售商品、提供劳务及合同能源管理服务的金额分别为6.01亿元、8.51亿元和20.06亿元,占营业收入的比例分别为 54.86%、59.02%和 63.37%。

关联交易影响的是拟IPO企业的业务独立性,尤其是比亚迪半导的关联交易主要是和控股股东进行的,这更让公司独立性成色不足。

④发行上市概况:江瀚新材承销保荐佣金率畸高

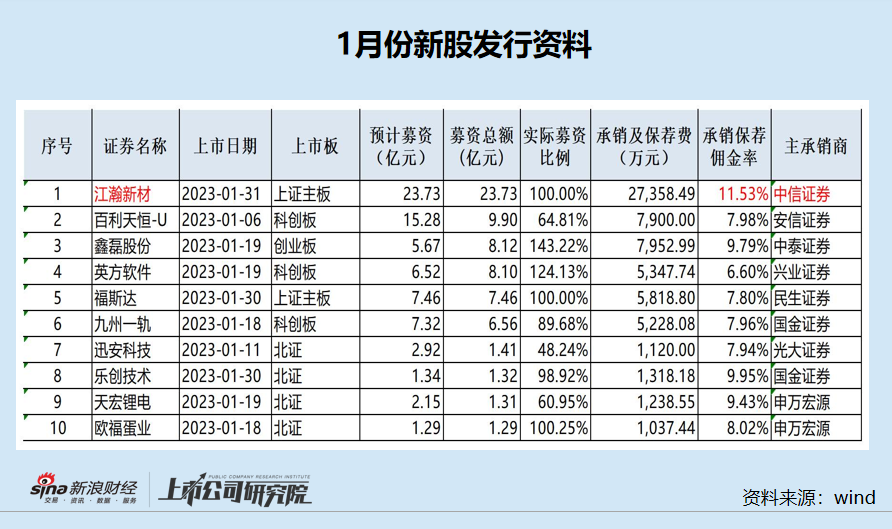

发行及募资层面,1月份共有10家企业成功上市,合计募资69.22亿元,环比大幅下降。

在10家公司中,实际募资额最高的是江瀚新材,金额为23.73亿元,实际募资额最低的是欧福蛋业,募资额为1.29亿元。

1月份,实际募资比例最低的3家公司分别是迅安科技、天宏锂电、江瀚新材,实际募资比例分别为48.24%、60.95%、64.81%。

承销保荐佣金率最高的也是江瀚新材,承销保荐费高达2.73亿元,佣金率为11.53%。

实务中,募资额越高,承销保荐佣金也会高,但佣金率会逐步降低,因为大部分券商是按照募资额分阶收费的,即募资额越高佣金率越低。

但江瀚新材实际募资额都超过了20亿元,一般情况下佣金率应低于7%,但其仍高达11.53%(主承销商中信证券),显然偏高。

我们复盘了中信证券2020年以来作为主承销商承销的金额20亿元-30亿元的17家IPO项目,只有江瀚新材的佣金率超过了10%,15家低于7%,10家低于5%。

由此可见,中信证券承销的江瀚新材,佣金率显然偏高,背后有何猫腻?我们将持续跟踪。