出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

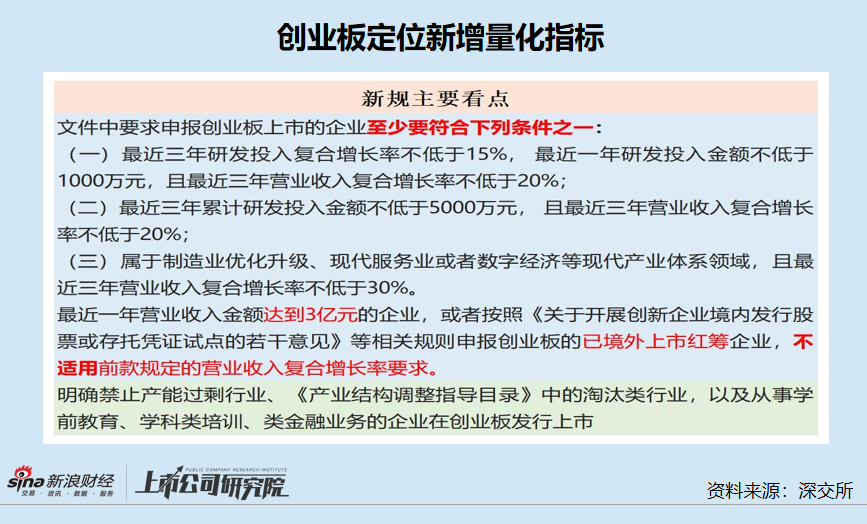

2022年12月30日,深交所发布了修订的《创业板企业发行上市申报及推荐暂行规定》,新增几项创业板定位的量化指标,同时增加了限制在创业板上市的几类行业。该规定在发布之日立即实施,且2020年6月的旧规同时废止。

新增的量化指标主要包括营收增速、研发费用金额及增速。我们对创业板在审的338家(截至2023年1月16日,不含已终止及已发行项目,下同)拟IPO企业进行复核,发现有43家企业不满足新修订的量化指标。

需要指出的是,剩余295家企业并不一定符合创业板定位,因其还需要满足“三创四新”的定性指标。

在43家不符合创业板定位量化指标的企业中,有9家公司的营收不达标(但研发费用达标),其中包括先后两次遭现场检查(现场督导)的鹰之航。

业绩预测“放卫星”

招股书显示,鹰之航主要从事航空机载设备的制造和机载设备维修业务。2018-2021年,公司分别实现营收2.19亿元、2.02亿元、2.05亿元、2.23亿元,2019-2021年的复合增长率约为0.8%,远未达到20%的要求。

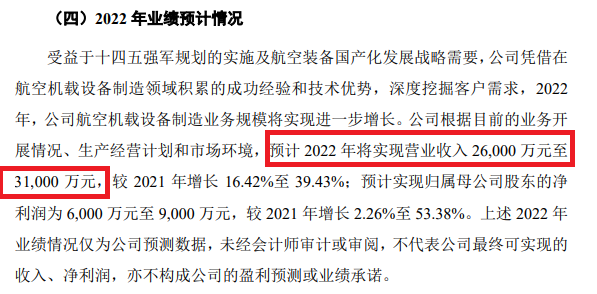

同时,鹰之航2021年的营收未达到3亿元,也没有达标。公司2022年的营收只有超过3亿元,才可以顺利闯关。

但2022年前三季度,鹰之航的营收仅1.34亿元,第四季度实现1.66亿元不太现实。

2019-2021年,鹰之航第四季度的收入占比分别为17.42%、27.35%、25.36%,约占25%左右。按照往年第四季度收入占比25%推算,鹰之航2022年的收入约在1.8亿元左右。

来源:招股书

来源:招股书

然而鹰之航预计2022年将实现营业收入2.6亿元至3.1亿元,这也意味着公司第四季度的收入预测为1.26亿元-1.76亿元,与公司往年第四季度的收入占比极为不符。并且,公司预测第四季度收入几乎与前三季度收入之接近或超出。

除了营收不过关,鹰之航净利润也出现负增长。2019-2021年、2022年前三季度,公司净利润分别为0.43亿元、0.7亿元、0.59亿元、0.35亿元,同比分别增长-46.26%、64.31%、-16%、-28.5%。

财务内控有效性不足 一创投行佛系保荐?

除了创业板定位存疑外,鹰之航还存在财务内控有效性不足的问题。

监管部门现场检查发现,鹰之航还存在跨期确认收入、坏账计提不充分、发货一年后确认收入、未计提预计负债等会计处理、财务内控问题。如公司存在发货(记录为发出商品)一年以后确认收入的情况,2018年至2021年1-9月各期累计金额为8913.65万元,其中海航系7515.96万元,占比84.32%。

此外,鹰之航还被检查出虚假披露。申请资料显示,公司2018年至2021年1-9月其他收益中增值税即征即退金额分别为1282万元、687.85万元、956.73万元和241.93万元。但经现场检查,上述增值税即征即退金额中包含子公司三零一五部分军工产品的增值税退税,2018年71.48万元,2020年128.92万元,并非增值税即征即退,信息披露不准确。

在虚假披露的背后,还是反映出鹰之航财务内控的有效性不足。增值税即征即退和增值税退税的会计处理不同,对公司利润的影响也可能大不相同。

资料显示,鹰之航此次IPO的保荐机构是第一创业,会计师是大华会计师事务所。对于鹰之航现场检查发现的问题,一创投行和大华会计师事务所难辞其咎。

尤其是大华会计师事务所在实质性程序中对发出商品未执行函证程序,而直接采用替代测试,其解释原因为发行人发出商品主要是单件金额小、数量庞大的维修件,根据以往函证情况,客户不予回函,故直接采用替代程序核查。但底稿中未记录以前发出商品函证情况,也未见发出商品相关控制测试。

以前的客户函证没有回复,不意味着自己就可以省略函证程序,更不能直接采用替代核查程序,大华会计师事务所的操作显然不规范,这也是鹰之航财务内控问题一直能被隐瞒的“帮凶”。

而一创投行也没有勤勉尽责。根据《保荐人尽职调查工作准则》的规定,保荐人应对经注册会计师审计或发表专业意见的财务报告及相关财务资料的内容进行审慎核查。关注会计师、管理层与财务报告相关的重大事项和重要性水平的判断标准。在此基础上,对重要的财务事项进行重点核查。

这意味着,保荐人对申报会计师的审计的财报只是合理信任,而不是绝对依赖。因此,鹰之航存在的种种会计处理不规范的问题,一创投行并没有审慎核查,不够勤勉。

2022年,创业板共有16家拟IPO企业被否,6家企业被指出内部控制不健全,占比37.5%。其中包括北农大、红星美羚、科拓股份等,这三家公司都被现场检查或现场督导发现财务内控问题。

因此,被现场检查出财务内控问题的鹰之航,叠加创业板定位不过关,公司IPO之路道阻且长。

高溢价收购向实控人前弟妹进行利益输送?

公告显示,鹰之航报告期内的一笔投资十分值得关注,因其十分可能损害公司利益。

2021年6月22日,鹰之航以现金1100 万元对东江科技增资以取得东江10%股权,约9元/股,对应的东江科技估值为1.1亿元。

然而在2021年4 月,田新花以256.02万元价格受让东江科技原股东全祖云、杨全明合计15.45%股份,约1.51元/股,此时东江科技的估值为0.17亿元。

仅仅过了两个月,东江科技的估值就增长了563.85%,鹰之航是否当了“冤大头”,是否损害公司利益?

田新花的身份或许能揭晓答案。资料显示,田新花为鹰之航实控人薛进的弟弟薛建东之前妻,薛建东与田新花两人于2018年2月离婚。

实控人弟弟前妻刚刚低价获得东江科技15.45%的股份,鹰之航随即动用公司1100万资金为东江科技及前弟媳抬高近6倍的估值。鹰之航实控人与其前弟媳之间是否存在利益输送,是否存在代持关系,公司予以否认。

值得关注的是,鹰之航以东江科技2020年的净资产和业绩为基础进行增资收购。然而东江科技2020年的净利润仅96.61万元,收购市盈率高达113倍。

如此之高的溢价,如此巧合的收购节点,如此非同寻常的非关联关系,鹰之航斥资千万元收购东江科技的动机待考。