相关公司: 平安证券 中天国富 中信证券 国泰君安 东兴证券 申万宏源 首创证券 西部证券 瑞银证券 兴业证券 海通证券 渤海证券 德邦证券 民生证券 中金公司 招商证券 东吴证券 湘财证券 东海证券 华安证券 开源证券 东莞证券 长城证券 华英证券 华创证券 华金证券 东北证券 安信证券 华西证券 南京证券 中德证券 国盛证券 安信证券 中原证券 中航证券 财通证券 光大证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

7月15日,北交所拟上市公司华洋赛车更新了招股书,最新发行底价较一个月前招股书披露的数据减少了近90%,公司以“证券市场的变化情况和维护股价稳定的需要”简单的一句话作为变更理由。

华洋赛车突然之间将发行底价降低近90%,是不是公司上半年的净利润大幅下降甚至亏损?如果是,公司是否符合北交所上市要求?如果公司盈利状况没有出现严重恶化,华洋赛车短时间内大幅降低发行底价,导致市盈率低于同行公司均值的90%以上,是否太过随意?

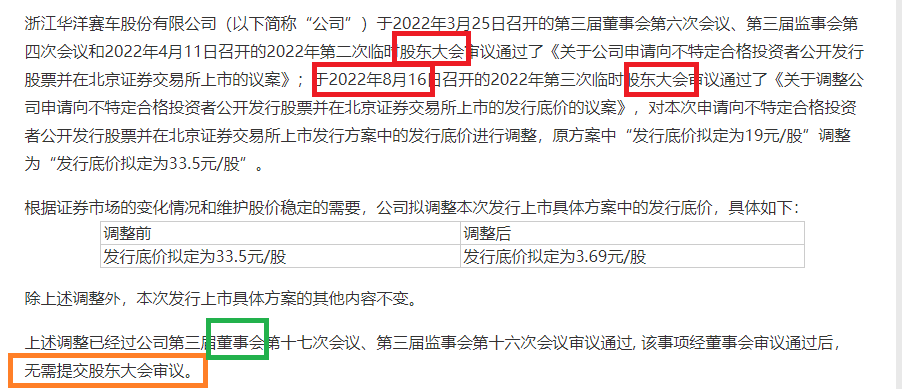

尤其是,华洋赛车最后一次发行底价的变更只经过董事会决议,此举对中小股东不太友好,而前次发行底价变更经过了股东会决议。如果公司最终的发行价格是3.69元/股或其他比较低的价格,公司的市值才2亿多元,不及公司挂牌时最后一个交易日的总市值12亿元。

资料显示,华洋赛车此次承销保荐券商是光大证券(维权)。最近两年,光大证券的保荐质量“马马虎虎”,执业质量有待提升。随着IPO项目名义过会率连续下降,撤否率连续增长,保代大量流失,光大证券投行业务尤其是IPO保荐业务的竞争力正在走下坡路。

华洋赛车发行底价对应的PE显著低于同行 未经股东大会的议案或有损小股东利益

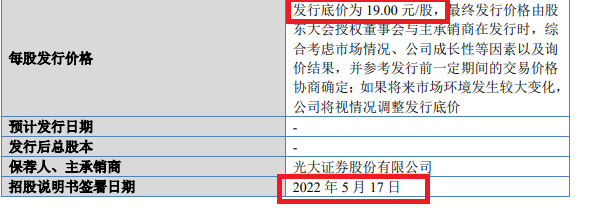

资料显示,华洋赛车于2015年11月在新三板挂牌。2022年5月,公司发布了首版招股书(申报稿),彼时确定的发行底价为19 元/股(发行后总股本为5600万股,下同)。 2021年,公司归母净利润为0.9亿元,简单计算,公司发行底价对应的市盈率(发行后,下同)约为11.83倍。

来源:招股书

来源:招股书

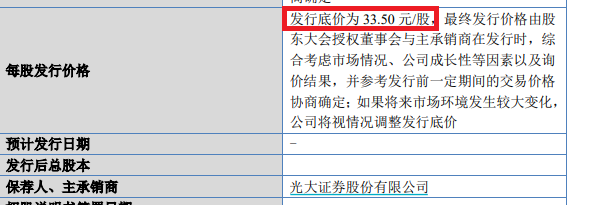

据华洋赛车公告,2022年8月16日公司召开的2022年第三次临时股东大会审议通过了议案,将发行底价拟定为19元/股调整为33.5元/股。据此计算,公司33.5元/股的发行底价对应的市盈率约为20.87倍。

来源:招股书

来源:招股书

直到2023年6月16日,华洋赛车在招股书(注册稿)中依然将发行底价定格在33.5元/股。然而过了一个月后,公司就将发行底价降到了3.69元/股,降幅高达89%。2022年,华洋赛车归母净利润为0.66亿元,3.69元/股的发行底价对应的市盈率约为3.12倍。

招股书中,华洋赛车将春风动力、涛涛车业作为国内可比同行公司。wind数据显示,2021年和2022年,春风动力的静态市盈率分别为71倍、41倍,最新收盘日(7月17日,下同)对应的市盈率为33倍;涛涛车业首发市盈率为36倍,最新收盘日对应的市盈率为27倍,皆远超华洋赛车最新发行底价对应的3.12倍。

发行底价从33.5元/股骤降至3.69元/股、对应的市盈率从20.87倍大降至3.12倍,且远低于同行可比公司的水平,尤其是公司发行底价在6月份还没有变化,这是否说明公司上半年的盈利状况出现了严重恶化?

2023年一季度,华洋赛车扣非归母净利润仅0.04亿元,同比下降62.8%。7月中旬,华洋赛车上半年的经营业绩也有了未公布的数据,公司突然在这个时间点降低发行底价,是否说明公司上半年的净利润大幅下降或出现了亏损?如果是这种状况,正在冲刺IPO的华洋赛车是否符合发行条件?毕竟北沪深三家交易所对发行人的持续经营能力都有最基本的要求。

如果华洋赛车的盈利状况没有出现十分严重恶化的状况,那公司将发行底价调低近90%,对应的市盈率也显著低于同行可比公司平均市盈率90%以上,公司及保荐承销券商光大证券的操作是否太随意?

还能体现华洋赛车及光大证券随意性的是,公司最新一次的调低发行底价的行为只经过了董事会的决议,而没有经过股东大会的决议。而公司上次调整发行底价,经过了股东大会的决议。

来源:公告

来源:公告

华洋赛车此次未经股东大会决议的发行底价调整,对中小股东不太友好,因为显著低于同行可比公司发行市盈率的发行底价,不利于保护中小股东利益。如果公司最终发行价格是3.69元/股,公司发行后的总市值才2亿元左右,而公司在新三板挂牌时的最后一个交易日的总市值为12亿元。如此一来,公司所称的“维护股价稳定”将不再具备合理性。

光大证券IPO保荐质量“马马虎虎”

在华洋赛车发行底价大变更这件事上,保荐承销券商光大证券或未勤勉尽责,因为价格变化的合理性十分存疑,且对中小股东不太友好。

事实上,光大证券最近两年的IPO保荐项目,也出现了信披质量不高、核查不充分等问题,这说明公司的保荐质量还有待提高。

如光大证券保荐的北京合众伟奇科技股份有限公司(合众伟奇)IPO项目,深交所质疑公司信息披露内容存在不符合创业板招股说明书格式准则第十条关于“简明清晰,通俗易懂”的情形。 深交所要求公司按照“简明清晰,通俗易懂”的原则,从客观角度以描述性语言披露各项产品和业务情况,突出产品和业务的本质,避免夸大、宣传、晦涩用语。

对于保荐项目出现的信披夸大、宣传、晦涩等用语,光大证券应该很容易发现这些最基础的问题,但直到被交易所点名后才去改正,可见保荐工作有些得过且过。

在合众伟奇IPO项目上,光大证券也有未尽职调查的嫌疑。如合众伟奇2022年第三大客户为成都思晗科技股份有限公司(思晗科技),当年销售金额为2,980.66万元。而思晗科技在新三板公布的年报显示,公司2022年从合众伟奇的采购金额仅820.4万元,两者相差2160万元。如此之大且明显的差异,光大证券是否进行了充分核查?

目前,合众伟奇在创业板上市委会议上遭遇暂缓审议,被问询的主要问题包括:是否通过理财产品进行资金占用或体外资金循环、内部控制制度是否健全有效、是否存在虚增收入或其他利益输送情形、对第一大客户存在重大依赖、是否具备持续经营能力等。上市委的几个问题都是十分“致命的”,光大证券是否能携合众伟奇顺利闯关,还存在较大变数。

注册制下,尤其是全面注册制实施以来,监管部门对拟IPO企业是否符合板块定位的要求比较严格,尤其是对于交易所审核阶段的项目,证监会会对拟IPO企业是否符合板块定位进行开会研究。因此,拟IPO企业是否符合板块定位,保荐券商应该在承揽项目时进行充分核查,而光大证券多家项目因不符合板块定位而遭撤否。

如光大证券今年保荐的无锡卓海科技股份有限公司(卓海科技)IPO项目,创业板上市委认为,卓海科技未能结合行业情况充分说明其“三创四新”特征,不符合创业板定位要求,对是否存在对公司持续经营有重大不利影响的事项解释不充分,故卓海科技被否。

再如光大证券今年保荐的上海文依电气股份有限公司(文依电气)IPO项目,创业板上市委认为,文依电气未能充分说明电缆保护产品业务的成长性、电气连接产品业务增长的可持续性,未能充分说明其“三创四新”的特征,以及是否符合成长型创新创业企业的创业板定位要求,故文依电气被否。

事实上,文依电气被否,光大证券早应有所察觉,因为文依电气很难符合创业板定位。报告期内,文依电气营业收入年复合增长率为16.12%,不符合创业板要求的近三年的营收复合增长率达到20%的要求;2021年的营收为2.52亿元,也未达到3亿元的要求。

可就在2022年,文依电气营收快速增长至3.02亿元,重要原因是2022年度对第一大客户浙江新吉奥汽车有限公司(下称“新吉奥”)的销售金额同比增长了485倍,且集中在2022年最后一两个月。创业板上市委对新吉奥首次进入公司前五大客户、主营业务是否具备成长性,是否符合创业板定位发出质疑。

此外,在文依电气项目中,光大证券对经销收入核查的充分性和有效性等问题在上市委会议上被重点问询,执业质量有待验证。

在卓海科技、文依电气接连因创业板定位被否后,光大证券终于撤回了另一家创业板IPO项目——重庆广电数字传媒股份有限公司(重数传媒)。重数传媒于2020年12月份递交了首版招股书,直到2023年3月撤回申请,排队期间长达27个月,是创业板在审时间最长的“钉子户”,可见光大证券保荐效率较低。

重数传媒也不符合创业板定位新规,申报期内近三年的营收复合增长率仅8%左右,远未达到20%的标准,最近一年(2021年)营收也未超过3亿元。公司研发投入也没有达到申报标准,2019-2021年的研发费用(与研发投入金额一致)分别为101.21万元、174.99万元、173.92万元,没有达到最近一年1000万元的要求。

从上述几家撤否的IPO项目看,光大证券在最基本的板块定位核查方面,还有待改善。

光大证券IPO项目过会率一路走低

近两年,光大证券IPO项目的名义过会率出现了明显的下降,撤否率连续升高,去年保代流失人数最多,这些数据是公司执业质量、投行竞争力的表现。

wind数据显示,光大证券2021年、2022年、2023年上半年的名义过会率分别为100%、72.73%、66.67%,一路走低。

更能体现真实保荐成功率的数据方面,由于中证协对投行业务的评价范围是已完结IPO项目,因此可以以已完结项目为基数,测算保荐券商的撤否率。我们可以将已完结项目分为已成功发行和已终止项目,已终止项目全部以撤否结束,因此“保荐失败率=已终止项目/已完结项目”,可以作为一个计算方式。

根据上述公式计算,光大证券2020年、2021年、2022年、2023年上半年的保荐失败率分别为6.25%、31.25%、50%、40%,整体上在大幅增长。

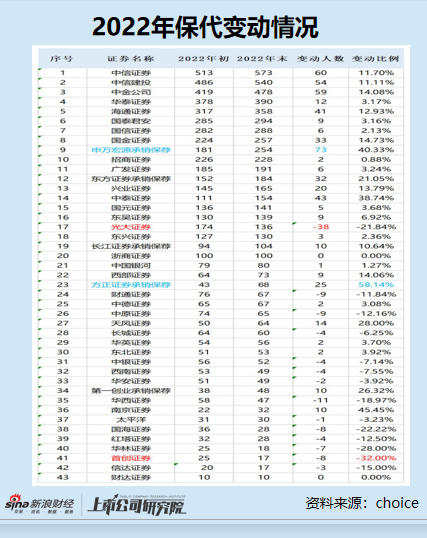

研究认为,保代人数是投行业务发展的重要保障,且保代人数的增减往往与投行的竞争力和未来业绩有较大关联。在43家纯证券业务A股上市券商中,光大证券2022年的保代流失人数最多,为38人。

而头部券商中信证券、中信建投、中金公司纷纷招兵买马,扩充团队。与光大证券同为腰部券商的东方投行、中泰证券、国金证券等,2022年保代人数增加数量也较多。