来源:大象IPO

在医药反腐持续高压下,医药企业的IPO之路也面临冲击。今年以来,A股注册制已有14家医药企业终止IPO。

近日,上海荣盛生物药业股份有限公司(下称“荣盛生物”)主动撤回了科创板IPO申请,其主要从事水痘减毒活疫苗体外诊断试剂的研发、生产及销售,2022年6月27日获科创板受理,2022年12月26日通过上市委会议。

过会以来,荣盛生物一直未提交注册,期间因补充财务资料暂停审核一次,今年6 月6日恢复审核,两个月后却主动终止了IPO。

对于终止原因,荣盛生物并未披露。但在其IPO期间,公司多次因销售费用高企、业绩可持续性存疑等问题,引发监管层反复询问,此次公司主动终止IPO或与销售费用有关。

14家医药公司终止IPO

荣盛生物的现象并非个例。

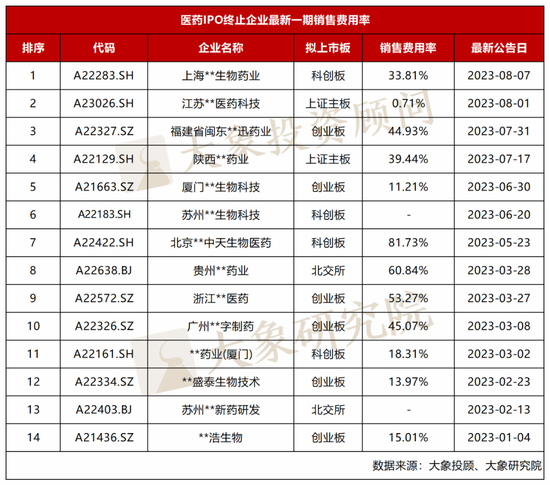

今年以来,截至8月15日,A股注册制排队企业中合计14家医药公司终止IPO,包括创业板6家,科创板4家,沪市主板2家,北交所2家。

14家终止IPO的医药公司中,有两家报告期内暂无销售费用;7家报告期最新一期销售费用率高于30%,占终止企业的五成。

其中,销售费用率最高的是北京**中天生物医药股份有限公司。扣除股份支付金额对于公司销售费用的影响后,2021年度公司销售费用率为81.73%,高于同行业可比公司当期销售费用率平均值。

该公司在招股书中解释称,主要原因系:1)公司产品优替德隆注射液于 2021 年 3 月才开始上市销售并实现收入,而该期间内销售费用系 2021年度完整期间内费用;2)公司 2021 年度尚处于产品商业化阶段初期,报告期内收入规模有限,且公司产品获批上市初期开展大量市场拓展和学术推广活动,2021年度销售费用处于较高水平所致。

销售费用率第二高的是贵州**药业股份有限公司。近三年及一期,公司销售费用率分别52.97%、57.34%、56.13%和 60.84%。

招股书显示,报告期内,公司销售费用构成基本稳定,市场及学术推广费比率较高。近三年及一期,公司市场及学术推广费用占销售费用的比例分别为92.41%、93.91%、95.22%和94.19%,占比超过 90%,主要系公司核心产品通过专业化学术推广模式销售所 致。专业化学术推广模式下,公司主要通过学术推广活动进行营销与市场推广,包括会议会展、医生拜访、客户维护、信息搜集等各项推广活动,这些推广活动形成市场及学术推广费,因此市场及学术推广费占比较高。

最近一家终止的荣盛生物,报告期各期,公司销售费用分别为 4,289.40 万元、5,473.78 万元、8,456.58万元和 3,958.08 万元,占营业收入的比例分别为 34.61%、32.62%、32.28%和33.81%。

IPO问询案例

案例1:上海**生物药业股份有限公司(2023-8-7 科创板-终止)

问询问题:

请发行人说明:(1)推广费的主要内容、前十大支付对象;公司与专业推广服务商的结算时点、结算方式,服务提供完成的标志;公司计提推广服务费的依据是否充分完整,计提时点与结算时点的对应情况;(2)市场推广活动中对推广费用的约定和实际履行情况,自身及专业推广服务商的分工,信息搜集的具体形式,报告期内客户拜访、举办会议的具体情况,包括时间、地点、频次、参会人数等,是否存在异常情形;相关推广服务商是否具有合法的经营资质及能力;(3)推广服务商是否存在为发行人代垫款项的情形,是否存在向参会人员直接给付现金或报销的行为,是否存在直接向公司客户及无商业往来第三方账户汇入资金的情况;发行人及其推广机构是否存在商业贿赂行为,发行人相关内部控制制度能否有效防范商业贿赂风险;(4)销售人员的收入和提成的计算方式,对销售人员的激励机制,销售人员薪酬水平的合理性。

案例2:福建省闽东**迅药业股份有限公司(2023-7-31 创业板-终止)

问询问题:

请保荐人、申报会计师发表明确意见,说明对销售费用真实性、准确性以 及“两票制”后发行人销售收入和销售费用会计处理是否符合《企业会计准则》 规定所采取的核查程序、核查比例、核查证据和核查结论,并说明:(1)对推广服务费的核查计划制定情况及样本选取标准、选取方法及选取 过程(统计抽样、非统计抽样),访谈及函证的不同类别及交易金额分层的推广 服务的核查数量、金额及占比等,并说明核查中如何针对发行人行业属性和特 点,发行人产品结构、推广服务商结构、终端销售结构及其特点等情况完善核 查计划。(2)对推广服务费核查中,是否通过推广服务费的资金流向,或针对参与 推广服务活动的对象进行核查、核查比例、抽样方法、具体核查过程。(3)上述核查手段、核查程序对达成推广服务真实性的核查结论的充分性。

案例3:北京**中天生物医药股份有限公司(2023-5-23 科创板-终止)

问询问题:

问题19(4)结合各期主要推广活动组织方、活动内容、频次、人次、费用报销支出情况等说明费用支出的合理性,推广服务费中是否存在销售返利,如是,请说明相应的会计处理是否符合《企业会计准则》的规定。(5)说明各期销售人员数量、人均薪酬及波动原因,与所在地区平均工资水平和同行业可比公司平均销售人员薪酬相比是否存在显著差异。(6)结合运费单价、与主要客户运输距离、运输方式、运费承担方式等因素,分析说明运输费用率与同行业可比公司是否存在明显差异,如是请说明原因及合理性。(7)结合同行业可比公司费用构成情况说明报告期内费用核算及归类是否准确,进一步分析说明发行人销售费用率高于同行业平均水平的原因及合理性。(8)说明相关费用报告期内是否存在跨期确认情形,如是,说明发行人整改措施、相关内控制度是否建立健全并有效执行。

案例4:贵州**药业股份有限公司(2023-3-28 北交所-终止)

问询问题:

问题 6.市场及学术推广费用占比持续增长的合理性(1)市场及学术推广的具体模式披露不充分。⑥结合发行人市场及学术推广模式与同行可比公司的异同、销售费用中各项构成比例及占营业收入的比例等情况,说明发行人市场及销售服务费占比较可比公司偏高的原因及合理性,发行人除学术推广费以外的销售费用金额及其占比是否与同行业上市公司可比;说明报告期内职工薪酬/差旅费/业务招待费增减趋势变动不一致的 原因,发行人销售人员数量及其变化情况,销售人员的具体职责、激励方式是否发生变更。

总结

事实上,医药企业IPO在审核时,畸高且合理性存疑的销售费用,及“商业贿赂风险”一直是医药企业IPO时需要面对的重点问题之一。

上交所和北交所在最新下发的《发行上市审核动态》中,均向中介机构提出四大核查要点,表示会重点关注企业推广活动和相关费用。这也意味着,随着本轮医药反腐行动持续深入,医药企业畸高且合理性存疑的销售费用,特别是可能暗藏商业贿赂的推广费,将成为监管部门从严审核、重点问询的重要问题。

早在2022年10月,某药业因在IPO过程中,存在部分业务推广费原始凭证异常,部分销售推广活动未真实开展,业务推广费相关内部控制不健全等诸多问题,被证监会采取出具警示函监管措施;2022年11月,深交所又向另一药业的保荐机构及保荐代表人下发监管函,指出其是“对发行人市场推广费的结算依据、实际控制人资金流水等事项核查不到位”。

需要注意的是,医药领域腐败整治活动的开展,并不意味着后续医疗企业IPO难以放行,而是希望通过政策、审核要点手段来警醒医疗企业合规经营。

医疗反腐的本意,不是要为难IPO企业,而是净化环境,让真正有核心竞争力的药企能够有足够空间,良性发展。

如需转载,请在文章前注明“版权信息 | 本文来自大象IPO”

深圳大象投资顾问有限公司前身创建于1998年,总部在深圳,并在北京、杭州、厦门、济南设有办公室。大象投顾是中国最早专注于IPO咨询的机构,也是目前市场占有率最高的机构。以当年在审企业及成功过会企业数量计算,公司已经连续12年排名第一。

公司主要为拟上市公司及上市公司提供专业的IPO咨询服务、再融资咨询服务及并购咨询服务。具体内容包括A股IPO细分市场研究、IPO募投项目可行性研究、再融资募投项目可行性研究、并购标的可行性研究。基于自身强大的市场研究能力,我们同时也为拟赴香港及美国上市企业提供独立的第三方行业研究与分析服务。

截至目前公司已服务上千家优质中国企业,包括公牛集团、欧派家居、美年健康、香飘飘、珀莱雅、豫园股份、杭可科技、东山精密、跨境通(维权)、星辉娱乐、盈峰环境、海格通信、精测电子、创业惠康、天合光能、恒大汽车、TCL科技、美凯龙、苏宁易购、利扬芯片、奥泰生物、贝泰妮、倍轻松等在内的800多家优秀企业成功在境内外资本市场上市,全面覆盖TMT、装备制造、医疗健康、消费品、能源化工、节能环保、汽车及零部件、文化娱乐等主要行业。

公司先后荣获国务院发展研究院年鉴指定行业研究机构、年度最佳IPO咨询服务机构、金融咨询服务最佳供应商等多项殊荣,同时也是深圳市上市公司协会、浙江省上市公司协会等协会的《上市公司发展白皮书》指定编著单位。