出品:新浪财经上市公司研究院

作者:坤

近年来,传统零售商超集体深陷泥潭。

在近期家乐福的撤城关店、永辉超市传闻被京东收购却又辟谣的背后,是传统零售商超当前面临的多重困境。收入规模大幅缩水、净利润减少甚至由盈转亏、关店比开店更多、资金链面临更大风险、对上游供应商的账期拖欠、甚至不得不“卖身”寻求外部资金支持等问题近年来不约而同的相继在多家零售商超中出现。

昔日西南地区的老牌商超步步高(维权)也难逃此劫。2008年,步步高曾作为中国民营连锁超市第一股成功登陆A股,在经过顺风顺水稳步增长的几年之后,步步高的业绩却掉头向下,不仅营收规模倒退回十余年前的水平,仅2022年一年的亏损就相当于公司过去十余年来实现的利润总和。

近期,步步高被龙牌食品股份有限公司以公司不能清偿到期债务且明显缺乏清偿能力为由,向法院申请对公司进行重整,目前公司正在预重整工作中。而在这背后,是步步高近年来业绩倒退“排第一”、大手笔投向房地产,由此导致公司的超市百货经营遭受重创,公司偿债能力逐渐恶化。截至2023年一季度,步步高的资产负债率高达81.41%,流动比率仅为0.15。尽管已纳入国资麾下,但步步高目前仍存资金缺口近百亿元,未来又将如何填补?

撤城关店、深陷亏损 业绩倒退回十年前

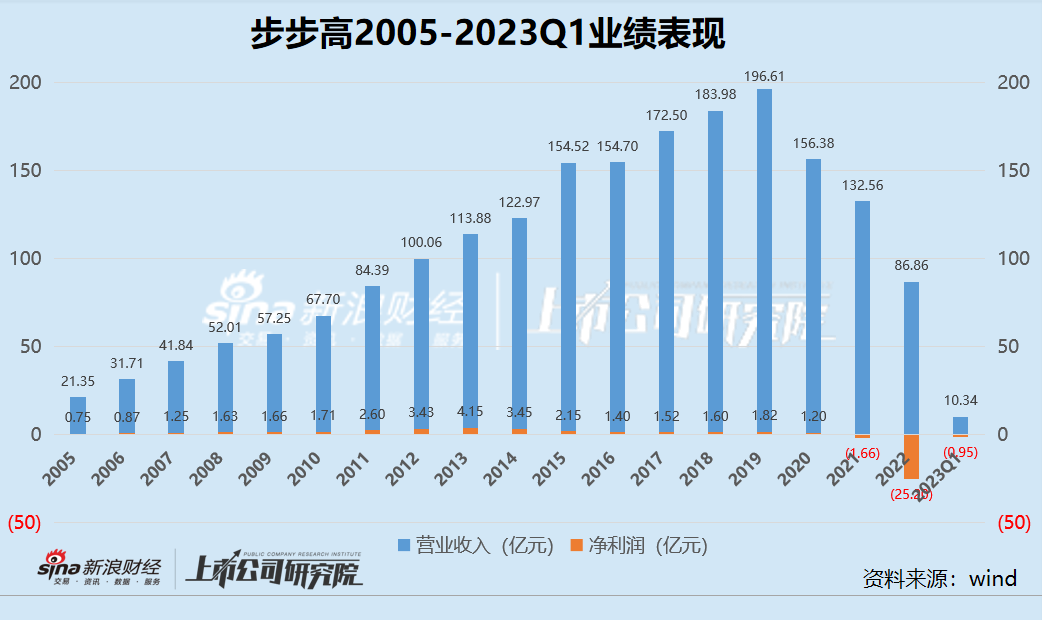

近十年来,伴随着电商零售入局,转身艰难的传统实体零售逐渐走到了悬崖边上。2014年始,步步高的净利润先于营业收入出现了下降的讯号,在连续多年的稳定增长之后,步步高的净利润由2013年的4.15亿元减少至2014年的3.45亿元。2020年,步步高的营收规模也骤然出现大幅下滑,从2019年的196.61亿元减少至2020年的156.38亿元,同比减少超20%。

而自此之后,步步高的业绩由盈转亏,一路跌落。2021-2023年一季度,步步高实现营业收入分别为132.56亿元、86.86亿元与10.34亿元,分别同比减少15.09%、34.54%与68.79%;实现净亏损分别为1.66亿元、25.20亿元与0.95亿元,亏损幅度同比扩大238.77%、1419.17%与371.12%。

大厦倾塌,无需多日。从2022全年业绩来看,其营收规模基本倒退回十余年前的2011年,而仅2022一年巨亏的25.20亿元,相当于步步高过去十余年来实现的利润总和。

而步步高最近发布的2023上半年业绩预告依然没能出现明显的好转。2023上半年归属于上市公司股东的净利润为亏损3.6亿元-4.9亿元,与上年同期的盈利2178.52万元相比同比减少1752.48%-2349.22%;扣除非经常性损益后的净利润为亏损4.9亿元-6.6亿元,与上年同期的亏损3524.17万元相比亏损扩大1290.40%-1772.78%。

业绩衰颓的背后,步步高的门店及经营情况同样不容乐观。

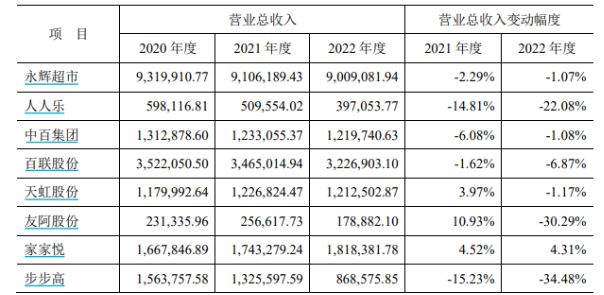

在零售商超行业整体下行趋势下,步步高的业绩倒退却是“位列前排”。据公告显示,2021-2022年,步步高的零售商超同行均经历了不同程度的营收规模缩水,但不论是2021年还是2022年,步步高的营业总收入下滑幅度在同行中最大,分别为-15.23%与-34.48%。

资料来源:公司公告

资料来源:公司公告

同时,与家乐福的撤城关店相类似,步步高近年来也在通过关闭扭亏无望的门店自救。2020年,步步高退出了亏损严重的重庆市场;2021年,步步高新开25家,关店52家;而到了2022年,步步高做出战略收缩调整,关闭门店139家,超市业务全面退出四川和江西市场。截至2022年底,仅余各业态门店246家,与两年前的420家相比减少超40%。

大手笔投向房地产 近百亿资金缺口如何填补?

步步高昔日盛况不再,其中一个重要原因是其没能适时而变,在电商零售浪潮的裹挟下节节败退。

2013年间,在电商零售躬身入局之后,步步高也曾先后投入13亿元向数字化转型,包括自建线上电商商城,2015年又推出了全球购业务等。但经验有限的步步高与电商零售争抢流量谈何容易,2017年,步步高的云猴全球购关停,前后投入的十几亿元近乎打了水漂。

自建O2O出师不捷后,2018年,腾讯与京东与步步高签订了《股份转让协议》,以8.9亿元、7.4亿元入股步步高,对应6%与5%持股比例。通过小程序、公众号、京东到家等平台,步步高再次有了转型契机。但即便是腾讯与京东前来“救场”,也没能挽救得了步步高的业绩颓势。 伴随着2020年及之后步步高的股价下跌、业绩接连缩水,腾讯与京东在2022年分别“割肉”1%与2%,亏损共计在1.5亿元左右。截至目前,腾讯与京东已不再步步高的前十大股东。

而另一个重要原因,在于步步高近年来将大笔资金投向了房地产。从超市到综合商城,步步高都偏爱自建。2018-2022年,步步高的投资性房地产分别为46.46亿元、62.08亿元、65.93亿元、108.13亿元与149.79亿元,规模与资产占比也逐年升高,截至2022年底,步步高的投资性房地产的资产占比已达53.68%。

同期,步步高在构建固定资产、无形资产和其他长期资产支付的现金分别为27.75亿元、25.78亿元、17.86亿元、25.96亿元与12.87亿元,而实打实的现金流出,远非超市与百货的经营能够支撑。

自此,步步高拆东墙补西墙,公司的营运能力也进一步恶化。2020年起,步步高陆续传出了拖欠供应商货款、甚至破产倒闭的消息。从营运能力指标来看,步步高的应付账款周转天数从2019年的87天延长至2021年的131.72天,乃至2022年的183.05天,而到了2023年一季度,这一指标恶化至423.88天。

与此同时,步步高也面临着大量的诉讼与强制执行。据天眼查显示,步步高商业连锁股份有限公司曾作为历史被执行人332次,被执行总金额高达3.49亿元,曾作为历史失信被执行人3次,身份为被告/上诉人的法律诉讼涉案金额高达4235.42万元。

资料来源:天眼查

资料来源:天眼查

经营情况不容乐观,步步高的偿债能力也逐渐恶化。

截至2022年底,182.71亿元的资产受限,其中包括147.13亿元的投资性房地产(占比超98%)、21.70亿元的固定资产与6.70亿元的无形资产用于银行借款抵押。2020年起,步步高的资产负债率逐年大幅上升,2020-2023年一季度分别为69.05%、76.44%、81.42%与81.41%,远超市场投资警戒线。

同时,截至2023年一季度,步步高的流动比率、速动比率与现金比率分别为0.15、0.13与0.06,短期偿债压力不容小觑。货币资金仅为9.46亿元,但同期步步高的短期借款、应付款项与一年内到期的非流动负债合计高达102.57亿元,是货币资金余额的十倍之多,两者之间巨大的资金缺口,步步高又将如何填补?