来源:中国经济网

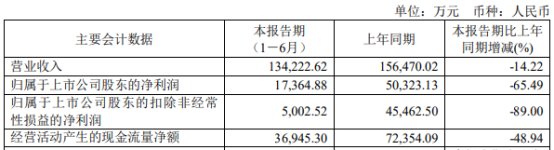

中国经济网北京8月16日讯 立昂微(605358.SH)近日披露的2023年半年度报告显示,公司上半年实现营业收入13.42亿元,同比下降14.22%;归属于上市公司股东的净利润1.74亿元,同比下降65.49%;归属于上市公司股东的扣除非经常性损益的净利润5,002.52万元,同比下降89.00%;经营活动产生的现金流量净额3.69亿元,同比下降48.94%。

立昂微表示,报告期内,随着市场需求的变化,公司部分产品销售订单有所减少,部分产品价格有所下调,2021年定增募投项目自2022年6月陆续转产,相应的折旧费用等固定成本增加较多,公司本期计提了2022年11月发行的33.90亿元可转债财务费用,导致2023年半年度营收、利润指标相比去年同期下降。

立昂微于2020年9月11日在上交所主板上市,发行数量为4,058万股,无老股转让,发行价格为4.92元/股;保荐机构为东方证券承销保荐有限公司,保荐代表人为李杰峰、刘铮宇,联席主承销商为东方证券承销保荐有限公司、中信建投证券股份有限公司;立昂微募集资金总额为19,965.36万元,募集资金净额为15,973.90万元,公司2020年8月31日发布的招股书显示,公司募集资金计划用于年产120万片集成电路用8英寸硅片项目。

立昂微2020年首次公开发行新股的发行费用总计为3,991.46万元,其中,承销与保荐费用为2,555.00万元。

立昂微上市以来共进行3次募资(包括首次公开发行),共计募资87.90亿元。

2021年10月非公开发行股票募资52亿元。公司经中国证券监督管理委员会《关于核准杭州立昂微电子股份有限公司非公开发行股票的批复》(证监许可[2021]2740号),由联席主承销商东方证券承销保荐有限公司联席中信证券股份有限公司和中国国际金融股份有限公司采用代销方式,向22名特定对象发行了人民币普通股(A股)56,749,972股,发行价格人民币91.63元/股,募集资金合计519,999.99万元。根据公司与主承销商东方证券承销保荐有限公司、联席中信证券股份有限公司和中国国际金融股份有限公司签订的承销与保荐协议,公司应支付承销费用、保荐费用含税合计4,287.70万元(其中不含税金额为4,045.00万元,增值税进项税额为242.70万元),其中应分别支付东方证券承销保荐有限公司承销费用、保荐费用3,232.80万元(含税),中信证券股份有限公司承销费用275.19万元(含税)和中国国际金融股份有限公司承销费用779.71万元(含税);公司募集资金扣除应支付东方证券承销保荐有限公司的承销费用、保荐费用3,232.80万元(含税)后的余额516,767.20万元已于2021年10月8日分别存入公司开立的各募集资金专户。另减除律师费、审计验资费、发行手续费和印花税等与发行权益性证券直接相关的新增外部费用后,公司本次募集资金净额为515,218.33万元。上述募集资金到位情况业经中汇会计师事务所(特殊普通合伙)审验,并由其于2021年10月11日出具了《验资报告》(中汇会验[2021]7259号)。

2022年11月立昂转债募资33.90亿元。公司经中国证券监督管理委员会《关于核准杭州立昂微电子股份有限公司公开发行可转换公司债券的批复》(证监许可[2022]2345号)核准,由主承销商东方证券承销保荐有限公司采用余额包销的方式,公开发行可转换公司债券3,390.00万张,每张面值100元,共计募集资金人民币339,000.00万元,扣除承销和保荐费用(含税)1,060.00万元后的募集资金337,940.00万元,已由主承销商东方证券承销保荐有限公司于2022年11月18日汇入公司募集资金监管账户。本次公开发行可转换公司债券发行承销保荐费及其他发行费用(不含税)共计人民币1,187.59万元,本次公开发行可转换公司债券认购资金总额扣减上述发行费用(不含税)后募集资金净额为人民币337,812.41万元。上述募集资金到位情况业经中汇会计师事务所(特殊普通合伙)审验,并由其于2022年11月18日出具了《验资报告》(中汇会验[2022]7581号)。