来源:梧桐树下V

8月21日晚上,上交所公布对书香门地主板IPO终止审核的决定,直接原因是保荐机构国泰君安撤回保荐,这是继大洋世家(浙江)后又一家被保荐机构单方撤回保荐而终止审核的上交所主板IPO公司,这说明在证监会、交易所严监管的当前态势下,部分保荐机构主动履行了从严保荐的主体责任。公司申报IPO于2023年3月2日获得受理,于6月30日接受首轮问询,但未见公布问询问题、回复。公司业务为木地板的研发、设计、生产和销售,2022年上半年营收大幅下降且处于微利状态,再考虑到2022年下半年、2023年上半年的房地产形势,笔者估计业绩大幅下降是保荐机构撤回保荐的主要原因。

一、2022年上半年业绩大幅下降并处于微利的经营状态

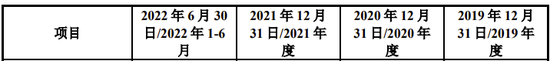

书香门地公司注册地上海,目前总股本1亿股。卜立新和卜洪伟兄弟俩合计控制发行人 56.01%的股份,为发行人的实际控制人。从名称上看还以为公司主业与文化有关,但实际上公司主营业务为木地板的研发、设计、生产和销售,与房地产紧密相关。2019年、2020年、2021年及2022年上半年,公司实现营业收入分别为7.67亿元、10.28亿元、13.16亿元及3.99亿元,扣非归母净利润分别为0.49亿元、0.77亿元、0.81亿元及0.14亿元。

2022年 1-6 月,公司业绩大幅下降并处于微利的经营状态,营业收入同比下降22.81%、扣除非经常性损益后归属于母公司股东的净利润同比下降 19.24%,主要系上海地区新冠疫情严重、下游房地产行业景气度较低所致。

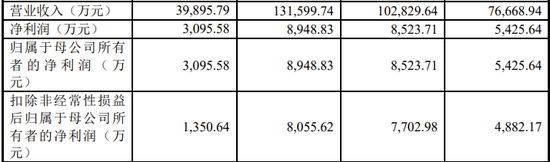

二、报告期前五大客户均为房企,主营业务毛利率持续下降

报告期内,前五大客户是清一色的房地产企业,前5大客户贡献收入的比例合计均在44%以上。

2019 年、2020 年、2021 年和 2022 年 1-6 月,公司主营业务毛利率分别为32.67%、28.63%、28.03%和 26.28%,持续下降。

三、恒大以262套房产抵债2.42亿元

2019 年、2020 年、2021 年和 2022 年 1-6 月各期末,公司应收款项金额较大,其中应收票据、应收账款及合同资产账面价值合计金额分别为 26,249.22 万元、51,273.63 万元、63,558.92 万元和 42,738.26 万元,占各期末总资产的比例分别为 33.25%、41.27%、44.71%和 29.58%。

2020 年末,公司应收票据、应收账款及合同资产大幅增加,其主要来源为公司主要客户恒大地产的商业承兑汇票。报告期各期末,公司对恒大地产的应收票据、应收账款及合同资产合计余额分别为 4,937.98 万元、20,135.45 万元、24,279.60 万元和 4,852.05 万元。2021 年末,公司应收票据、应收账款及合同资产增加,主要是由于公司对恒大地产的应收票据出现到期无法正常兑付的情形。截至本招股说明书签署日,公司已与恒大地产子公司项目公司就扶绥、泸州、福清、贵阳等地 262 套房产签署了《商品房认购书》《房屋购买协议》,对应抵债金额为 24,279.60 万元。2022 年上半年末,由于抵债金额为19,263.84 万元的 158 套以房抵债房产已办理预告登记且预计可交付,发行人将相应对恒大应收账款转列至其他非流动资产。79 套房产已完成预告登记、8 套房产已办理网签。然而公司尚未取得抵债房产所有权,即在公司与恒大地产签署商品房买卖合同并办理房产过户登记前,公司无法取得抵债房产所有权,公司存在因恒大地产违约或其他原因导致公司无法正常办理该等抵债房产所有权证的风险。

四、2022年、2023年一季度3家可比公司营收同比均下降,2023年一季度3家净利润均为亏损

招股书中公司列举了3家同行业可比公司 大亚圣象(000910)、德尔未来(002631)、菲林格尔(603226)。受房地产行业景气度的不利影响,这3家同行业可比上市公司2022年、2023年一季度的营收同比均为下降,2023年一季度3家净利润均为亏损。

2022年大亚圣象营收73.63亿元,净利润4.20亿元,而2021年营收87.51亿元,净利润5.95亿元。2023年一季度营收10.22亿元,同比下降22.73%、净利润-0.44亿元,同比下降98.80%。

2022年德尔未来营收19.73亿元,净利润-0.19亿元,而2021年营收20.34亿元,净利润0.76亿元。2023年一季度营收2.61亿元,同比下降11.02%、净利润-0.17亿元,同比增长34.70%。

2022年菲林格尔营收5.27亿元,净利润0.10亿元,而2021年营收7.81亿元,净利润0.20亿元。2023年一季度营收0.77亿元,同比下降13.53%、净利润-0.13亿元,同比下降87.50%。

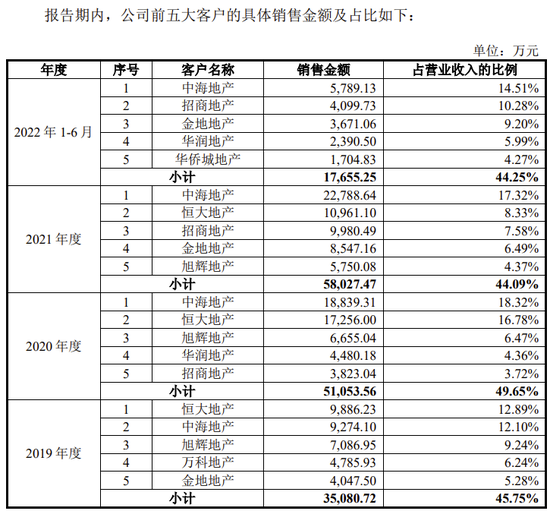

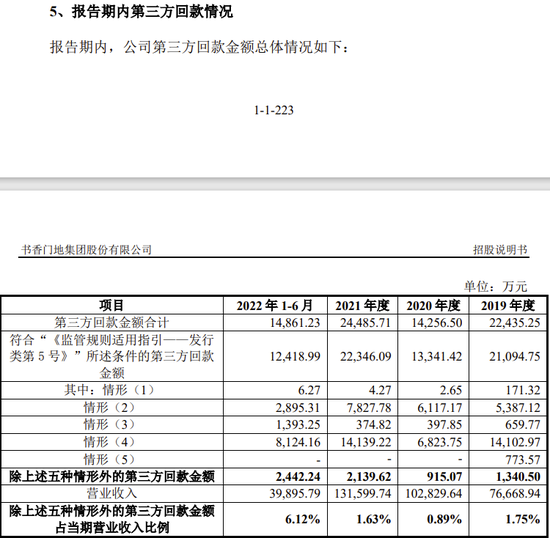

五、第三方回款金额巨大,占营收比例较大

2019年、2020年、2021年及2022年上半年,第三方回款金额分别为22435万元、14257万元、24486万元及14861万元,分别占同期营收的29.26%、13.86%、18.61%及37.25%。

《监管规则适用指引——发行类第5号》中规定企业在正常经营活动中存在的第三方回款中,与自身经营模式相关、符合行业经营特点、具有必要性和合理性的第三方回款情形包括:

情形(1):客户为个体工商户或自然人,其通过家庭约定由直系亲属代为支付货款;

情形(2):客户为自然人控制的企业,该企业的法定代表人、实际控制人代为支付货款;

情形(3):客户所属集团通过集团财务公司或指定相关公司代客户统一对外付款;

情形(4):通过应收账款保理、供应链物流等合规方式或渠道完成付款;

情形(5):境外客户指定付款。

报告期内,公司剔除上述五种情形后其他第三方回款金额占当期营业收入比例分别为1.75%、0.89%、1.63%和6.12%。2021年度,第三方回款金额及占比有所提升主要是由于多地政府对恒大地产项目开展“保交楼”行动,由政府指定施工方支付货款。2022年1-6月,第三方回款金额及占比有所提升主要是由于多地政府对恒大地产项目开展“保交楼”行动,由政府指定施工方支付货款。剔除“保教楼”行动产生的第三方回款,公司2022年1-6月除上述五种情形外的第三方回款金额占当期营业收入比例为0.97%。报告期内,公司与第三方回款相关的内控制度已建立并有效实施,第三方回款金额和占同期营业收入的比例较低,不影响公司与财务报表相关的内部控制的有效性,未对发行人的业务经营、财务管理和收入真实性造成不利影响,第三方回款的交易具有真实的交易背景。