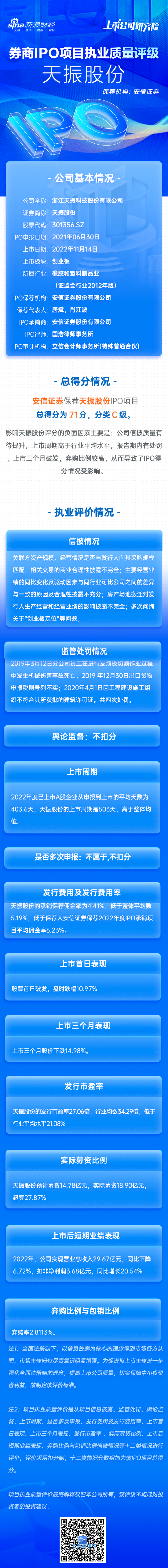

(一)公司基本情况

全称:浙江天振科技股份有限公司

简称:天振股份

股票代码:301356.SZ

IPO申报日期:2021年06月30日

上市日期:2022年11月14日

上市板块:创业板

所属行业:橡胶和塑料制品业(证监会行业2012年版)

IPO保荐机构:安信证券股份有限公司

保荐代表人:唐斌,肖江波

IPO承销商: 安信证券股份有限公司

IPO律师:国浩律师事务所

IPO审计机构:立信会计师事务所(特殊普通合伙)

资产评估机构:天津中联资产评估有限责任公司

(二)执业评价情况

(1)信披情况

关联方资产规模、经营情况是否与发行人向其采购规模匹配,相关交易的商业合理性披露不完全;主要经营业绩的同比变化及驱动因素与同行业可比公司之间的差异与一致的原因及合理性披露不充分;房产场地搬迁对发行人生产经营和经营业绩的影响披露不完全;多次问询关于“创业板定位”等问题。

(2)监管处罚情况:

2019年3月12日分公司员工在进行发泡板切割作业过程中发生机械伤害事故死亡;2019 年12月30日出口货物申报税则号列不实;2020年4月1日因工程建设施工组织不符合其所获批的建筑许可证。共四次处罚。

(3)舆论监督:不扣分

(4)上市周期:

2022年度已上市A股企业从申报到上市的平均天数为403.6天,天振股份的上市周期是503天,高于整体均值。

(5)是否多次申报:不属于、不扣分

(6)发行费用及发行费用率:不扣分

天振股份的承销保荐佣金率为4.41%,低于整体平均数5.19%,低于保荐人安信证券保荐2022年度IPO承销项目平均佣金率6.23%。

(7)上市首日表现:

天振股份股票首日破发,下跌10.97%。

(8)上市三个月表现

天振股份上市三个月股价下跌14.98%。

(9)发行市盈率:不扣分

天振股份的发行市盈率27.06倍,行业均数34.29倍,低于行业平均水平21.08%。

(10)实际募资比例:不扣分

天振股份预计募资14.78亿元,实际募资18.90亿元,超募27.87%

(11)上市后短期业绩表现

2022年,公司实现营业总收入29.67亿元,同比下降6.72%,扣非净利润3.68亿元,同比增长20.54%

(12)弃购比例与包销比例:

包销(弃购)比例为2.8113%

(三)总得分情况

IPO项目总得分71分,分类C级。影响天振股份评分的负面因素主要是:公司信披质量有待提升,上市周期高于行业平均水平,报告期内有处罚,上市三个月破发,弃购比例较高,从而导致了IPO得分情况受影响。