出品:新浪财经上市公司研究院

作者:坤

在智能手机市场的低迷之中,一众上游供应商持续承压。

丘钛科技2023年中期财报显示,实现未经审核销售收入54.77亿元,同比减少约22.8%;实现毛利约为1.88亿元,毛利率约为3.4%,相比去年同期的5.3%下降1.9个百分点;实现净利润仅为2169.2万元,同比减少86.9%。需要注意的是,在丘钛科技7月份发布的盈利警告中,对于净利润的预计减少幅度为60%至80%,而86.9%的同比减少已经超过了这一范围。

收入与净利润双双大幅减少的业绩表现,2022年中报出现至今仍未出现好转的迹象。2023年7月,丘钛科技的主业摄像头模组销售数量合计同比减少16%,其中特别是手机摄像头模组,受智能手机行业整体下行的影响,出货量持续减少。而汽车及物联网等其他领域,尽管增速显著,但有限的规模并未能拯救公司业绩于水火之中。

截至8月21日收盘,丘钛科技的股价仅为2.85港元/股,相比2021年2月的高点18.13港元/股,已经跌去近85%。

毛利率降至上市以来最低 手机摄像头模组出货量难言乐观

近年来,丘钛科技的业绩增长表现并不稳定,但从2022年中期开始,便陷入了收入、毛利率、净利润等业绩指标持续下跌的泥潭。2022年中期及2022全年,丘钛科技的营业收入同比减少24%、26.28%,净利润同比减少70.89%、80.17%,营收规模倒退回2019年的水平。

2023年以来,丘钛科技的业绩表现进一步恶化。据2023年中期财报显示,实现未经审核销售收入54.77亿元,同比减少约22.8%;实现毛利约为1.88亿元,毛利率约为3.4%,相比去年同期的5.3%下降1.9个百分点,毛利率已经下降到上市以来的最低水平;实现净利润仅为2169.2万元,同比减少86.9%。需要注意的是,在丘钛科技7月份发布的盈利警告中,对于净利润的预计减少幅度为60%至80%,而86.9%的同比减少已经超过了这一范围,净利润降幅是近五年来最高。

2023上半年丘钛科技实现其他收入1.88亿元,其中包括6436万元的政府补助,5846万元的利息收入及3320万元的外汇收益等。而同期丘钛科技的净利润仅为2169.2万元,如果没有来自其他收入的鼎力支撑,丘钛科技在2023上半年或将陷入亏损。

从业务方面来看,丘钛科技主要生产及销售手机、汽车及物联网等智能移动终端的摄像头模组及指纹识别模组。其中,摄像头模组是其最主要产品,2023年上半年的销售收入为49.92亿元,占比为91.14%;销售指纹识别模组的收入为3.95亿元,占比为7.2%。而应用于智能手机的摄像头模组和指纹识别模组又是其最主要收入来源。

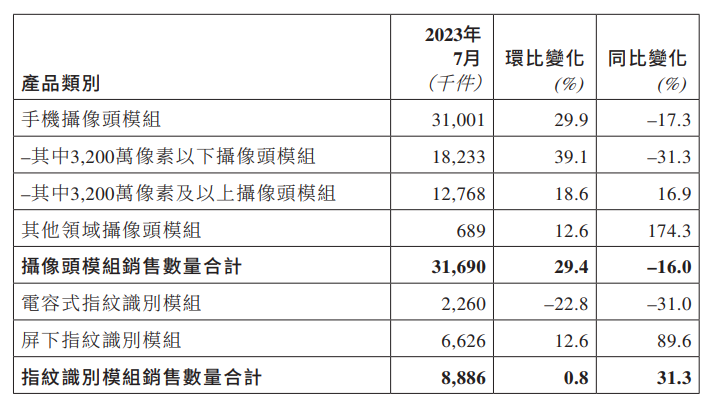

但近年来对于手机业务的依赖,也是丘钛科技业绩萎靡的一大主因。伴随着智能手机市场的持续低迷,丘钛科技的出货量也难言乐观。据公告显示,2023年7月,丘钛科技的手机摄像头模组出货量为3100万件,同比减少17.3%,环比增加29.9%;其他领域摄像头模组出货量为68.9万件,同比增加174.3%,环比增加12.6%。由此来看,手机摄像头模组的出货量下降仍在继续,而其他领域的摄像头模组虽然增幅明显,但规模仍然有限,综合影响下,丘钛科技2023年7月摄像头模组的销售数量合计同比减少16%。

资料来源:公司公告

资料来源:公司公告

在此之前的中期财报显示,丘钛科技应用于手机领域的摄像头模组销售数量同比减少21.2%。在手机摄像头模组业务持续下行的情况下,丘钛科技亟需发力其他领域的业务来为业绩找到新的增长点。

短期借款激增 行业下行丘钛科技或难独善其身

丘钛科技出货量持续下降的背后是智能手机的整体下行。

根据TechInsights的最新报告显示,2023年Q2全球智能手机出货量同比下降-8% ,至2.69亿部,这已经是全球智能手机出货量连续第八个季度下滑。尽管下滑的幅度有所放缓,但2023年下半年的整体行业情况仍需关注。

同时,根据IDC的最新预测, 2023年全球智能手机出货量将下降3.2%,全年总计11.7亿部。需要注意的是,这一预测是对其2月份下降1.1%的向下修正。

整体出货量表现不容乐观,丘钛科技也难以独善其身。

近年来,丘钛科技明显有在缩减费用试图挽救业绩的萎靡。2020-2023H1,丘钛科技的销售及分销开支分别为0.26亿元、0.23亿元、0.14亿元与983万元,从整体来看已经明显减少。同期研发开支分别为5.90亿元、6.42亿元、4.70亿元与1.94亿元,特别是2023年上半年,研发开支相比去年同期的2.61亿元减少超25%,对此丘钛科技的解释是由于提高研发效率,优化研发团队,减少了研发领料等投入。与之相对应的是,截至2023年6月底,丘钛科技的员工为7212人,而去年同期为9119人,减少了近两千人,员工成本从2022上半年的4.56亿元下降至2023上半年的3.70亿元。

但实际上,对于当前亟需向手机之外领域摄像头模组及指纹识别模组寻求增长的丘钛科技而言,一味地压缩未用并非长久之计,特别是对于摄像头模组行业的技术密集特性,一味减少研发开支很可能给公司的竞争力带来负面影响。

此外,业绩的萎靡不振或也给丘钛科技的现金流带来不小影响。2023上半年,丘钛科技经营活动产生的现金流量净额为-8971.40万元,而去年同期为净流入4亿元。近年来,公司的短期借款金额持续走高,2020-2023年上半年分别为11.04亿元、17.08亿元、26.16亿元与43.22亿元,为短期银行借款已抵押的银行存款从2022年底的9.05亿元增加至2023年6月底的12.57亿元。

丘钛科技试图将摄像头模组业务分拆至A股上市的丘钛微,也在招股书中暴露出了公司先在上市前夕大规模现金分红10.9亿元,再通过上市募资补流5亿元的问题。截至目前,丘钛微仍在提交注册阶段。