相关公司: 平安证券 中天国富 中信证券 国泰君安 东兴证券 申万宏源 首创证券 西部证券 瑞银证券 兴业证券 海通证券 渤海证券 德邦证券 民生证券 中金公司 招商证券 东吴证券 湘财证券 东海证券 华安证券 开源证券 东莞证券 长城证券 华英证券 华创证券 华金证券 东北证券 安信证券 华西证券 南京证券 中德证券 国盛证券 安信证券 中原证券 中航证券 财通证券 光大证券 国元证券 中国银河 国融证券 世纪证券 江海证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

近日,江海证券保荐的唐山天和环保科技股份有限公司(下称“天和环保”)北交所上市申请获受理,天和环保是江海证券目前保荐的唯一IPO项目(以受理为标准)。

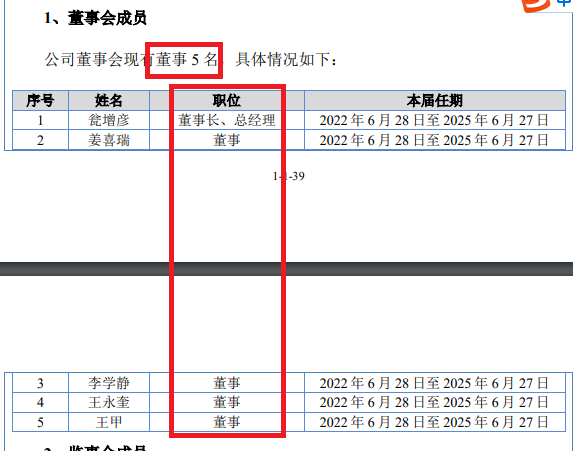

但是,天和环保目前还没有建立健全公司治理结构,公司董事会构成中尚无独立董事,这不符合北交所关于上市公司的规定,可江海证券仍力荐天和环保上市闯关。

历史上,江海证券保荐成功的IPO项目并不多,在审项目也就一个,近两年投行业务收入连续断崖式下降。尤其是,公司还因执业质量问题被证监会立案调查,近两年频繁收到罚单。在压实中介机构责任的全面注册制下,在头部效应明显的今天,江海证券本就一般的投行业务恐面临更严峻的考验。

保荐“独苗”不符合上市条件

招股书显示,天和环保的名称中虽然带有“环保”两字,主营业务却是煤矿机械专用设备制造商,主要从事煤炭及非煤矿物破碎筛分设备、煤泥低阶煤及其他含水物料干燥脱水设备的研发、设计、生产和销售。

2017年2月,天和环保在新三板挂牌。有意思的是,在新三板挂牌长达六年多的时间里,董事会竟然未设独立董事。

来源:天和环保招股书

来源:天和环保招股书

独立董事制度是公司治理结构的重要组成部分,也是在A股上市的必备条件。证监会《首次公开发行股票注册管理办法》及《北京证券交易所向不特定合格投资者公开发行股票注册管理办法》都规定,发行人应具备健全且运行良好的组织机构。

那没有设立独立董事的天和环保,是否属于健全的组织结构?根据《上市公司独立董事管理办法》的规定,上市公司应当建立独立董事制度,上市公司独立董事占董事会成员的比例不得低于三分之一,且至少包括一名会计专业人士。根据《北京证券交易所上市公司持续监管指引第1号——独立董事》之规定,本所上市公司应当遵守本指引的规定设立独立董事。由此可见,北交所上市公司必须设立独立董事。

根据《北京证券交易所向不特定合格投资者公开发行股票并上市业务规则适用指引第1号》之规定,拟在北交所上市的公司最晚在上市委员会审议之前,独立董事的设置应当符合本所上市公司独立董事的相关规定。

由此可见,若要在北交所上市,上市前必须设立独立董事,目前天和环保并不符合北交所上市条件,只能说勉勉强强满足申报条件。既然天和环保不符合北交所上市条件,江海证券为何要大力保荐?

来源:天和环保公告

来源:天和环保公告

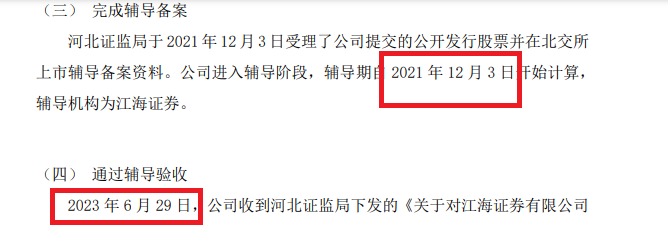

尤其是,从2021年12月份开始辅导天和环保到2023年6月结束辅导的一年半时间里,江海证券为何没有督促天和环保建立健全法人治理架构,建立独立董事制度。此外,新三板也鼓励挂牌企业设置独立董事,为何天和环保在挂牌六年半时间里,仍没有设立独立董事?是否自身不够聘任独立董事的条件?这有待江海证券给出进一步解释。

投行业务收入连续“腰斩”

资料显示,江海证券成立于2003年12月,由原哈尔滨国际信托投资公司证券营业部、哈尔滨市财政证券公司、哈尔滨证券交易中心重组设立。2006年10月,江海证券吸收合并天元证券经纪有限公司,成立新的江海证券。截至2022年年末,江海证券的唯一股东是A股上市公司哈投股份,持股比例100%。

作为一家中小券商,江海证券历史上的业绩波动十分大,2022年的营收甚至为-4.68亿元,归母净利润亏损8.87亿元。营收都能为负值,江海证券的业绩表现在券商历史上也是少见。

江海证券2022年营收为负、巨亏的原因与公司自营业务收入为负。2022年,江海证券自营业务收入(=投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益,下同)为-7.1亿元;2021年的收入为5.63亿元,约占当年总营收的43.75%。

若要摆脱业绩大幅波动的问题,就应该适当减少对自营业务等“靠天吃饭”业务收入的依赖,可以提高投行业务等拔高能力的业务。

但江海证券的投行业务收入也出现了急剧下滑。2020-2022年,公司投行业务手续费净收入分别为4.06亿元、2.31亿元、0.9亿元,同比分别增长3.56%、-43.05%、-61.14%。2021年和2022年,公司投行业务收入连续“腰斩”。

江海证券称:2021年投行收入下降是因投行业务转型升级,公司债券承销规模同比下降,承销收入同比减少。2022年投行收入下降,主要受宏观政策变化和公司分类评级下降影响,公司债券承销规模同比下降,承销收入同比减少。江海证券所称的公司分类评级下降,主要是指2020年评级连降5级,从BBB级降至C级,2021年升至CCC级。

江海证券评级遭到大幅下滑是因为公司三大业务曾被暂停资格。2020年9月,江海证券交易员资格管理及交易行为管控不足、标的证券和对手方管理不到位、合规管理和风险控制有效性不足等问题,被暂停债券自营业务6个月;因开展证券资产管理业务存在违规新增通道业务、内部管理混乱、风险管理不到位等问题,被暂停资产管理产品备案6个月;还因开展股票质押业务存在业务决策流于形式、尽职调查不充分、内部控制不健全等问题,被暂停股票质押式回购交易业务6个月。

江海证券投行业务收入大幅滑坡后恐难再高增长,一是现在马太效应明显,头部券商的市场份额越来越多,江海证券等中小券商的生存空间很有限;二是在全面注册制的今天,屡因违规遭罚的江海证券或很难承担起“看门人”责任。截至目前,公司在审(以交易所受理为标准)的IPO项目仅有一家,就是天和环保,未来的IPO承销收入将会很有限。

执业质量曾差到被立案调查

书接上文,之所以说很难承担起“看门人”责任,是因为全面注册制下,保荐券商的责任进一步被压实,需要更加勤勉尽责。而江海证券这两年频因投行业务违规,甚至遭立案调查。

2022年7月,因江海证券在担任欧比特发行股份及支付现金购买资产并募集配套资金的财务顾问时涉嫌未勤勉尽责,所制作、出具的文件有虚假记载、误导性陈述或者重大遗漏,中国证监会对江海证券立案调查。

2023年3月,因江海证券在2018年欧比特独立财务顾问业务中,存在以下事实:在复核评估公司工作过程中,未对重要评估依据进行审慎核查,未能发现评估公司实际使用的统计口径与《评估说明》中相关表述不一致,也未能发现评估公司对预测期内营运资本增加额计算错误,统计口径和计算错误问题导致评估值被高估,但江海证券在出具的独立财务顾问报告中发表了“评估结论公允、合理”的独立财务顾问意见。因此,黑龙江证监局对江海证券采取出具警示函的行政监管措施。

近日,沪深交易所联合发布《以上市公司质量为导向的保荐机构执业质量评价实施办法(试行)》。办法指出,评价年度保荐机构因重大执业质量问题被立案的,评价结果应当为C类(保荐业务执业质量划分为A类、B类、C类)。由于江海证券2022年被立案调查,很有可能在2022年保荐业务执业质量中被评为C类。

办法指出,保荐机构评价结果为C类的,沪深交易所依照有关规定加大对其保荐的首发项目审核问询力度,同时加大非问题导向类现场督导比例,且对现场督导或审核过程中申请撤回的首发项目,继续开展现场督导。

江海证券不仅在财务顾问业务上频遭处罚, 在债券业务上也遭处罚。2022年9月,江海证券作为21达州D1公司债券的受托管理人,未严格履行募集资金监督义务,未能发现募集资金未按约定的用途使用,四川证监局又对江海证券采取警示函措施。2022年11月,江海证券也因该事项受到上交所予以书面警示。

2022年3月,江海证券3月因持续督导未勤勉尽责,被全国股转公司口头警示。在新三板持续督导业务上,江海证券也遭处罚。由此可见,公司投行业务的多项细分业务都存在问题,短期内或难堪注册制下“看门人”的大任。