出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

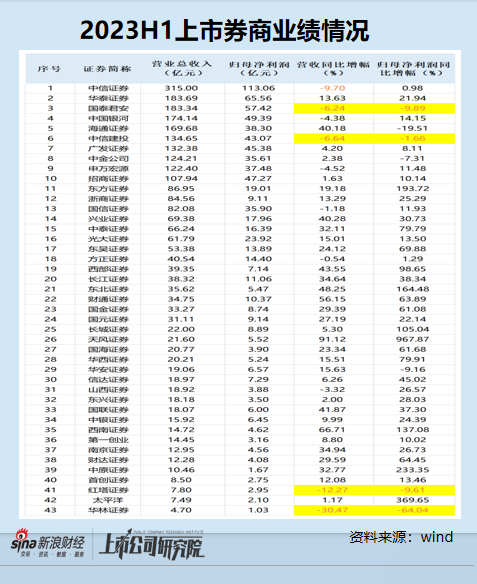

目前,43家纯证券业务上市公司都发布了半年报。今年上半年,43家纯证券业务上市券商上半年合计实现营业收入2692亿元,同比增长7.7%;实现净利润近820亿元,同比增长13.6%。

43家公司中,今年上半年营收和净利润最高的券商都是中信证券;最低的都是华林证券;营收、净利润增长最快的券商都是天风证券;而营收、净利润降幅最大的都是华林证券。

由此可见,华林证券今年上半年不仅坐稳了“副班长”的位置,成长能力还最弱。尤其是,大部分同行公司的业绩都在增长,而华林证券却背道而驰,且自营业务收入竟为负值,与行业趋势大不一致。在资本规模决定业务规模的行业,华林证券不仅净资本规模“垫底”,控股股东的资本补充能力或日渐式微,质押股票融资的比例迅速提高。

华林证券营收、净利润皆垫底且降幅最大 中信建投业绩跌出前五

2023年上半年,43家纯证券业务上市券商中,营收和净利润最高的都是中信证券,金额分别为315亿元、113.06亿元;营收排名第2-5名的券商分别是华泰证券、国泰君安、中国银河、海通证券,金额分别为183.69亿元、183.34亿元、174.14亿元、169.68亿元;净利润排名第2-5名的券商分别是华泰证券、国泰君安、中国银河、招商证券,金额分别为65.56亿元、57.42亿元、49.39亿元、47.27亿元。

不难发现,中信证券的营收和净利润远远高于排名第二的华泰证券,“券商一哥 ”地位较为稳固。

43家券商中,10家券商今年上半年的营收同比出现了下滑,7家券商的归母净利润出现了同比下滑,4家券商的营收、净利润都出现了下降,这四家券商分别是华林证券、国泰君安、红塔证券、中信建投。

其中,国泰君安和中信建投属于头部券商,业绩的下降令其排名出现了下滑。其中,国泰君安的营收、净利润排名皆由去年上半年的第二名降到今年的第三名。而中信建投今年上半年的营收排名由去年同期的第5名降至第6名,净利润由去年同期的第5名降至第7名。

2023年上半年,华林证券的营收和净利润在同行中都垫底,金额分别为4.7亿元、1.03亿元。营收排名倒数第二的太平洋,7.49亿元的营收是华林证券的159%;净利润排名倒数第二的中原证券,净利润是华林证券的162%。

从以上数据可以得知,华林证券坐稳了上市券商中的“副班长”位置。此外,华林证券的营收降幅和净利润降幅在所有券商中都是最高,其中营收同比下降了30.47%,扣非归母净利润同比下降了67%,成长能力最差。

华林证券自营业务收入垫底且为负值

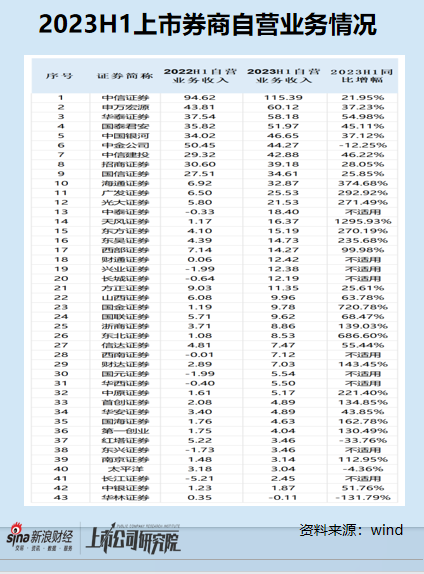

资料显示,华林证券今年上半年营收大幅下降的原因是财富管理、自营业务、投行业务收入都在下降,其中自营业务、投行业务收入的降幅超过50%,分别高达146.78%、79.07%。

令人感到不解的是,华林证券的自营业务竟为负值,今年上半年的收入为-0.57亿元,去年同期的数据为1.22亿元。自营收入为负,说明公司自营投资处于亏损状态,投资收益率为负值。

在43家上市券商中,华林证券的自营业务收入最低,且是唯一为负值。按照“自营业务收入=投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益”的公式计算,中信证券的自营业务收入最高为115.39亿元,华林证券最低为-0.11亿元。

43家券商中,只有四家券商的自营业务收入出现了下降,除了华林证券还有太平洋、红塔证券、中金公司,但只有华林证券的自营收入转为负值,其他三家券商的收入降幅都在35%以内。

根据上述公式计算,今年上半年43家券商合计实现自营业务收入830.84亿元,同比增长76.89%。其中,29家券商今年上半年的自营业务收入增幅超过了50%,是上半年业绩增长的主要推手。

然而华林证券自营收入不仅没有增加,反而大幅下降,这与行业趋势背道而驰。并且华林证券自营业务收入为负,投资收益率为负,在行业中也是独一份,可见投资能力较差。

华林证券净资本规模垫底 控股股东质押比例迅速提高

2023年上半年,华林证券的净资本还垫底。在资本规模决定业务规模的行业里,华林证券规模袖珍的净资本谈不上竞争力。

43家券商中,上半年末净资本(母公司报表层面,下同)最高的是中信证券,金额高达1354.76亿元,排名第2-5名的券商分别是国泰君安、华泰证券、广发证券、中国银河,净资本分别为949.99亿元、861.9亿元、642.21亿元787.43亿元,与其业绩排名基本匹配。

而华林证券今年上半年末的净资本仅有42.92亿元,比去年同期减少了7.44%。排名倒数第二的太平洋,今年上半年末的净资本为74.51亿元,是华林证券的173%,可见华林证券的“副班长”地位很稳。

净资本少可以通过补充资本来解决,补充资本的方式包括大股东增资等方式,然而公司控股股东的资本补充能力或日渐式微,质押股票的比例越来越高。

资料显示,华林证券的控股股东为公司控股股东为深圳市立业集团有限公司(立业集团),实际控制人为林立。立业集团持有华林证券64.46%的股份,林立持有立业集团99.9%的股份。可以说,林立及控制的立业集团对华林证券有绝对的控制权,其资本补充能力的强弱关系到华林证券的发展及竞争状况。

截至9月1日,立业集团将70400万股华林证券股票对外质押,占其持股比例的40.45%,占华林证券总股本的26.07%。而在2022年1月份,立业集团质押华林证券股票的数量仅为9850万股,占其持股比例的5.66%,占公司总股本的3.65%,一年内质押比例迅速增长。

华林证券第二大股东锁定期内违规质押?

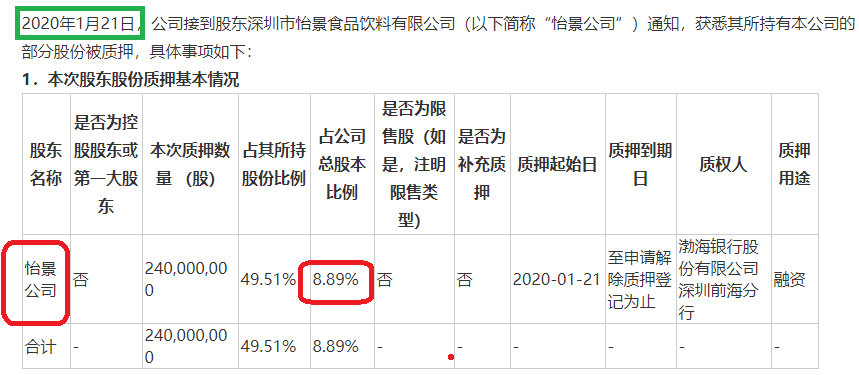

控股股东股权质押比例迅速提升,而第二大股东深圳市怡景食品饮料有限公司(下称“怡景公司”)或存在违规质押的情形。

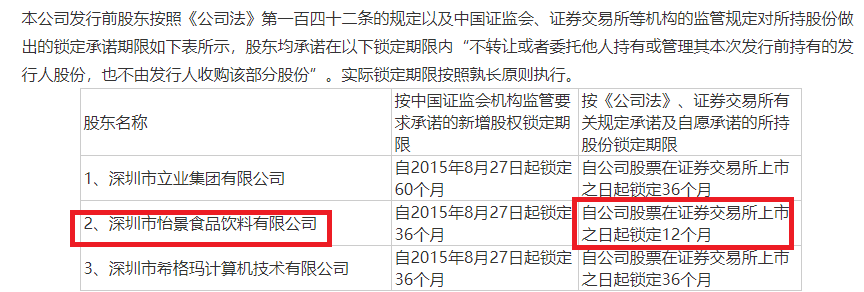

2019年1月17日,华林证券在深交所上市,怡景公司承诺:自公司股票在证券交易所上市之日起锁定12个月。也就是说,怡景公司承诺股票锁定期到2020年1月17日。

来源:华林证券招股书

来源:华林证券招股书

来源:华林证券公告

来源:华林证券公告

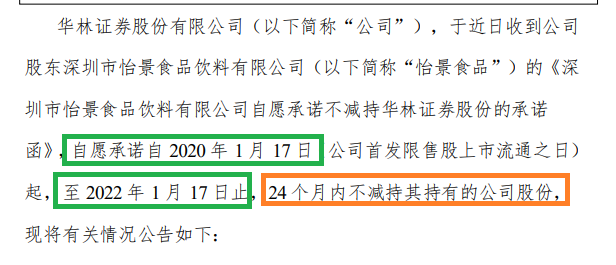

2019年12月3日,怡景公司自愿承诺自2020年1月17日(公司首发限售股上市流通之日)起,至2022年1月17日止,24个月内不减持其持有的华林证券股份。这意味着,怡景公司自愿将锁定期延长至2022年1月17日。

根据2019年证监会发布的《证券公司股权管理规定》,“证券公司股东在股权锁定期内不得质押所持证券公司股权”。

但怡景公司在2020年1月21日,也就是自愿锁定期内,将2.4亿股华林证券股份对外质押,占华林证券总股本的8.89%,或不符合《证券公司股权管理规定》。

来源:华林证券公告

来源:华林证券公告

2020年1月21日,怡景公司刚过了华林证券上市满12月的法定锁定期,但还在自愿锁定期内,而《证券公司股权管理规定》没有区分自愿锁定期和法定锁定期。

截至目前,怡景公司持有华林证券484,789,089股股份,占公司总股本的17.96%,是华林证券第二大股东,也是持股5%以上的大股东。