百济神州:核心产品面临内卷及诉讼风险 连年“失血”现金研发比变差 | 解码创新药

荣昌生物仍在为渠道付费?销售费率超80%警惕行贿雷区 资金安全垫变差|解码创新药

君实生物:核心产品放量不及预期?投资合作方亏损近8成 | 解码创新药

出品:新浪财经上市公司研究院

作者:天利

创新药产业发展关乎人民生命健康,同时也是国家高质量发展战略部署中的重要一环,近年来,针对创新药的利好政策持续不断。同时,由于创新药企属于典型的研发驱动型企业,具有发展周期长,不确定性强等特征,如何衡量企业潜力与价值成为投资者关注的重点。

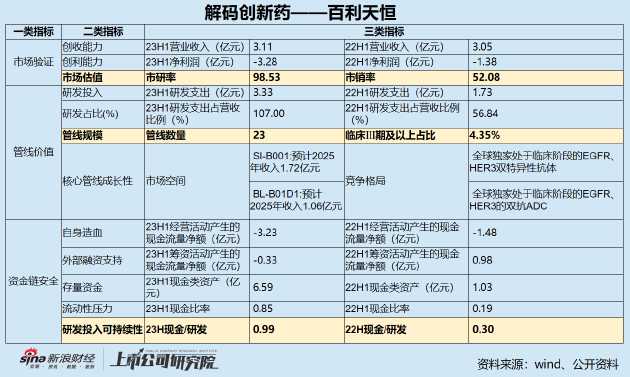

为此,新浪财经上市公司研究院梳理了部分代表创新药企,从业绩表现、研发投入、融资能力、现金流、管线规模、Ⅲ期临床管线及上市药品占比……试着从市场验证、管线价值、资金流安全三大维度,绘制出创新药企全景图,解码国内创新药企价值与可能风险,本期标的为百利天恒。

市场验证:增收不增利亏损进一步放大 估值指标显著高于行业水平

常言道,市场是最好的试金石,创新药的价值最终要由市场来评价,具体体现为公司的创收、创利能力以及估值水平。

受带量采购、医保谈判、研发同质化等影响,国内创新药竞争格局逐步内卷,致使企业创收面临较大挑战。从经营情况看,百利天恒2023年上半年营业总收入为人民币3.11亿元,较上年同期小幅上升;归母净利润为亏损3.28亿元,相比去年亏损进一步放大。

由于创新药行业的特殊性,部分企业尚处于发展的早期阶段,尚未实现盈利,核心价值逻辑往往是其未来发展的良好预期而非当期的业绩表现,因此普遍使用的市盈率估值方法存在失真现象。而市研率是在此背景下引入的关键量化估值指标,强调研发投入和科技创新能力,能摆脱以“市盈率、自由现金流折现模型”等传统估值指标来比照创新与企业的局限性和不适应性,突出了科创的核心特征,更能体现其创新能力的真实性。因而在各估值指标中,有时会选择市研率指标作为公司估值参考。

此外,上海市人民政府国有资产监督管理委员会在“关于印发《估值报告审核指引(试行)》的通知”中指出,对于生物医药企业的估值,管线估值法、交易案例比较法、上市公司比较法等估值方法较为适用。通常需关注:主要产品所处的研发阶段、市场需求、药品许可证的知识产权等重要影响因素,并关注与价值密切相关的主要经营指标,如市销率(P/S)等。

据wind数据显示,截至8月31日,创新药指数(866076)所包含各股的市研率中位数为40倍左右,均值为60倍左右,最高为233倍,最低为11倍,同期市销售率中位数为15.96。而百利天恒截至8月31日的市研率为98.53,市销率为52.08,均显著高于行业平均水平,公司或存在被高估的现象。

资料来源:wind

管线价值:两款核心产品或形成竞争 均未完成Ⅲ期临床不确定性较强

创新药企业价值很大程度上取决于其在研管线的整体价值,与在研管线规模及管线的市场竞争力息息相关。而保证高水平的研发投入则是企业扩大管线规模,研发出王牌品种的基本要求。因此,我们将分别从研发投入、在研管线规模及核心管线市场前景等维度进行观察。

百利天恒2023年上半年研发支出合计达3.33亿元,相比去年同期增长92.49%;研发支出占营收的比例为107%,相比去年同期上升50.16个百分点,处于极高水平,符合Biotech的普遍特征。

一般而言,我们对于创新药估值要结合其以研发管线为核心价值的特点进行展开,而创新药的研发管线又与估值呈现出正相关关系。

在新药临床的各环节中,虽然每个流程都会有自己特定的里程碑,用于证明技术在当前环节的有效性。越往后,相关难度越大,研发投入回报价值也越高。据悉,以Ⅱ期临床为例,在整个研发周期中重要性强,且淘汰率高,因此素来被称为新药研发的“死亡之谷”。

因此,我们选取了创新药企的研发管线规模与处于Ⅲ期临床及以后阶段的管线数量占全部管线的比例进行价值测量。此外,为进一步透视公司核心价值,我们对公司核心管线或产品进行的市场空间与竞争格局进行综合分析。

经统计,百利天恒共有23种在研药物,Ⅲ期临床及以后阶段的药品数量为1种,占比为4.35%,核心产品主要包括EGFR×HER3双抗SI-B001和EGFR×HER3双抗ADC药物BL-B01D1。

其中,SI-B001正在开展包括非小细胞肺癌、头颈鳞癌、食管癌在内的6项临床试验,以非小细胞肺癌为适应症的临床研究已进入III期临床,BL-B01D1尚无进入III期临床的适应症。

从研发投入情况来看,上述两款在研药物当期投入金额分别为5247.39万元、9690.13万元,占当期研发总投入的比例为15.76%和29.36%,是投入最大的两款在研药物。从市场竞争情况来看,SI-B001和BL-B01D1在同类竞品之中均为全球独家处于临床阶段,竞争格局良好。

根据2021年CSCO诊疗指南,目前尚无驱动基因NSCLC二线治疗用药,I级推荐(最优先级)药物为传统化学药物多西他赛(1A类证据)。根据既往研究,其在上述适应症中客观缓解率(ORR)为5.83%,疾病控制率(DCR)为48.54%,中位PFS为3.1个月。

而据SI-B001联合多西他赛进行局部晚期或转移性EGFR野生型ALK野生型NSCLC二患者的二线及后线治疗的Ⅱ期临床数据显示,21例可评估的、经历含PD-1(L1)单抗治疗失败的患者接受上述联合疗法后的ORR为38.10%,DCR为85.71%,中位PFS尚未不可评估。初步数据表明SI-B001联合多西他赛优于当前多西他赛单药疗法。

NSCLC是典型的大癌种,根据Frost&Sullivan预测数据,预计2023年中国NSCLC治疗药物市场规模达742.2亿元,即便是二线治疗方案也同样拥有较大的市场空间,这或许是市场给予百利天恒较高估值的原因。

但需要关注的是,由于Ⅱ期临床的样本量较少,SI-B001的临床价值还需等待Ⅲ期结果确认。此外,尽管SI-B001尚无同类竞品,但从适应症角度看不乏强敌,包括百济神州的PD-1单抗、康方生物的PD-1/VEGF双抗、第四代EGFR-TKI等。

此外,全球靶向HER3的双特异性抗体共有五种进入临床阶段,其中三款已终止研发,包括同为EGFR×HER3双抗的Duligotuzumab,由于在临床II期研究中未观察到相对于EGFR单抗更优的疗效,并且严重不良反应发生率更高,已终止研究。

因此,整体而言,SI-B001的商业化及临床价值仍面临较大不确定性。据安信证券预测,预计SI-B001上市后,2025年各在研适应症的整体营收额约1.72亿元。

相比之下,百利天恒另一款核心产品BL-B01D1,由于有希望突破EGFR-TKI耐药这一难题,或更具发展潜力。2023年ASCO年会上,百利天恒通过口头报告的方式公布BL-B01D1的I期临床数据。

数据显示,在34名有EGFR突变的NSCLC患者中,客观缓释率(ORR)达到61.8%,疾病控制率(DCR)达到91.2%;在42名EGFR野生型NSCLC患者中,ORR为40.5%,DCR为95.2%。非头对头比较中优于既往第一三共TROP2-ADC药物DS-1062在相似人群的ORR 26%、DCR 70%。

但目前BL-B01D1仅处于临床Ⅱ期且尚未读出试验结果,因此不确定性或强于SI-B001。此外,BL-B01D1及SI-B001的临床布局均包括了二线治疗野生型非小细胞肺癌,两款核心产品或构成竞争关系。安信证券预测,BL-B01D1到2025年各在研适应症的整体营收额约1.06亿元。

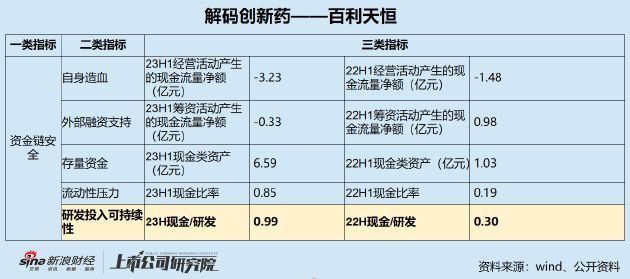

资金链安全:仿制药造血能力不足 IPO募资后资金安全垫仍相对薄弱

近年来,在国家对创新药产业的政策支持力度不断加强,以及《以临床价值为导向的抗肿瘤药物临床研发指导原则》等相关指导文件对于源头创新提出更高要求的背景下,我国创新药企逐步从“泛泛创新”步入对First-in-Class、Best-in-Class药物的角逐,国内创新药企业的研发投入或将持续加大。

而新药研发一直被认为是高风险、高收益的活动,业界中一直流传着“双十定律”的说法,即新药研发需要耗时十年,耗资十亿美金。

值得注意的是,近年医药融资环境似乎在“变冷”。据悉,2021年,我国生物医药行业发生投融资事件超过1000起,投融资金额累计超过2500亿元,成为有史以来生物医药行业投融资的一个顶峰。但是从2022年开始,情况就急转直下:2022年我国生物医药行业发生融资事件779起,较上年下降22.8%;融资金额更不乐观,总金额只有1781 亿元,较上年下降30.5%。

2023年上半年,我国生物医药行业发生融资事件为251起,融资金额为508亿元,同比和环比均进一步显著下降。从二级市场看,国内新晋玩家大多尚未形成可独立自主供血的商业化能力,距离从Biotech向BioPharma的转变仍有较长距离。

在以上大背景下,我们关注创新药的现金流显得尤为重要。我们试着创新药企业价值自身造血能力、外部融资支持、现金储备、偿债能力及研发可持续性等维度,看看公司整体“资金安全垫”与可能触发的经营风险。

百利天恒2023年上半年经营活动产生的现金流量净额为-3.23亿元,相比去年同期现金流出大幅增多。筹资活动产生的现金流量净额为-0.33亿元,相比去年同期由正转负。不同于恒瑞医药等由仿转创的药企,百利天恒仿制药创造的现金流仅能少部分覆盖创新药研发支出,公司造血能力不足,发展对外融资依赖度较高。

由于公司于今年1月份完成IPO上市,因此在投资、筹资、经营现金流均为负,且研发支出大幅增长的情况下,现金类资产仍由去年同期的1.03亿元增长至6.59亿元。2023年上半年现金比率为0.85,同比大幅提升,公司短期无偿债压力。

在自身造血能力不足的情况下,现金类资产的缩水及现金流支出的扩大或将对其研发可持续性产生一定影响。我们根据现金类资产与研发支出比值大致测试期研发投入压力,其中研发投入根据今年上半年研发的2倍进行粗略估算。百利天恒现金类资产/年度研发支出合计由0.3提升至0.99,公司目前现金储备可支持研发的时间约12个月,IPO募资后资金安全垫仍相对薄弱。