出品:新浪财经上市公司研究院

作者:坤

近日,歌尔股份公布了2023年上半年财报,实现营业收入451.73亿元,同比仅增长3.6%,与2019年以来均保持双位数增长相比近乎增长停滞;实现归属于上市公司股东的净利润4.22亿元,与去年同期相比暴跌80%;实现扣非归母净利润4.41亿元,同比减少78.11%。

与歌尔股份近期公布的员工持股计划未来年度业绩考核目标相比较,2023-2026年四个年度,各年度的考核目标分别为营业收入不低于876.08亿元、1063.82亿元、1298.48亿元与1548.79亿元,由此来看,今年上半年的营收规模刚刚过线。但需要注意的是,这一业绩考核目标相较以前已经大幅下调。在一年前的2022年股票期权激励计划中,歌尔股份设置的业绩考核指标以2021年度营业收入为基础,2023年营业收入增长率不低于40%,即1095.09亿元。而这对于当下的歌尔股份而言,显然并不达标。

更何况,在半年报中,歌尔股份也一反往常,没有公布今年第三季度的业绩预告,而这往往会向市场传递公司对于下一季度的业绩表现并不具备信心的讯号。

相比一季度,歌尔股份在第二季度进行了存货跌价准备的转回,或有利用减值计提转回调节利润之嫌,而在这背后掩盖的或是歌尔股份当前最主要业务智能硬件业务盈利能力堪忧。随着智能硬件业务占比逐年升高,成本压力的增长明显大过订单的增幅,导致公司毛利率与净利率却持续下降,目前已下降至上市以来最低,分别为7.29%、0.91%。

利用减值计提转回调节利润?背后或是智能硬件业务盈利能力堪忧

2019-2021年,歌尔股份的收入增长均保持在35%以上,即使是在骤然遭遇大客户砍单的2022年,歌尔股份也实现了34%的同比增长。

而在2023上半年,砍单风波半年过后阵痛仍未停息,歌尔股份实现营业收入451.73亿元,增长幅度仅为3.6%。净利润仅为4.09亿元,同比大幅减少80.49%。近年来,随着营收规模的扩大,歌尔股份的净利率却在不断走低,2022年已降至1.71%,而2023上半年仅为0.91%,是歌尔股份上市以来的最低净利率。

分拆一二季度来看,歌尔股份在第一、第二季度分别实现营业收入241.22亿元、210.50亿元,其中第二季度同比减少10.39%,环比减少12.73%。实现净利润分别为1.08亿元、3.01亿元,分别同比减少88.07%、74.75%,而第二季度相比第一季度环比增加179.26%。

收入环比减少、但净利润却环比上升的“诀窍”或在于歌尔股份的存货减值计提转回。

2023年一季度,歌尔股份计提资产减值准备1.04亿元,相比去年增加了160.48%。由此,歌尔股份一季度实现净利润为1.08亿元,大幅下滑近90%,归母扣非净利润仅为1511万元,同比减少98.28%。

而从2023半年报来看,歌尔股份的资产减值损失为5627万元,相比一季度的1.04亿元明显减少,也就是说,歌尔股份在第二季度进行了存货跌价准备的转回,在一定程度上抬高了净利润。

需要注意的是,彼时2022年报与2023一季报一同发布,市场对于砍单造成的业绩影响已经有所预期,歌尔股份计提大额资产减值损失,几乎占到当期净利润的一半,使得净利润大幅下滑近90%。而二季度再将部分减值计提转回,或是有利用减值计提转回调节利润之嫌,如果净利润未受此影响,其下降幅度可想而知。

而在这背后掩盖的或是歌尔股份当前最主要业务智能硬件业务盈利能力并不强的问题。

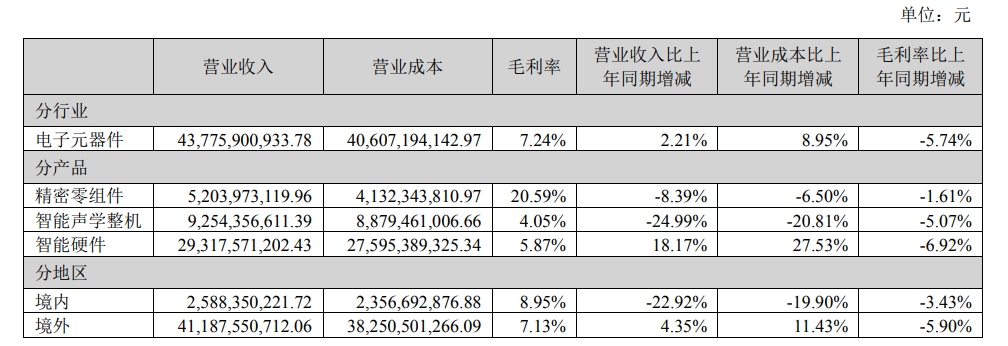

歌尔股份的业务分为智能声学整机、智能硬件与精密零组件三大类,其中,智能声学整机为声学、语音交互、人工智能等技术相关产品方向,包括在2022年底被苹果砍单的AirPods代工业务;智能硬件的主要产品包括VR/AR、智能可穿戴产品、智能家居与游戏等。在智能声学整机、智能硬件业务中,歌尔股份主要是通过代工(ODM与JDM)的方式为下游客户提供产品。

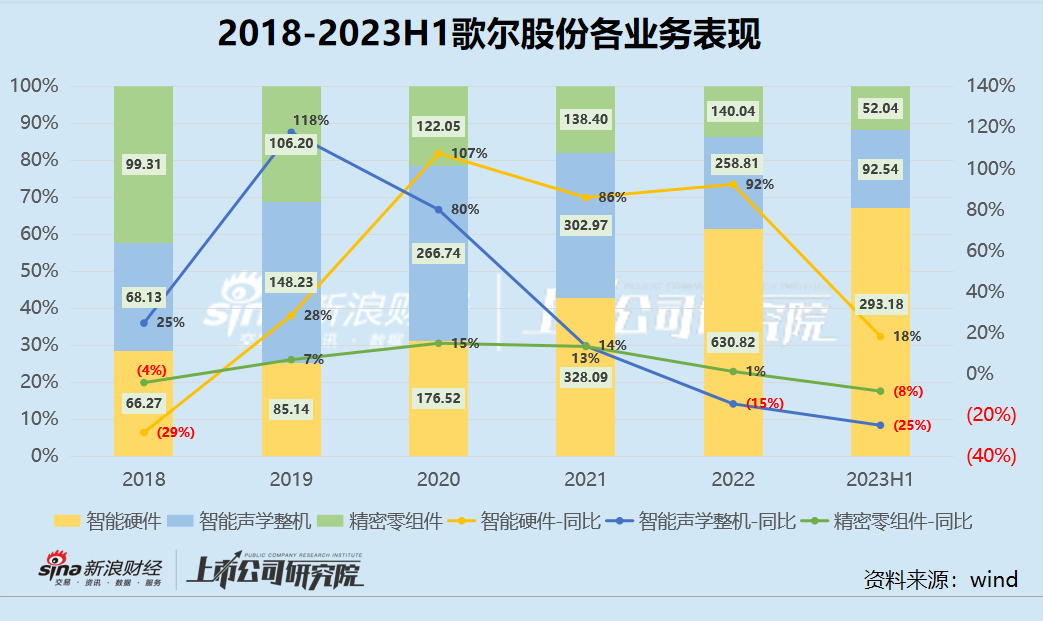

近年来,歌尔股份有意发力VR/AR代工,由此智能硬件业务增长迅猛,逐渐超过了智能声学整机业务,成为歌尔股份业绩的主要支撑。2023年上半年,歌尔股份的智能硬件业务实现营业收入293.18亿元,同比增长18.17%,业务占比高达64.9%,虽然保持增长,但与2020-2022年间超80%以上的高速增长相比已大不如前。而智能声学整机与精密零组件分别实现营业收入92.54亿元、52.03亿元,分别同比减少24.99%与8.39%。由此来看,智能硬件业务成为拉动整体业绩增长的最主要因素。

资料来源:公司公告

资料来源:公司公告

但需要注意的是,智能硬件业务的营业成本增加却明显超过的收入增加。2023上半年营业成本同比增加27.53%,收入同比增加18.17%,被超出近10个百分点。上半年毛利率为5.87%,相比2022年的11.14%已腰斩。实际上,近年来智能硬件业务的毛利率在持续减少,已经从2018年的14.84%下降至2023上半年的5.87%。由此导致歌尔股份整体的销售毛利率不断下探,目前已降至上市以来最低,仅为7.29%。

由此来看,VR/AR代工为主的智能硬件业务看似业绩稳步增长,但其盈利能力却不容乐观,反倒对整体盈利能力造成拖累。

与果链同行相比业绩明显逊色 机构投资者离场、近一年无一家机构调研

包括VR/AR在内的智能硬件业务并不能为歌尔股份延续当年加入果链对业绩带来的荣光,或有以下两点原因。

一方面,歌尔股份依然难改代工本质,其智能硬件业务中的下游客户虽然包括Meta、PICO、索尼等大厂,但其客户较为集中,歌尔股份身处上游代工厂商话语权或并不掌握在自己手中。

另一方面,市场虽对XR行业充满热情与想象,但行业的实际发展却几度遇冷。据XR Model Tracker数据显示,2023年第一季度全球XR设备(包括AR和VR)出货量同比下降了33%。国内方面,据洛图科技统计的数据可知,国内消费级XR设备的全渠道销量为38.2万台,同比下降了38.6%。不论是Meta、PICO还是苹果,今年以来均面临了不同程度的出货量缩水或下调销量目标。而歌尔股份作为上游产业链的一环,自然也难逃一劫。

此外,与一众果链龙头公司同期的业绩表现相对比,歌尔股份也难言乐观。

2023年上半年,立讯精密实现营业收入979.71亿元,同比增长19.53%,实现归母净利润43.56亿元,同比增长15.11%;蓝思科技实现营业收入201.77亿元,同比增长5.18%,实现归母净利润5.54亿元,同比大增281.90%;领益智造实现营业收入152.89亿元,同比增长3.27%,实现归母净利润12.48亿元,同比大增159.29%。而歌尔股份同期营收增长近乎停滞、净利润暴跌80%的业绩表现与同行相比实在是较为逊色。

业绩惨淡,歌尔股份在资本市场也难获认可。

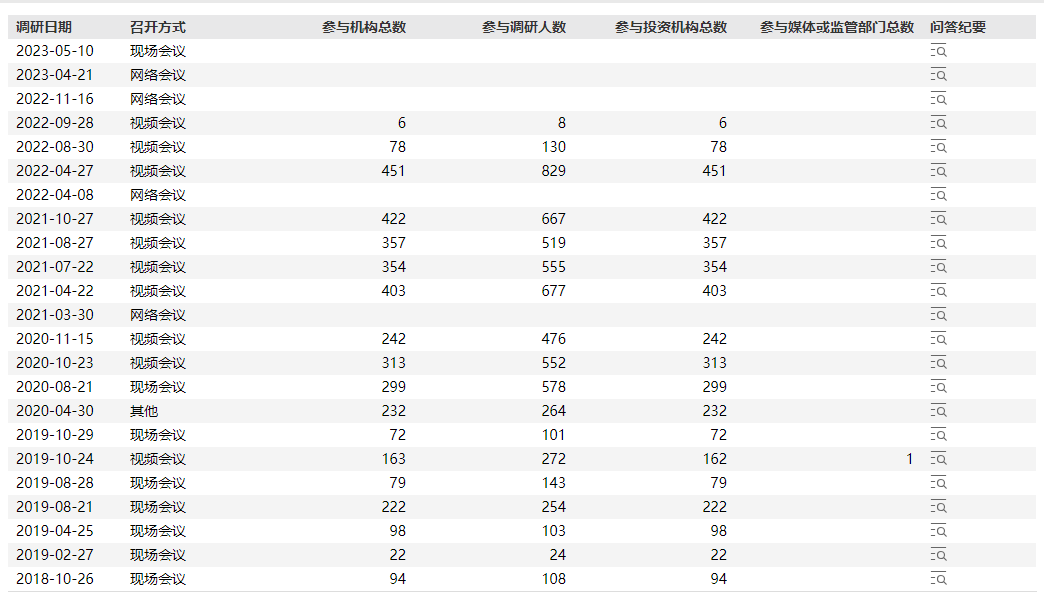

之前年度,歌尔股份曾是基金、券商等机构投资者的重仓股。2022年中时,歌尔股份的机构持股数曾达到949家,占流通股比例达到43.72%,其中包括940支基金及来自社保、券商、保险、信托等。

然而,一年后的2023年中,歌尔股份的机构持股数降至314家,缩水了三分之二,占流通股比例下降至30.05%,其中为309支基金,1家保险与4家其他机构。

资料来源:wind

资料来源:wind

在机构调研方面,不同于往年歌尔股份的机构调研数量均在数百家以上,自2022年9月之后,接近一年时间过去,还没有一家机构对歌尔股份进行调研,相比往年深受机构热捧,歌尔股份已今昔非比。