来源:中国基金报

一些IPO公司“改道”北交所上市!

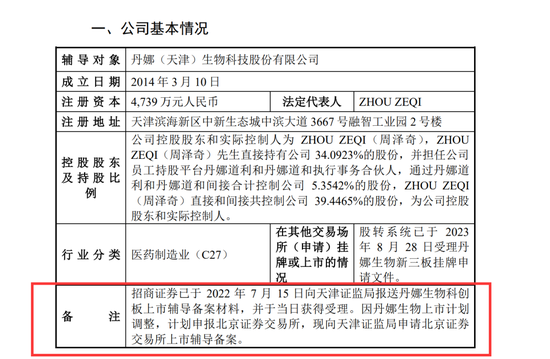

9月15日,丹娜(天津)生物科技股份有限公司(以下简称“丹娜生物”)在天津证监局办理辅导备案登记,拟在北交所上市,辅导券商为招商证券。

据了解,丹娜生物曾在2020年11月申请科创板上市,当时的辅导券商为中信证券。2021年1月21日,丹娜生物和保荐人中信证券股份有限公司分别向上交所提交了撤回上市申请。

无独有偶,同样“折戟”科创板的旭宇光电(深圳)股份有限公司(以下简称“旭宇光电”),也在近日在深圳证监局办理辅导备案登记,同样准备在北交所上市,辅导券商为长城证券。

据基金君不完全统计,自9月1日,北交所发布“深改19条”之后,已经有三家拟IPO企业改道在北交所上市。

医药界“茅台”两次冲刺科创板

2021年1月21日,丹娜生物提交了撤回首次公开发行股票的相关文件,这距离它递交上市申请才两个月。1月25日,上交所决定终止对丹娜生物首次公开发行股票并在科创板上市审核。

关于的终止原因,彼时,丹娜生物在接受媒体采访时表示,“公司认为目前估值水平不能体现公司价值,决定终止IPO。根据未来市场情况,不排除未来会重启IPO。”

那么公司的估值如何呢?根据2020年披露的招股书显示,丹娜生物虽然主要从事病原微生物体外诊断产品的研发,但2020年上半年,公司主要营收来源为新冠病毒检测试剂。数据显示,2020年上半年,公司新冠检测系列产品营收0.49亿元,占当期主营业务45.14%。

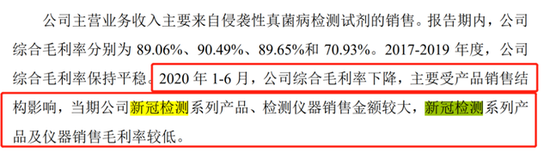

在丹娜生物看来,新冠检测系列产品带来了营收上的增长,但是却降低了其毛利率。

2017年-2020年6月30日,丹娜生物毛利率分别为89.06%、90.49%、89.65%、70.93%。前三年的毛利率堪比茅台。

对于2020年1-6月综合毛利率下降,公司解释称,主要受产品销售结构影响,当期公司新冠检测系列产品、检测仪器销售金额较大,毛利率较低。

根据最新的辅导备案显示,2022年7月15日,丹娜生物在新的保荐机构招商证券的帮助下,再次冲刺科创板。

不过,因丹娜生物上市计划调整,改申报北京证券交易所。并在8月28日向股转系统递交了新三板挂牌申请。

“小巨人”改道北交所

同样折戟科创板的旭宇光电成立于2011年,主要从事LED封装器件的研发、生产和销售,主要产品分为通用照明光源、紫外光源、可见光全光谱光源、植物光照光源和红外光源等。公司为国家高新技术企业,工信部第一批专精特新重点“小巨人”企业。

公开资料显示,旭宇光电于2016年8月份挂牌新三板,于2017年7月份摘牌。到了2020年12月末,旭宇光电开始闯关科创板IPO。

不过,彼时旭宇光电因为“员工中有326名员工学历在高中及以下,占公司员工总数的81.7%”,而被质疑其科创属性。

同时,根据当时的招股说明书显示,旭宇光电对低毛利的通用照明光源产品依赖较大。

数据显示,2018年至2020年,旭宇光电通用照明光源产品的销售收入占营收的比重分别为90.20%、88.89%和70.26%。同期,旭宇光电通用照明光源产品的单价总体呈下降趋势,分别为4.06万元/KK、3.69万元/KK和3.74万元/KK。

招股书显示,2018年至2020年上半年,旭宇光电通用照明光源产品的毛利率分别为15.99%、16.25%和18.03%,远低于该公司其他产品。

旭宇光电表示,通用照明光源市场竞争较为充分,因此毛利率相对较低,销售价格也会随着单位成本的下降而下调。

CSA Research数据显示,2018年后,中国中游封装行业产业的规模及增速开始下滑,产业集中度也不断提升,中游封装产业面临的竞争日趋激烈。

改道北交所的旭宇光电,营收结构是否会有所改变,期待新的招股说明书的披露。

“深改19条”发布

北交所再迎历史性机会

证监会9月1日公开发布《关于高质量建设北京证券交易所的意见》(下称《意见》),将改善市场流动性作为重点,从企业端、投资端、交易端等提出19条系统性改革措施。

其中,《意见》明确对已经具备上市条件的优质中小企业,在符合北交所市场定位前提下,允许其首次公开发行并在北交所上市。

据一位投行人士告诉基金君,“深改19条”发布后,不少保荐人都连夜重新审视了手上冲刺科创板和创业板的项目。“既然沪深交易所IPO项目不好做了,那就加大北交所投入力度,争取多做几单北交所项目,以尽量弥补主板、双创板保荐项目减少带来的收入下滑。”某头部券商保代直言。

“转板常态化,也是吸引企业优选北交所的重要因素。”上述投行所人士表示,“如果后续募资情况与股价确实受限,再行转至科创板、创业板也不迟。”

申万宏源专精特新首席分析师刘靖指出,本轮改革将加快优质资产向北交所聚集,比如允许符合条件的中小企业直接IPO并在北交所上市,优化‘挂牌满12个月’的口径,缩短企业申报时间,减轻企业负担,取消企业上创新层1000万融资要求,允许在新三板曾经挂牌满12个月以上的摘牌公司,在重新挂牌后直接申报北交所。

此外,他还提到,此次改革提出加快修订转板制度,有助于促进北交所估值与流动性向沪深靠拢。与此同时,监管对券商参与北交所业务进行专项加分,有望激励券商输送优质中小企业进入北交所。

在业内人士看来,北交所的高质量扩容,与证监会近期阶段性收紧IPO的要求并不矛盾。反之,在IPO阶段性收紧的背景下,北交所发行上市有望进一步增加,多层次资本市场的格局进一步深化。