来源:IPO日报

曾几何时,共享单车撑起了通勤最后一公里,备受资本追捧,而当泡沫散去,前供应商能凭借新故事收获一个IPO么?

近期,永祺(中国)车业股份有限公司(下称“永祺车业”)的主板IPO进度已推进到已问询阶段。本次IPO,保荐机构中信证券。永祺车业拟发行不超过1.3亿股,比例不超过发行后总股本的25%,拟募资6亿元,计划投向年产330万辆自行车(电动助力车)及零部件项目(一期)、永祺研发中心建设项目、智能化信息化项目以及补充流动资金。

共享单车业务“归零”

招股书显示,永祺车业主要从事自行车、电助力自行车、滑板车、共享单车等绿色出行产品及相关配件的设计、生产及销售。从营收规模、员工数量等指标来看,永祺车业为国内主要的骑行产品生产厂商之一,属于行业内规模较大的企业。

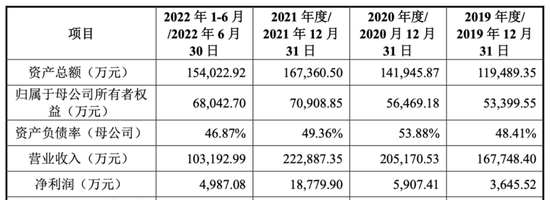

2020年-2022年及2023年1-6月(下称“报告期”),永祺车业的主营业务收入分别为16.74亿元、20.47亿元、22.20亿元和10.3亿元。净利润分别为0.36亿元、0.59亿元、1.88亿元及0.50亿元。

营利双增的背后隐盖着永祺车业几近“归零”的共享单车业务,日益萎缩的共享单车业务给公司业务结构带来了不小的变动。

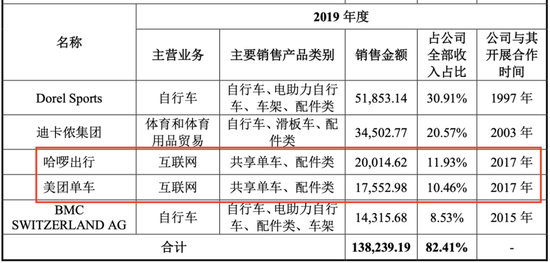

首先体现在营收的大起大落上,永祺车业来自共享单车业务收入从3.74亿元增至6.37亿元后降至344.26万元。客户方面,随着共享单车行情下行,哈啰出行、美团单车先后退出公司前五大客户,永祺车业已停止共享单车业务。产品结构和销量上也有变化,在剥离共享单车业务的过程中,永祺车业售卖的产品均价变高,销量则下滑。

事实上,近年来,共享单车经济在经历一顿“混战”后热度逐渐褪去。2014年,ofo创始人戴威在北大校园中推出“共享计划”,共享单车概念初现。2016年前,摩拜、ofo、小蓝等共享单车企业酣战、经历融资、烧钱的混战时光。2016年,美团以27亿美元收购摩拜单车,哈啰出行背靠阿里开始单车业务。ofo则被滴滴收购。共享单车行业逐渐形成美团、哈啰和滴滴“三足鼎立”的局面。随着共享单车热度褪去,巨头的目标不再是通过扩张抢占市场而是止损。哈啰出行2018年-2020年分别亏损22亿元、15亿元及11.3亿元。美团单车这三年累计亏损接近50亿。

招股书用一句话概括了共享单车业务对永祺车业的影响。

“2019年-2022年公司共享单车业务经历了先迅速发展达到顶峰,随后在两年内快速收缩至几乎停止的状态”。

据招股书,2017年,永祺车业开始与美团和哈啰单车开始合作。报告期内,永祺车业来自共享单车业务收入分别为3.74亿元、6.37亿元、1.48亿元、344.26万元。2019年-2020年,哈啰出行和美团单车分列其第三大、第四大客户。随着共享单车业务减少。2021年开始,美团单车与哈啰出行先后退出公司前五大客户。

销量方面,2020年,永祺车业整车产品销量达到阶段性高点294.10万台,其中共享单车165.85万台,占比56.39%。2021年和2022年1-6 月公司分别销售共享单车39.74万台和0.96万台,分别占当期整车产品销量19%和1.41%。

据悉,永祺车业的共享单车业务由其子公司成都哈祺、成都永胜主要从事。对于业务出现如此巨大的波动,在问询函中,上交所要求永祺车业说明成都哈祺、成都永胜资产、人员的后续安排,分析停止共享单车业务对公司主营业务是否造成重大不利影响等。永祺车业回复,已辞退员工20人,补偿辞退费用约10万元,子公司的资产报废损失为231.8万元。

值得注意的是,2021年至2022年,公司共享单车业务的毛利为负,2019年-2022年该业务的利润累计亏损603.62万元。

简单来说,风风火火的共享单车业务并没有给公司赚钱。

换赛道继续追风

报告期内,共享单车营收占公司总营收的比例从22.32%降至0.33%。在此背景下,永祺车业日益增长的营收主要靠两方面拉动,一方面,自行车业务的营收稳定增长;一方面,永祺车业逐渐加码滑板车和电助力自行车业务,其营收占总营收的比例从13.35%增至27%。

但两个问题不可忽视。

第一个问题是大客户集中,以及随之产生的境外销售比例过大的汇率波动风险。

报告期内,迪卡侬集团、Dorel Sports和BMC始终是公司前五大客户,主要向公司采购自行车、滑板车等产品。2021年和2022年上半年,迪卡侬集团和Dorel Sports销售占比合计超过50%,客户相对集中;同时,由于国内的共享单车业务式微,永祺车业来自境内的业务进一步减少,来自境外的收入占比逐渐扩大。报告期内,永祺车业来自境外的销售收入分别为11.20亿元、11.91亿元、19亿元和8.94亿元,占同期主营业务收入的比例分别为66.94%、57.72%、85.13%和86.86%,境外销售收入占比较大,并且据招股书,永祺车业主要采取美元定价,存在极高的汇率波动风险。例如2020年下半年,受人民币兑美元大幅升值的影响,2020年汇兑损失较2019年增加646.26 万元。

第二个问题是,将电助力自行车业务作为共享单车的“代餐”,是否又是在追逐下一个风口?

据悉,此次募资金额6亿元,其中有3.78亿元资金计划投向年产330万辆自行车(电动助力车)及零部件项目(一期)。

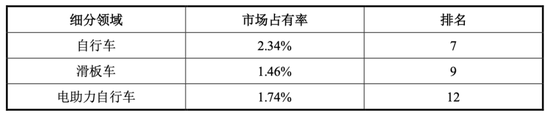

早在3月的问询函中,上交所要求其交代在滑板车、电助力自行车的市场竞争格局及本身市场排名及占有率。其中,我国电助力自行车市场竞争格局较为分散,前十五大电助力自行车厂商的市场占有率均未超过15%,而永祺车业在其中的市占率不到2%。

2022年上半年的永祺车业的总产能为90.51万辆,本次融资的项目建设完成后,新建的产能是总产能的近4倍。

未来,其销售规模是否能与扩大的产能相匹配?

痼疾难消

区别于共享单车和普通自行车,电助力自行车的单价颇高。据招股书,2022年上半年,永祺车业的电助力自行车售出的平均单价为4430.56元。高昂的售价背后是不相称的研发费用。报告期内,永祺车业投入的研发费用分别为667.75万元、669.10万元、834.23万元和412.15万元,研发费用率分别为0.40%、0.33%、0.37%和0.40%,远低于同行。

永祺车业回复,这主要是因为公司以OEM为主、OBM和ODM为辅的经营模式,研发支出相对同行业上市公司较少。OEM俗称“代工”,根据客户的需求进行生产,没有自己的品牌溢价,因此研发投入较少。电商平台上,永祺车业的竞争对手上海凤凰(维权)的电助力自行车中,销量最高的售价在999元,远低于永祺车业的电助力自行车售出平均单价。

同时,永祺车业的产品质量近年来也存有瑕疵问题。根据国家市场监督管理总局缺陷产品管理中心公告显示,2020年5月20日至2020年8月20日实施召回永祺(中国)车业股份有限公司型号为“YQWC18001C/24”的部分YONGQI牌(春雨)自行车。

2020年5月25日,安徽省缺陷产品召回管理技术中心也发布召回公告,永祺(中国)车业股份有限公司按照《消费品召回管理暂行规定》主动向江苏省市场监督管理局报告了召回计划,召回2017年6月27日制造的部分YONGQI牌(YQ12B-3、YQ14B-3)12/14吋高级儿童自行车。

研发费用率远低于竞争对手,经营以贴牌生产为主,还有高售价问题,让人不得不为永祺车业未来的销售出路捏一把汗。