出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:晶合集成上市募近百亿后业绩却大降九成,是受行业周期性影响还是另有其他原因所致?若行业景气度持续承压,晶合集成巨额的折旧摊销又是否会进一步拖垮公司未来业绩?公司相关资产未来又是否藏雷区?晶合集成上市后毛利率大幅下滑,这与上市前大幅攀升形成巨大反差。然而,晶合集成却在上市材料坚称高毛利具有可持续,公司又是否涉嫌误导性陈述?

晶合集成刚募近百亿业绩却大降九成。

近日,晶合集成发布2023年业绩预告。公告显示,公司预计2023年实现营业收入70.6亿元到74.13亿元,与上年同期(法定披露数据)相比,减少26.38亿元到29.91亿元,同比下降26.25%到29.76%;晶合集成预计2023年实现归母净利润1.7亿元到2.55亿元,与上年同期法披数据相比,减少27.9元到28.75亿元,同比下降91.63%到94.42%。扣非后归母净利润预计为3600万元到5400万元,同比下降98.12%到98.75%。

上市前后大变脸

晶合集成主要从事 12英寸晶圆代工业务,晶合集成搭建了150nm、110nm、90nm、55nm 等制程的研发平台,涵盖了DDIC、CIS、MCU、PMIC、E-Tag、Mini LED以及其他逻辑芯片等领域。为客户提供多种制程节点、不同工艺平台的晶圆代工服务,所代工的产品被广泛应用于液晶面板、手机、消费电子等领域。目前公司已实现 150nm 至90nm 制程节点的 12 英寸晶圆代工平台的量产。

公司上市前后业绩反差极大。

晶合集成于2023年5月5日在上交所科创板上市。上市前夕即2021年及2022年,公司的营收分别为54.29亿元、100.51亿元,同比增速分别为258.97%、85.13%;同期净利润分别为17.29亿元、31.56亿元,同比增速为237.47%、82.56%。可以看出,公司上市前夕业绩出现爆发式增长。

来源:wind

来源:wind

然而这种增长似乎并不可持续性,上市后,公司2023年前三季度业绩便出现大变脸。2023年前三季度营收约50.17亿元,同比减少40.93%;归属于上市公司股东的净利润约3199万元,同比减少99.05%。

值得注意的是,在中金助力下,晶合集成超募发行。晶合集成原计划募集97亿元,最后成功募集近百亿元。晶合集成发行费用总额为2.4亿元,其中,承销费及保荐费为近2亿元。

需要指出的是,公司发行定价为19.86元/股,对应市盈率为14.36倍,市盈率并未超行业水平。然而,市场投资者似乎选择了用脚投票,公司上市次日便出现股价破发。晶合集成上市次日破发,最低报19.07元/股,发行价19.86元/股。

毛利率疑点与资产雷区?

关于业绩变动,晶合集成公告表示部分受行业周期影响。自2022年以来,全球集成电路行业进入下行周期,智能手机、笔记本电脑等消费电子市场需求下滑,市场整体增长放缓,供应链持续调整库存,导致全球晶圆代工面临不同程度的产能利用率下降及营收衰退,而其公司折旧、摊销等固定成本较高。

其次在研发等费用支出方面,晶合集成表示,该公司依靠成熟制程的制造经验,以面板显示驱动芯片、CMOS图像传感器芯片、电源管理芯片、微控制器芯片为主轴,积极拓展逻辑等技术平台。持续加大研发投入,使得相应的研发设备折旧、无形资产摊销及研究测试费用等同比增加。

这或透露两大信号,第一,随着需求放缓,公司巨额的折旧摊销费用或将可能进一步拖垮公司未来业绩?第二,随着收入端放缓,相关资产减值等风险是否需要警惕?

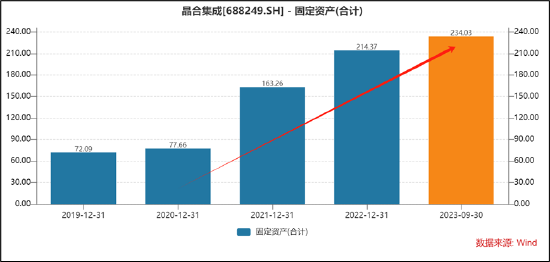

目前,公司仅固定资产账面金额就高达234亿元,其中仅2022年折旧摊销费用高达24亿元。若下游客户需求进一步放缓,巨额的折旧摊销费用是否将使得公司业绩进一步承压?2024年公司业绩是否可能出现亏损?

公司的存货、应收账款增速也开始显著大于营收增速。2023年前三季度,公司存货增速为29%,应收账款增速为46%,而同期营收大幅下滑41%。目前,公司存货与应收款之和为21亿元左右。

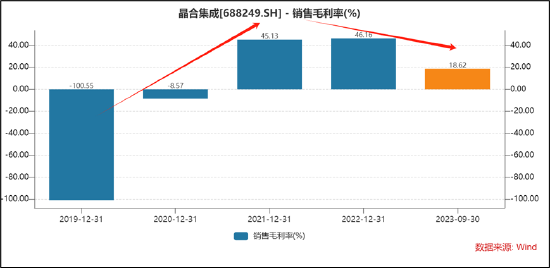

此外,公司毛利率极为波动。上市前夕,公司毛利率大幅上升至45%以上水平,上市后公司毛利率又大幅下跌至18.62%。

值得注意的是,公司2021年及2022年的毛利率水平似乎与其行业地位不匹配。

自设立至今,晶合集成专注于 12 英寸晶圆代工业务,已实现150nm-90nm 制程节点量产,正在进行 55nm 制程技术平台的客户产品验证。 但台积电、联华电子、中芯等全球行业领先企业已达 5nm、 14nm 等制程节点,公司与行业竞品存在较大差距。

2023年上半年,晶合集成的营业收入构成为:90nm占比49.72%,110nm占比31.52%,150nm占比13.55%,55nm占比4.81%,其他业务占比0.4%。

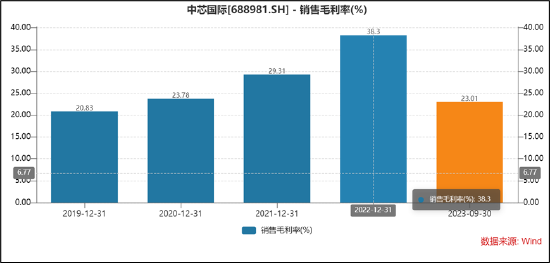

然而,公司毛利率却大幅超过中芯,2021年至2022年,公司毛利率为45.13%、46.16%;而同期中芯则为29.31%、38.3%。

公司上市前夕,毛利率快速增长,可持续性或需要重点关注。然而,公司却在招股书材料中称,公司的毛利率快速增长具有可持续性,并给出以下理由:

其一,市场需求保持快速增长。根据Frost & Sullivan的统计,2015年至2020年,全球显示面板行业市场规模从1.72亿平方米增长至2.42亿平方米,年均复合增长率达7.1%,并预计2024年全球显示面板市场规模将达到2.74亿平方米;境内显示面板行业市场规模从0.31亿平方米快速增长至0.91亿平方米,年均复合增长率达24.4%,并预计2024年中国大陆显示面板市场规模将达到1.17亿平方米。下游稳健增长的产品需求有力支撑了上游晶圆代工服务行业的快速发展,并为公司未来销售规模持续增长、单位产品分摊的固定成本持续降低、盈利能力持续增强奠定坚实基础。

其二,持续的产品研发和技术创新。公司高度重视产品研发及技术创新,在前期引进并消化吸收力晶科技入资的相关技术基础上,结合下游行业发展趋势积极推动技术创新升级,在不断完善现有技术平台的同时,持续推出更具竞争力的新产品,新产品通常因其更具市场竞争力而议价能力更强,能够为公司毛利率快速增长提供有力支撑。

如今,公司的毛利率快速变脸,公司是否在上市过程中涉嫌误导性陈述?这又是否符合注册制信披原则?