出品:新浪财经上市公司研究院

作者:新消费主张/cici

近日,朗姿股份有限公司(下称“朗姿股份”)再一次因高溢价关联收购负资产事项引发争议。公司公告称,拟以现金方式收购郑州集美医疗美容医院有限公司(下称“郑州集美”)100%的股权,本次关联交易作价1.55亿元。值得关注的是,郑州集美截至2022年底、2023年底净资产均为负值,分别为-3773.80万元、-2934.52万元,评估价值为15515万元,评估增长18449.52万元。

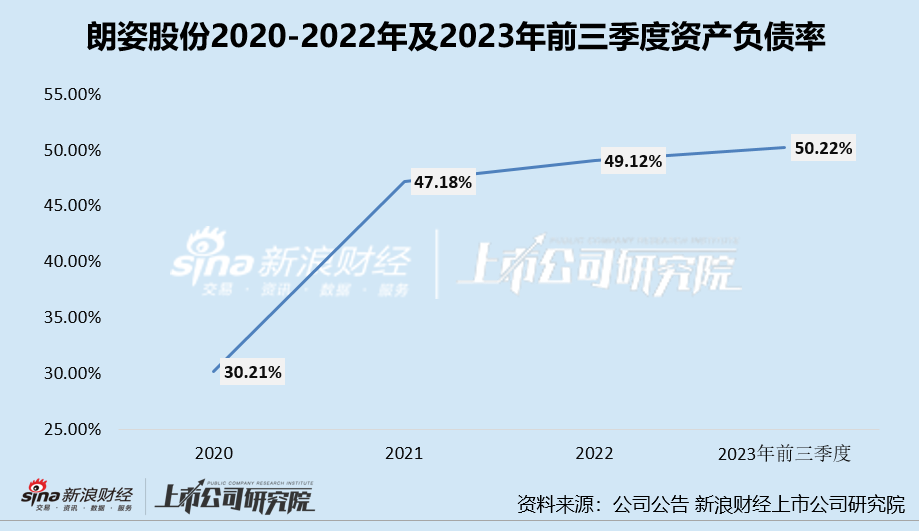

值得关注的是,朗姿股份现金流本就不算充沛,截至2023年第三季度末,公司账面货币资金3.02亿元,而公司短期债务却高达8.66亿元,其中包含短期借款8.06亿元以及一年内到期的非流动负债0.6亿元,短期债务与货币资金缺口近5.04亿元,资金链短期承压。

为何朗姿股份账上资金不充裕的情况下,仍频现高溢价收购负资产的外延收购?相比新设医美机构,外延收购可以通过体外培养,待公司业绩扭亏、盈利能力改善之时纳入并表范围,这样一来可以为公司注入增长动力,另一方面也可改善公司盈利能力。但高溢价收购后,标的公司经营表现若不及业绩承诺,同时也可能拖垮公司业绩的风险,甚至会进一步加重企业资金链负担。

朗姿股份资金链承压、仍频频高溢价收购资不抵债标的 标的经营波动性较大、业绩承诺存不达标风险

自1999年成立以来,朗姿股份一直致力于品牌女装的设计、生产与销售,主攻中高端女装市场。2014年起,朗姿股份便开启了多元化布局之路。首先,通过产业链的延伸,进军绿色婴童产业;其次,2016年通过收购控股“米兰柏羽”、“晶肤医美”两大国内优质医美品牌及其旗下六家医疗美容机构,快速切入医疗美容行业。截至目前,朗姿股份已形成服装、婴童、医美三大主业。

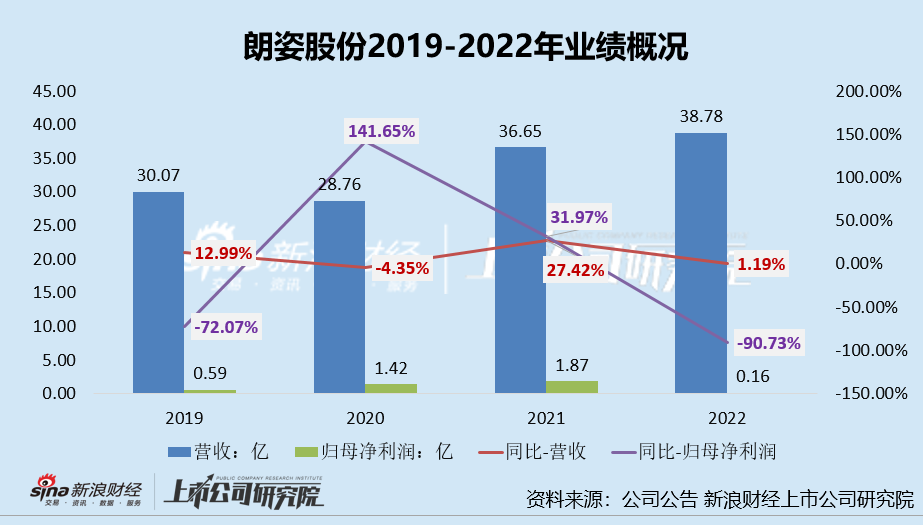

业务构成相对稳定的朗姿股份,近年来业绩波动性却依旧较大。2023全年业绩虽未发布,但据公司业绩预告,公司2023年预计实现归母净利润2亿-2.5亿元,同比增长835.99%-1069.99%。然而,这份看似高增的成绩单背后,实则或主要源于去年同期的低业绩基数。2022年,公司共实现营收38.78亿元,同比增长1.19%;共实现归母净利润0.16亿元,同比下降90.73%。

除此之外,公司账上的资金也欠充沛。截至2023年第三季度末,公司资产负债率进一步增长至50.22%。账面货币资金3.02亿元,而公司短期债务却高达8.66亿元,其中包含短期借款8.06亿元及以一年内到期的非流动负债0.6亿元,短期债务与货币资金缺口近5.04亿元,资金链短期承压。

在自身经营业绩波动较大、短期资金链承压的情况下,朗姿股份多次高溢价收购资不抵债的医美机构便引发了投资者关注。

早在2023年6月,朗姿股份全资子公司朗姿医管以现金方式收购武汉五洲90%及武汉韩辰70%股权,武汉五洲和武汉韩辰均处于资不抵债的状态。近日,朗姿股份再次发布公告收购负资产标的郑州集美,郑州集美净资产也为负值。

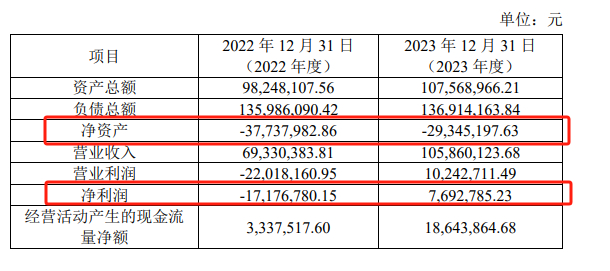

值得关注的是,郑州集美截至2022年底、2023年底净资产均为负值,分别为-3773.80万元、-2934.52万元,评估价值为15515万元,评估价值较净资产增长18449.52万元。

(资料来源:公司公告)

(资料来源:公司公告)

此外,博辰九号就郑州集美的2024年度、2025年度、2026年度净利润(指目标公司经审计扣除非经常性损益后的净利润,下同)水平均做出业绩承诺,分别为不低于1054万元、1282万元、1529万元,累计不低于3865万元。

但鉴于公司成立年限较短且往期业绩存较大不确定性,此业绩承诺存不达标风险。据公司公告,2022年、2023年,郑州集美的营业收入分别为0.69亿元、1.06亿元,净利润分别为-0.17亿元、0.077亿元,由于可观察财务年限有限,2023年业绩扭亏是否具有可持续性仍需进一步观察。

体外孵化解决新设机构盈利难问题?“低买高卖”是否藏利益输送之嫌?

除了内部新设医美机构外,通过参与设立医美产业基金,依托体外孵化培养也是朗姿加速布局医美业务板块的重要手段。自2020年12月以来,朗姿股份与旗下参股公司韩亚资管先后设立了多支医美并购基金,这些医美并购基金主要从事医疗美容领域及其相关产业的未上市公司股权投资业务。

截至2023年上半年,朗姿股份旗下已拥有33家医疗美容机构,其中综合性亿元9家、门诊部或诊所24家。公司本次收购郑州集美全部股权,正是公司再度通过外延并购推进全国化扩张的举措之一。

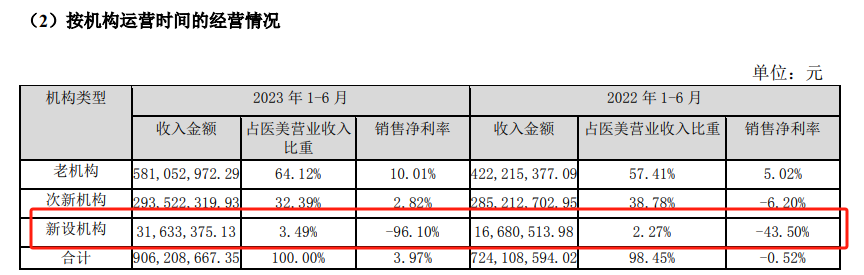

外延收购的方式,可以通过体外培养的方式,待医美机构经营相对成熟、盈利后纳入并表范围,这样有利于提升上市公司整体盈利能力。毕竟,新设/次新机构盈利难一直是影响朗姿股份经营表现的因素之一。据公司半年报披露,公司新设机构仅贡献3.49%营收,销售净利率更是低至-96.10%。

(资料来源:公司公告)

(资料来源:公司公告)

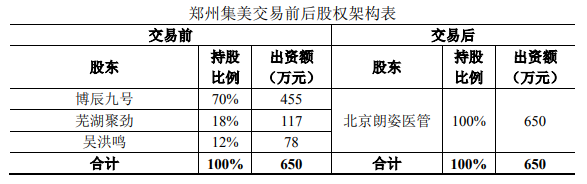

但“低买高卖”之间,是否又存在利益输送之嫌呢?从交易路径看,2021年11月,博辰九号以现金方式受让涟源市金美企业管理中心持有的郑州集美63%股权,交易对价为7560万元。2023年9月,博辰九号以现金方式受让芜湖成中持有的郑州集美7%股权,交易对价为926万元,此次转让完成后,博辰九号、芜湖聚劲、吴洪鸣分别持有郑州集美70%、18%、12%的股权。

这也就是说,为了获得70%的股权,博辰九号大约支付了现金6634万元(不考虑利息成本)。现在,朗姿股份为了获得博辰九号手中70%的股权,则需要支付大约10860.5万元,对于大股东左手倒右手就收获了超4200万的差价,这其中是否藏利益输送之嫌?仍有待进一步观察。

(资料来源:公司公告)

(资料来源:公司公告)