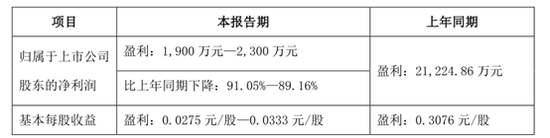

新浪财经讯 7月7日晚间,盛达资源(维权)发布2020年半年度业绩预告:预计盈利1900万元—2300万元,上年同期盈利2.12亿元,同比下降89.16%-91.05%。

值得注意的是,上半年的业绩下降主要受一季度因疫情影响出现亏损拖累导致,分季度看,盛达资源Q2业绩实现环比扭亏且同比增长。不过除此之外,盛达资源准备开展限额1亿套期保值业务,但账面资金仅有0.64亿元,而控制方相关股东似乎很“缺钱”,不仅持续减持和高比例质押,还频频通过向上市公司盛达资源出售资产进行套现。

半年报业绩降九成 Q2业绩环比扭亏且同比增长

盛达资源作为国内银业龙头,主要业务为有色金属矿采选。2019年9月,公司完成对德运矿业54%股权的收购,公司下属矿业子公司增至6家。其中在产矿山4家,尚未投产的矿山2家,其中未投产矿山克什克腾旗巴彦乌拉矿区银多金属矿,已于2019年12月取得生产规模为25万吨/年的《采矿许可证》;此外,公司下属子公司盛达光彩主营金属商品贸易,主要为客户提供购销渠道、贸易融资等服务。

2020年H1业绩预告显示,上半年度预计盈利1900万元—2300万元,上年同期盈利2.12亿元,同比下降89.16%-91.05%。

盛达资源称,报告期内,受新冠肺炎疫情影响,公司所属矿山人员返工受限,开工较计划时间推迟1-2个月,导致公司上半年产销量较往年同期明显下降。

三月末,公司采矿作业才陆续恢复;四月末,公司选矿作业才全面复工。五月份以后,除子公司金山矿业外,公司所属其他矿山企业才全面恢复产品销售。

公司子公司金山矿业以前年度由于生产周期的原因,产出银锭时间较晚,上半年基本不销售,当期产品的销售主要集中在下半年。今年叠加疫情影响,金山矿业上半年未实现产品销售,但矿山采选作业已在四月下旬全面恢复,第一批银锭也将于本月完成冶炼工序,为实现全年生产销售任务打下基础。

财务数据显示,盛达资源2020年Q1实现收入1.41亿元,同比下降-75.09%,实现归母净利-4,325.78万元,同比下降-144.46%,结合H1预计盈利1900万元—2300万元,第二季度盛达资源实现了6000万以上盈利,而2018年同期数据显示归母净利为4916.97万元,显然二季度盛达资源不仅没有继续受疫情影响而业绩不佳,反而业绩比去年同期更好。不过值得注意的是,虽然盛达资源称是受疫情影响导致开采推迟1-2个月,进而影响产销量,不过从库存数据来看,截至2019年末,盛达资源的存货余额为1.84 亿元,同比增加23.82%,而到了2020年Q1,存货余额仍有1.82亿元,同比大幅增加100.16%,显然除了开采影响外,盛达资源还存在销售受阻或者惜售的可能。

结合存货周转天数来看,2019年Q1-2020年Q1,存货周转天数分别为28.16天、33.19天、36.43天、29.89天和120.26天,2020年Q1存货周转天数的暴增,进一步佐证了盛达资源并非是无货可售,而是可能存在销售受阻或者惜售。

限额1亿开展套期保值业务 账面资金仅0.64亿元

另一个值得注意的公告是盛达资源准备开展期货套期保值业务。7月3日,盛达资源公告称,同意公司(含合并范围内子公司)在2020年7月2日董事会审议通过之日起至2020年12月31日止,使用自有资金不超过人民币10000万元保证金开展与公司生产经营相关的期货套期保值业务,并授权公司管理层及期货工作小组在此授权范围内根据公司业务情况、实际需要择机开展套期保值业务。

公告称,本次交易的交易品种,只限于上海期货交易所交易的与公司生产经营业务相关的银、铅、锌等有色金属期货合约;期货持仓量不超过公司全年相关金属计划生产量的50%;交易杠杆倍数在15倍以内。

盛达资源称套期保值是矿山企业规避价格风险的基本应用工具。公司开展套期保值业务,目的是充分利用期货工具的套期保值功能,规避和减少主要产品价格波动带来的经营风险,锁定预期利润或减少价格下跌造成的损失,符合公司日常经营之所需,存在必要性。

为了消除大宗商品价格波动带来的风险,很多企业会进行买卖期货等对冲操作,但需要注意的是,从很多案例来看,套期保值业务作为对冲风险的工具,因其具有高杠杆的高风险特性,如果操作不当,可能会导致巨大损失,甚至有击垮一家公司的威力。

根据盛达资源的毛利率来看,2015-2019年盛达资源的毛利率分别为79.23%、78.35%、56.60%、34.62%和31.13%,除产品品种带来的变化外,价格波动确实也是重要的影响因素。

另外,盛达资源近几年持续现金流出,2017-2019年及2020年Q1,现金及现金等价物净增加额分别为-1.63亿元、-4.88亿元、-0.53亿元和-2.62亿元,2020年Q1期末货币资金只有0.64亿元,如此少的资金不仅不够套期保值的限额1亿元,而且还需要维持经营需要,不知盛达资源如何平衡资金需求。

股东累计减持达到5% 控制方高比例质押

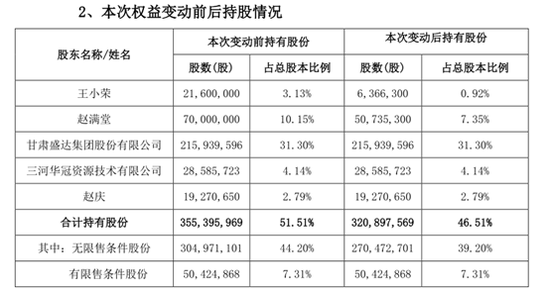

除此之外,盛达资源6月发布的减持公告显示,上市公司于2020年6月1日收到控股股东甘肃盛达集团股份有限公司(下称“盛达集团”)及其一致行动人赵满堂、王小荣、三河华冠资源技术有限公司(下称“三河华冠”)、赵庆出具的《简式权益变动报告书》,截至2020年6月1日,上述股东合计持有的公司股份比例累计减少达到5%。

同花顺数据显示,截至最新,盛达集团质押占其持股比例高达99.84%,赵满堂为93.62%,赵庆为100%。

值得一提的是,除了减持和高比例质押,近几年控股股东及其一致行动人赵满堂、王小荣、三河华冠、赵庆似乎很“缺钱”,还频频通过向上市公司盛达资源出售资产进行套现。

2016年7月,盛达资源以发行股份的方式购买了三河华冠持有的内蒙古光大矿业有限责任公司(以下简称“光大矿业”)100%股权,以及控股股东盛达集团和赵庆、朱胜利合计持有的赤峰金都矿业有限公司(以下简称“赤峰金都”)100%股权,交易作价分别为8.1亿元和8.49亿元,合计高达16.59亿元。截至评估基准日2015年9月30日,光大矿业、赤峰金都的净资产分别为4118.22万元、11641.15万元,增值率分别高达1865.93%、629.48%,整体增值额高达15亿元。

2019年1月,盛达资源又以支付现金和承担债务方式购买盛达集团持有的金山矿业67%股权,交易作价12.48亿元。(新浪财经上市公司研究院 逆舟)