导语:在“贸工技”模式下智飞生物业绩放量爆发,但其过度依赖已近九成代理业务也产生两大后遗症。一方面,智飞生物过度依赖代理业务其产业话语权薄弱,应收存货双高加剧公司资金端压力;另一方面,随着重磅疫苗代理协议将到期,智飞生物遭遇续签考验,在国产替代加速情况下,其市场供应格局或存“变数”。

受新冠疫情影响,疫苗企业格外受被市场“青睐”,沪深两市,目前疫苗公司似乎大部分都千亿市值起步。而智飞生物作为代理疫苗为主的企业,更可谓“一枝独秀”,市值曾一度飙升超三千亿元。截止8月14日,智飞生物市值超过2300亿元。

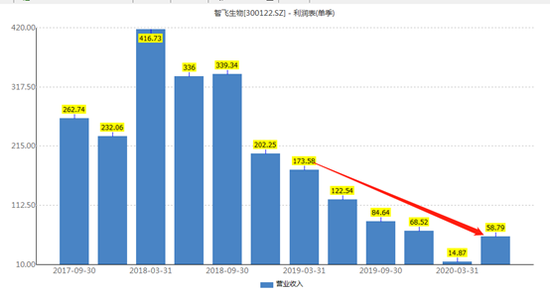

对于智飞生物的估值,一方面,得益于HPV疫苗市场需求旺盛,另一方面其独家代理默沙东重磅疫苗,在这种供求格局下使得公司业绩放量同时市值也大增。但需要指出的是,智飞生物2019年近三个季度营业收入增速持续下降,是否意味着业绩高成长性见顶呢?此外,近五个季度收入增速整体呈现下降趋势。

来源:2019年鹰眼预警

来源:2019年鹰眼预警

来源:wind

来源:wind

此外,公司过度依赖代理业务的“贸工技”经营模式,研发投入似乎与收入增长不匹配,其研发投入占收入之比远低于同行水平。在这种模式下,公司一边是相对于上下游话语权薄弱,应收存货双高使得现金流质量较差,其财务压力骤增,存量资金覆盖短期债务比例较低;另一边是,随着国产替代及独家疫苗产品签约到期,市场供给端存在较大的“变数”。

依赖代理业务背后:折射“贸工技”模式

智飞生物于 2010 年 9 月在深交所挂牌上市,成为第一家在创业板上市的民营疫苗企业。

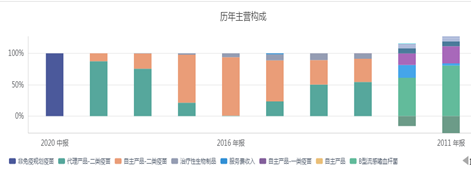

按照产品收入结构,智飞生物自上市后发展可以大致分为三阶段。

第一阶段,2012年之前,智飞生物自主与代理产品贡献毛利比例大致相当。

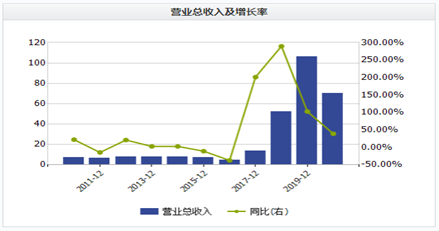

第二阶段,2013年至2016年,智飞生物开启以自主产品为主,代理产品为辅的产品体系格局。此阶段智飞生物业绩整体表现一般,业绩波动较大。2013年至2016年,公司自主产品主营业务毛利占比上升至99.5%,代理产品下降至0.5%,公司营业收入增速依次为-2.7%、5%、-6%、-37%。值得一提的是,2016年受“山东疫苗事件”影响及代理产品到期等影响,其业绩暴跌,其扣非后净利润同比下降85.68%。

第三阶段,2017年至今,公司业绩结构由自主产品为主向以代理为主转变。智飞生物因与默沙东续签23价肺炎疫苗、灭活甲肝疫苗等合同,并成功代理四价及九价HPV疫苗、五价轮状疫苗等,使得其业绩大幅上涨。2017年至2019年,公司营业收入分别为13.43亿元、52.28亿元、105.87亿元,同比增速分别为192.6%、299.1%、104.1%。代理产品收入由2017年的21.2%上涨至2019年的87.3%。可以看出,近九成收入来自代理产品,结合毛利来看,大部分利润同样来自代理业务。2020年半年报显示,公司营业收入为69.94亿元,同比增长38.8%。

来源:同花顺

来源:同花顺

来源:wind

来源:wind

智飞生物从以自主产品为主,代理产品为辅阶段到代理产品为主。这背后或折射出公司从“技工贸”模式向“贸工技”的模式切换。

“贸工技”与“技工贸”都是由“贸”、“工”和“技”三个字组成,只是顺序不同,但是所反映的经营理念与经营模式完全不同。“贸工技”既是指先做生意,实现一定的原始积累,求得生存,然后开发新技术、新产品,并进行销售,找到新的利润增长点。“技工贸”既是指先开发新技术、新产品,加工生产以后进行销售,实现新技术、新产品所带来的丰厚利润。

从“技工贸”模式向“贸工技”的模式切换的背后深层次的逻辑又是什么呢?

研发投入力度远低于行业水平

一方面,自主产品疫苗业绩表现平平,其经过短暂放量后又相对增长失速。

即2013年至2016年,公司自主产品主营业务毛利占比上升至99.5%,代理产品下降至0.5%,公司营业收入增速依次为-2.7%、5%、-6%、-37%。2017年智飞生物共有5种自主产品在售,包括AC-hib疫苗、ACYW135流脑多糖疫苗、Hib疫苗、AC流脑多糖结合疫苗、微卡。这一年经过短暂放量暴涨,随后自主产品收入增速放缓明显,2017年至2019年,自主产品营业收入增速分别为132%、25%、5%。

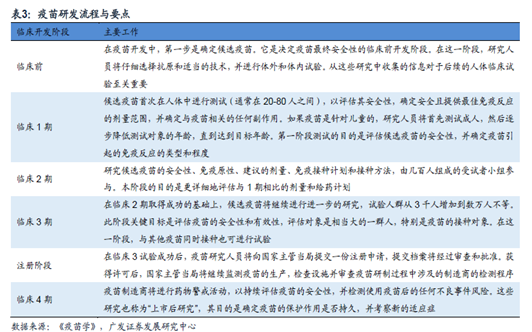

另一方面,疫苗研发是一个复杂的系统性工程,研发周期长,不确定性高,对于发展起步阶段采取“贸工技”模式或可以降低不确定性。

广发证券研究指出,新型疫苗的研发周期通常需要10到15年的时间,临床研究、生产工艺与鉴定方 法研究需协同一致。与传统药物的开发有很大的不同,疫苗的监管评估在技术上更具挑战性与复杂。例如,一些病原体可能发生突变,或具有不同的亚型,或很难激活免疫系统对疫苗作出反 应等问题;这给开发疫苗增加了相当大的复杂性,有些疫苗含有多种成分(例如, 有些疫苗含有23种不同的抗原)。此外,目标人群通常是健康的婴儿,这也增加了疫苗开发的复杂性。

尽管智飞生物通过代理获得业绩爆发式增长,但是其研发投入似乎并不匹配收入增长规模,其研发投入收入占比远低于同行水平。

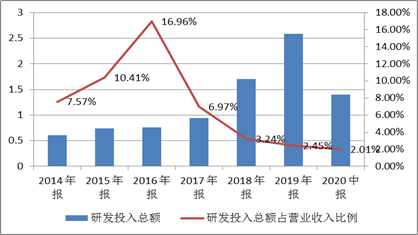

首先,从公司历史研发投入占收入比看,呈现整体下降趋势。2014年至2019年,其研发投入占收入分别为7.57%、10.41%、16.96%、6.97%、3.24%、2.45%。2020年上半年,研发投入收入占比为2.01%。从数据可以看出,研发投入绝对额尽管在增长,但其研发收入占比却出现较大幅度下降。

来源:同花顺

来源:同花顺

其次,对比同行,其研发投入占比也低于行业水平。以2019年为例,智飞生物研发收入比仅为2.45%,而对比国内疫苗上市公司中,华兰生物研发投入收入占比为4%,康泰生物研发投入收入占比为11.09%,万泰生物研发投入收入占比为14.02%,沃森生物研发投入收入占比为23.06%;对比国外四大疫苗巨头公司中,默沙东公司(Merck&Co.)研发收入占比为21.1%,赛诺菲研发收入占比16.7%,辉瑞公司研发收入占比16.7%,葛兰素史克(GlaxoSmithKline)研发收入占比为13.5%。

无论是从横向与纵向指标,这是否说明公司研发投入力度较小呢?值得一提的是,公司在2019年年报中称其研发投入占比将代理收入剔除衡量。研发投入同比增长52.73%,占自主产品收入之比为19.37%。

需要指出的是,尽管通过“贸工技”模式能完成前期积累,通过市场换技术,但是换来市场而不加大研发投入,在技术封锁的大背景下,这种严重依赖代理业务的商业模式的可持续性或存疑。一方面,由于代理业务其在产业链话语权相对薄弱,直接损耗公司现金流能力;另一方面,由于疫苗授权有期限,同时国产替代出现,供给端或新增“变数”。

产业话语权薄弱 应收存货双高加剧公司资金端压力

对于智飞生物产业话语权薄弱主要体现两个层面,第一,代理业务议价能力不强,代理业务的低毛利率持续拉低公司整体毛利率水平;第二,公司上下游话语权薄弱,直接反应财务数据则体现应收存货双高,公司现金流质量较差无形增加公司资金端压力。

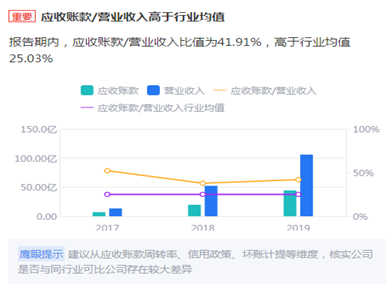

首先,从下游看,公司应收账款占比逐年增加。2017年至2019年及2020年半年报,公司应收账款分别为7.01亿元、19.76亿元、44.37亿元和71.73亿元,占总资产之比分别为17.06%、29.01%、40.55%和49.53%;占收入之比分别为52.19%、37.79%、41.91%和102.56%。

需要指出的是,公司生产及代理疫苗产品,经过招标后,中标产品在中检所检批合格后,销售给县级疾控中心。县级疾控中心再依据市场需求给到疫苗接种中心,疫苗接种中心进行注射疫苗并向消费者收款,疫苗接种中心返回款项给县级疾控中心,县级疾控中心再付款给到智飞生物确认收入。2018年年底,公司变更会计政策,由疫苗使用后确认收入,调整为县级疾控中心收到公司疫苗产品后即确认收入。将收款确认收入变更为收货确认收入原则,这一会计原则变更后,将有利于营收确认大幅“前置”,但公司回款将间接“递延”,这或进一步加剧应收款项加大。

其次,从上游看,智飞生物存货由2017年的6.28亿元上升至2019年的24.84亿元,2020年存货为35.30亿元;存货占总资产之比由2017年的15%上升至2019年的23%,2020年存货占总资产之比为24%。

鹰眼预警显示,2017年至2019年,智飞生物毛利率分别为78.54%、54.77%、42.05%,2020年上半年,毛利率为38.47%。从持续走低的毛利率走势看,这或说明代理业务持续拉低公司整体毛利率水平。

值得一提的是,公司主要代理默沙东HPV产品,从目前市面上的HPV疫苗来看,在国产疫苗未上市前,整个HPV疫苗均被默沙东、GSK两家外资企业垄断。2018年度,公司与默沙东公司就多款产品签署了基础采购协议:2018年7月9日,公司与默沙东公司就五价轮状疫苗约定了自签署日至2021年12月31日共计约31.46亿元的产品基础采购金额;2018年11月5日,公司与默沙东公司就四价、九价HPV疫苗约定了自2019年1月1日至2021年6月30日期间共计约180.02亿元的产品基础采购金额。

来源:公告

来源:公告

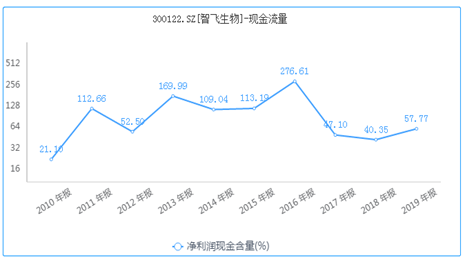

2020年上半年,应收与存货累计之和占公司总资产之比为超七成。一方面,公司下游应收账款较大回款压力较大,另一方面,产业链话语权被默沙东掌握,采购端议价能力薄弱。在上下两端挤压下对公司现金流产生一定影响,公司近三年净现比持续低于1;同时鹰眼预警显示其现金支付能力有待加强,对其资金协调能力提出较高要求。

来源:wind

来源:wind

来源:鹰眼预警

来源:鹰眼预警

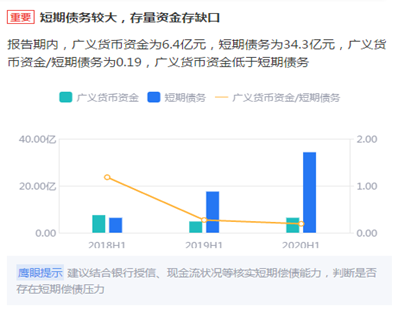

尽管公司收入大幅上升,但是公司现金流相对吃紧,因此公司或不得不举短期债缓解日常运营现金流压力。值得一提的是,2020年上半年,公司存量资金对其短期债务覆盖比例较低。这或间接说明公司现金流有待进一步改善修复,以缓解公司财务压力。

来源:鹰眼预警

来源:鹰眼预警

一方面,公司依靠代理业务产业链话语权薄弱致公司财务健康结构有待优化,另一方面,公司代理模式背后存在重大不确定性。

供给端或生变:国产替代与代理协议将到期

对于智飞生物的估值,一方面得益于HPV疫苗市场的独家代理垄断,另一方面得益于市场需求旺盛。在这种供需格局下使得公司业绩放量,从而使公司市值进一步上升。

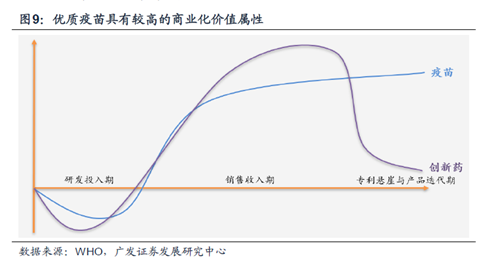

广发证券曾指出,创新药的估值往往基于产品未来现金流的折现,重磅疫苗具有放量曲线陡峭且技术迭代慢、生命周期长的特点,产品上市后现金流实现较快且平台期较长,因此优质疫苗的商业化属性不亚于一般创新药。其一,优质疫苗上市后由于预防属性且市场准入环节较少,4-5年后往往就能达到销售峰值,疫苗的价格体系较为市场化,从历史经验来看,无明显降价趋势;其二,疫苗本身技术与产品迭代速度较慢,疫苗产品的生命周期相对较长。

但是智飞生物的代理模式的供给端存在两大不确定性,这高估值能否持续或有待市场验证。

第一,其收入占比近九成的业务重磅产品即将到期,如果不能续签成功将对其业绩构成较大不确定性。2020年末、2021年6月末、2021年末,智飞生物与默沙签署的23价肺炎疫苗及灭活甲肝疫苗、4/9价HPV疫苗、五价轮状疫苗的经销协议将相继到期。

第二,国产替代打破供给垄断格局。

从目前市面上的HPV疫苗来看,在国产疫苗未上市前,整个HPV疫苗均被默沙东、GSK两家外资企业垄断,厦门万泰的馨可宁上市后,打破了此垄断格局。万泰生物二价HPV疫苗于2020年3月底实现首次批签发,2020年上半年批签发量为36.55万支,考虑到其是国内唯一获批小年龄组两针法的HPV疫苗,未来销售值得期待。

从国内HPV疫苗研发来看,沃森生物子公司玉溪泽润的二价HPV疫苗已完成疫苗上产上市注册申报,有望成为国产第二个HPV疫苗。厦门大学/厦门养生堂生物技术有限公司的二价疫苗正在Ⅲ期临床试验中,上海博唯生物的九价疫苗也进入Ⅲ期临床试验。后续多家企业也纷纷布局,有望分享HPV疫苗市场蛋糕。(公司观察/夏虫)