一场左手倒右手的资本游戏正在上演。

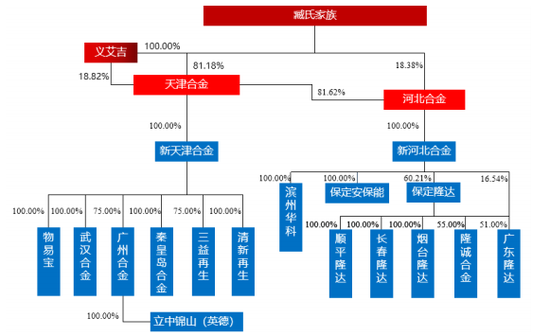

近日,四通新材发布了重组方案,拟以10.5亿元现金收购天津合金持有的新天津合金100%股权和河北合金持有的新河北合金100%的股权。资料显示,标的公司实际控制人也是上市公司实际控制人—臧氏家族,且臧氏家族对标的公司控股比例达到100%。

值得注意的是,标的公司不久前的增资存在瑕疵,盈利能力也有待提升,且交易存在利用评估方法规避业绩承诺的嫌疑,尤其是上市公司在有息负债高企的情况下仍坚持现金收购,此次交易充满玄机。

有息负债高企仍向实控人“输血”10.5亿元

公开资料显示,四通新材于2015年登陆创业板,主营业务是中间合金新材料及铝合金车轮轻量化产品的研发、制造和销售。公司实控人为臧立根、刘霞、臧永兴、臧娜、臧立中、陈庆会、臧永建、臧亚坤、臧立国、臧永奕、臧永和及臧洁爱欣12 名成员组成的臧氏家族,合计持有四通新材76.76%的股权。可以说,四通新材是一家典型的家族控股企业。

在上市后的第二年,四通新材就计划以25.5亿元的价格收购臧氏家族旗下天津立中 100%的股权,之后以重组条件不够成熟为由终止了收购。

但四通新材并没有放弃收购天津中立的计划。2018年,上市公司再次发布收购预案,还是以25.5亿元的价格收购天津中立,这次四通新材如愿以偿。

值得一提的是,四通新材收购天津中立采用的是发行股份的方式,而此次收购新河北合金和新天津合金,上市公司采用的现金交易。

但财报显示,四通新材账面上的有息负债较高,如果用现金用来支付交易对价,公司的资金压力将进一步提升。截至2020年3月31日,四通新材账上的货币资金为10.44亿元,同期的有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券)合计为17.97亿元,短期债务(短期借款、一年内到期的非流动负债)为13.39亿元,流出10.5亿元现金对上市公司的影响显而易见。

那上市公司为何在有息负债较高的情况下仍然以现金交易?根据现有政策法规,现金收购无须证监会审核、交易周期短、交易对方能够快速获得变现。但现金收购弊端也很突出,如比发行股份收购更容易进行利益输送,尤其是关联现金收购为利益输送的高发地带,投资者须关注其中风险。

标的股东瑕疵出资

颇为诡异的是,四通新材斥巨资收购的标的公司并没有给出业绩承诺。重组方案显示,本次交易系交易双方在公平自愿的基础上协商确定,交易作价拟参考资产基础法评估结果,因此未要求交易对方作出业绩承诺。

也就是说,交易对方未做业绩承诺是因为双方公平自愿协商且采用资产基础法,但公司这样的解释令人啼笑皆非,因为交易双方的实控人都是臧氏家族一家人,且臧氏家族对双方都是绝对控股,交易当然是“公平自愿”的。

标的公司股权控制关系

标的公司股权控制关系

值得一提的是,在A股并购实操中,大多数交易采用收益法评估结果作为估价参考。根据《上市公司重大资产重组管理办法》之规定,采用收益法评估结果作为参考依据的,交易对手一般要有业绩承诺。而采用资产基础法评估结果,法律没有要求交易对手必须有业绩承诺。

四通新材在回复深交所问询函中称,虑到目前新冠疫情尚未完全结束,对未来经济发展的影响难以准确估测,给本次收益法评估结果带来较大的不确定性,资产基础法能够更好的反映企业的价值,因此最终采用资产基础法评估结果作为评估结论,不存在规避交易对方与上市公司签订补偿协议的情形。

但四通新材的解释还存在疑问。在近期发布重组草案的上市公司中,天和防务、新安股份、高科石化、桂东电力等上市公司都是采用的收益法评估结果作为估价参考,这些公司并没有疫情原因而放弃采用收益法。

即使此次收购采用资产基础法没有规避业绩承诺的嫌疑,标的公司的股东出资却存有瑕疵。

在此次重组前,标的公司刚进行了增资。2020年5月1日,天津合金以其拥有的相关资产向新天津合金增资,河北合金以其拥有的相关资产向新河北合金增资,分别认缴新天津合金2亿元注册资本、新河北合金3.19亿元注册资本。

但截至本报告书签署日,标的公司有18项房产尚未取得权属证书,当然也没有办理相关权属变更登记手续,这18项房产来自于天津合金和河北合金的出资。根据法律规定,天津合金、河北合金以这18项房产向标的公司出资的行为已经构成瑕疵出资。

标的净利润“水分”大

在此次重组前的5月1日,标的公司匆忙进行了增资,其中还存在股东瑕疵出资,同时上市公司还在有息负债高企的情况下进行现金并购,这一切存疑的操作都是在臧氏家族的操刀下进行的,此次交易可谓实控人左手倒右手的典型资本运作。

那四通新材收购的标的盈利能力如何?

重组草案显示,标的公司的主营业务是铸造铝合金和变形铝合金铸棒的研发、生产及销售,产品主要应用于燃油汽车和新能源汽车、5G通信设备、消费电子等领域。2018年和2019年,标的公司分别实现营业收入7.49亿元和7.37亿元,分别实现归母净利润1.03亿元和1.61亿元。2019年,标的公司营收有所下滑,净利润增速较快。

值得注意的是,标的公司的净利润有很大比例来自于政府补助和投资收益。2018年和2019年,公司税后政府补助净额为0.32亿元和0.94亿元,其中不含增值税即征即退的税后政府补助净额分别为0.07亿元、0.78亿元,分别占当期净利润的4.33%和32.92%。

2019年,标的公司还有0.6亿元的投资收益计入非经常性损益。除去政府补助、投资收益的影响,标的公司2018年和2019年扣非归母净利润分别为0.97亿元和1.09亿元,2019年略有增长。

尽管净利润有所增长,但标的公司经营净现金流却在下降。2018年,标的公司经营活动产生的现金流量净额分别为4.45亿元和0.65亿元,2019年大幅下降,与净利润增长的趋势背离。

重组草案显示,标的公司还较为依赖税收优惠。2018年和2019年,标的公司税收优惠金额分别为0.39亿元和0.36亿万元,分别占当期净利润的25.69%和15.02%。以上数据充分说明,四通新材花10.5亿现金收购的标的公司,盈利水平还有待提升。(文/新浪财经上市公司研究院 钟文)