华侨城文旅游客减少过半 个别项目出租率低于10%

时间:2020-08-21 12:01 | 栏目:观察 | 点击:840次

新浪财经房产|大眼楼管 肖恩

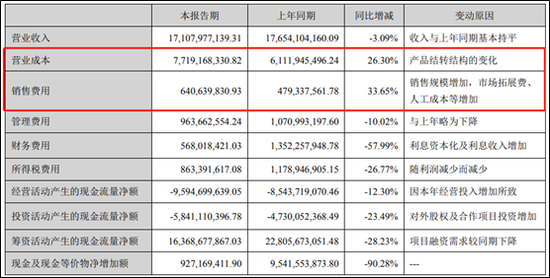

近日,华侨城发布了公司2020年上半年成绩单,1-6月,华侨城实现营业收入171亿元,同比下降3%,而归母净利润21亿元,同比下降24%。受新冠肺炎疫情影响,华侨城的文旅业务承受了绝大的压力,接待旅客仅为去年同期的47%,且地产及旅游综合项目出租率仅为70%,个别项目的出租率低于10%。

不同于一般地产开发商的是,华侨城60%的收入来源为文旅业务,包括门票、旅行社、酒店等相关收入。而新冠疫情的影响大概率将持续全年,预计公司下半年的业绩也不容乐观,而毛利率更高地产业务收入下滑42%,则是归母净利润同比大降的主要原因。

文旅业务接待旅客仅为去年的47%

华侨城在国内地产开发领域中,文旅项目的知名度是超过地产开发的,公司聚焦房地产+文旅两大主线,拥有“欢乐谷”、“世界之窗”等知名文旅IP。并且在华侨城集团“文化+旅游+城镇化”的战略布局下,找到了一条属于其自身特有的“开发+自持”双轮驱动模式。

这一双轮驱动模式,一方面增厚了公司资产,加大了经营现金流入,而另一方面也将公司带入了文旅项目的长期经营之中,对于宏观经济的波动更加敏感。尤其是在今年上半年受疫情影响的情况下,显得格外明显。

据公司半年报,上半年华侨城的园区及酒店业务显著弱于去年同期。文旅业务明显承压,公司旗下共有 21 家景区、25 家酒店、1 家旅行社及 2 家开放式旅游区,共接待游客 829.7 万人次,为去年同期 47%的水平。

此外,地产及旅游综合项目出租情况也不容乐观,整体出租率仅为70%,有个别项目出租率低于10%,如上海静安的宝格丽公寓出租率仅为3%,深圳太空港项目的出租率为0%,深圳天鹅湖花园的出租率仅为1%。

此外,房地产及旅游综合项目工程进度延后,而毛利率更高地产业务收入下滑42%,则是归母净利润同比大降的主要原因。

自持业务方面,预计下半年华侨城仍将受疫情影响,而疫情的最终发展仍具有不确定性。而开发业务方面,上半年因工程延后大幅下滑,施工结转进度明显低于其他主要房企的平均水平。作为贡献利润的大头,华侨城的地产开发业务毛利率达到80%,将成为公司下半年业绩走向的关键点。

销售均价大降48% 存货较年初增长近20%

上半年,华侨城累计实现签约销售面积142.51万平方米,同比增长74%,而同期签约销售金额316.64亿元,同比降低10%。销售均价为2.22万元/平米,同比下滑幅度高达48%,据公司半年报,这主要是受销售区域及销售模式不同的影响。

而事实上,上半年公司的销售费用大增33.65%至6.41亿元,大增的销售费用并没有带来销售业绩的复苏。

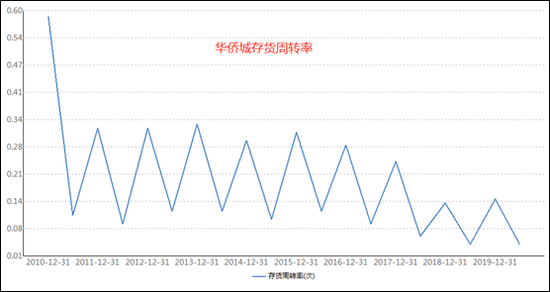

“滞销”导致华侨城的存货快速增加,截止上半年末,华侨城的存货达到2214.76亿元之多,占总资产的53.47%,为公司净资产的234%,比期初增加19.49%。在如今强调快速去化的行业大趋势之中,华侨城的存货周转率却持续减缓。

此外,上半年华侨城仍然保持激进,拿地金额222亿元,占当期销售额达到70%,这是在2019 年拿地力度达到86%的基础之上的持续大力度拿地。即使扣除部分自持项目外,华侨城的拿地力度仍然不小。

而整体楼面地价为3453元/平方米,相较于2019年的6163元/平方米明显下降,主要原因为华侨城上半年的新增土地主要来自于三四线。来自于襄阳、肇庆、中山、江门、漳州、宜宾、保定、张家口等城市的建面占比达到70%。将文旅综合项目大力度延伸至三四线城市的盈利预期依然存在较大的不确定性。

截止今年6月底,华侨城的累计土地储备2802万平米,对应建筑面积5283万平方米,这相相较于公司2019年252万平米的销售面积来说接近20倍,显得过于充足。

资产负债率走高 下半年财务压力不小

近年来,随着华侨城的自持资产逐渐增加,较高拿地力度导致的土地储备过于充足,公司资产负债率呈现出明显的上升后态势。上半年资产负债率较2019 年末继续上行2个百分点至77%。

而公司的净资产负债率更是达到112%的水平,其中短期借款一年内到期的非流动负债合计360亿元,长期借款及应付债券超千亿。

公司在手现金较年初增长3%至385亿元,为一年内到期有息负债的1.1 倍,并不算充裕,考虑下半年疫情仍将影响华侨城的文旅及销售,公司财务状况仍面临考验。此外,值得注意的是,公司的合同负债达到815亿元,较2019年底的624亿元的预收款大幅增长30%,华侨城的交付压力持续增加,这也将加大公司的财务压力。