银城生活服务中报:储备面积有限盈利低 拿什么增长?

时间:2020-08-26 20:11 | 栏目:观察 | 点击:770次

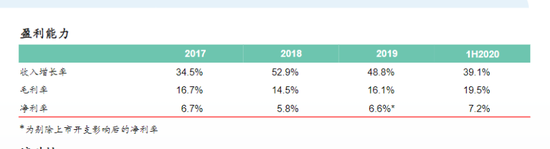

8月20日,港股物业股银城生活服务发布2020年中期业绩公告。上半年银城生活服务实现营业收入4.2亿元,同比增长39.1%;实现期内溢利0.3亿元,同比增长182.1%。

作为一家中型物管公司,银城生活服务自2019年11月上市后并未受到太大关注,公司股价一直不温不火。直到今年6月,银城生活服务股价从2.3港元/股一度涨到9.6港元/股,连续50个交易日的区间涨跌幅一度达300%。中报业绩一出,公司股价连续4个交易日下跌,业绩能否支撑上涨的股价还有待商榷。

储备面积仅3.6百万平方米

银城生活服务背靠银城国际控股,两家公司为同一控股股东,属于兄弟公司。

公开资料显示,银城国际控股为专注于长三角地区的房地产开发商,2019年合约销售额为198.2亿元,合约销售面积为1.1百万平方米。而银城生活服务2020年上半年在管面积规模为33.7百万平方米,对比之下,银城国际控股全年合约销售面积即使全部结转为在管面积,增量也非常有限。

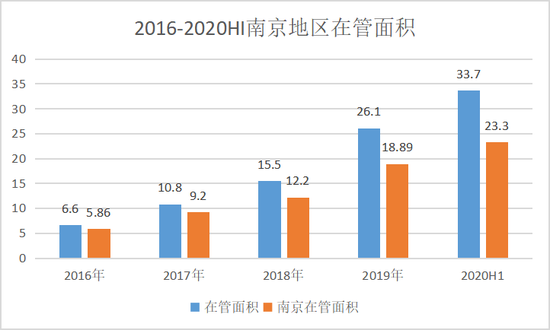

缺乏关联房企的有力支持,银城生活服务从2016年的5.86百万平方米增长到2019年的26.1百万平方米,规模增长了5倍,主要依靠的是第三方项目。2016-2018年公司每年增长的第三方项目在4百万平方米左右,2019年第三方在管面积更是新增了8.8百万平方米。截至2020年上半年,第三方在管面积占总在管面积的比例为82%。

并购及第三方开拓与关联房企面积结转相比,具有不确定性。所以一直以来,银城生活服务的储备面积都不高。2016-2019年,公司储备面积分别为3.4百万平方米、3.2百万平方米、6.8百万平方米、4.7百万平方米。2020年上半年,银城生活服务合约面积为37.3百万平方米,减去在管面积后,储备面积仅为3.6百万平方米,又回到了2016/2017年的历史低位。

囿于物业管理行业的地域性,不通过并购仅依靠投标等手段外拓,相对而言比较局限。历年数据显示,银城生活服务大部分物业项目都是南京地区。南京地区在管面积占当期总在管面积的比例分别为89%、85%、79%、72%、69%。区域型物企这一标签,同时也意味着长期增长的不确定性。

缺少非业主增值服务盈利低 资产负债率达79%

银城生活服务自称为二手盘专家,因为上述外拓新增的物业项目大多属于业委会阶段。

一般来说,小区物业管理分为两个阶段,开发商的前期阶段及业委会阶段。在项目开始的前期主要与房地产开发商签订前期的物业管理协议,后期小区业主委员会成立后有权替换小区物业管理公司。

相对于新盘,二手盘服务对象主要是社区业主,也就少了开发商早期的非业主增值服务部分。而这部分业务的毛利比基础的物业管理服务高出不少,甚至可以媲美社区增值服务,大约在40%~60%。缺少这一助力,银城生活服务的毛利率就不太乐观了。

并且银城生活服务目前以毛利不高的物业管理服务为主,占比达80.7%。上半年,公司社区社区增值服务毛利率为39.7%,由于收入占比不高,导致公司综合毛利率仅为19.5%。尽管较上年同期提高了2.1个百分点,但仍处于19家已公布中报物企的倒数第三。在这一基础上,银城生活净利率低至7.2%,同样处于行业低位。

银城生活服务总裁李春玲接受采访时也曾表示,二手盘的运营太难。“先努力把净利做到7%作为一个目标,能做到7%已经很不容易了,最大努力先保证达到7%”。

在此之前,2017-2019年,银城生活服务的净利率更低,分别为6.47%、5.79%、4.77%。而一路走低的净利率之所以在今年上半年有所提升,不乏疫情影响下社保减免政策等因素。对比同行,缺少非业主增值服务这一业务,银城生活服务的盈利提升无疑更为困难。

值得注意的是,银城生活服务2019年资产负债率达到了82.4%,高居29家物业股首位。2020年上半年,募资上市后资产负债率虽然下降到79%,仍处于行业高位。截至2020年6月,公司现金及现金等价物为3.8亿元,同期计息银行借款为2.2亿元。

物业股大多现金充沛,不仅手握大笔现金且0借款,上半年诸多物业股高位配股为下半场的并购做准备。刚刚公布中报的碧桂园服务现金等价物为99亿元、保利物业72.5亿元,与银城生活服务现金同等的是弘阳服务,但后者无借款。此时家底不够厚实的银城生活服务已经动用了融资手段,处境并不乐观。