少数股东损益匹配榜:京东方、凌云股份等匹配度差 金科股份错配?

时间:2020-09-17 23:21 | 栏目:观察 | 点击:782次

鹰眼核心观点:在上市公司中,由于少数股东权益和少数股东损益科目不常见其风险往往容易被投资者忽视,但其却潜藏着明股实债、盈利调节与利益输送等三大风险。

少数股东权益是合并资产负债表的净资产中属于少数股东的部分,少数股东损益是合并利润表中属于少数股东的部分,这两个指标并非上市公司常见的偿债指标或盈利指标,但是对于分析上市公司风险却显得十分重要。

少数股东背后三大风险:明股实债、盈利调节、利益输送

首先,明股实债的存在使得公司债务风险易被低估,而少数股东权益是明股实债问题的重要观察窗口。由于明股实债极具隐蔽性,无论是定量或定性都存在一定辨别难度,尤其对于表外的项目公司,其判断难度更大。然而,对于并表且确认少数股东权益的,我们则可以通过少数股东权益规模变动、少数股东损益的收益匹配性及相关资金往来等角度去识别并还原这种“隐性债务”。

其次,公司盈利水平易被美化,通过少数股东承担亏损,美化上市公司指标使得其真实盈利能力易被高估。一般情况上市公司承担更多融资主体的角色,同时公司盈利能力与成长性又能推动公司市值上升从而进一步拓宽公司融资的便利性或套利空间。因此,如何获得规模性成长与盈利能力加强成了众多上市公司的经营目标。而少数股东的引进,可谓一箭双雕,一方面,企业可以通过引进少数股东撬动资产杠杆、获取规模效应;另一方面,公司可以将亏损通过少数股东股权安排让亏损“剥离”至体外,换言之即公司获得规模的同时亏损可以让少数股东承担而不影响上市公司盈利关键指标。

最后,通过少数股东特殊股权安排,将上市公司利益输送到特定相关利益集团,易触发公司治理的“暗疾”。一般而言,从信披角度看,对于少数股东权益明细披露监管硬性没有要求,因此有的上市公司选择披露少数股东明显,而有的公司选择不披露。在这种相对信息不对称的情况下,让公司更容易产生利益输送的温床。特殊利益集团则可能通过少数股东权益安排间接掏空上市公司。

综上,可以看出,通过少数股东权益或少数股东损益可以间接“度量”上市公司是否存在明股实债风险,是否存在盈利调节风险,是否存在利益输送风险。基于以上分析框架,我们先重点分析少数股东背后的明股实债问题。

追踪明股实债的方法论:变动频次、收益匹配度

明股实债等问题对于投资者或监管层也是老生常谈。近日,证监会发布《关于加强私募投资基金监管的若干规定(征求意见稿)》,明确禁止明股实债,但PE可提供1年期以下借款或担保。

早在2017年2月,基金业协会发布《证券期货经营机构私募资产管理计划备案管理规范第4号——私募资产管理计划投资房地产开发企业、项目》,在注释中,对“明股实债”作了定义,即指投资回报不与被投资企业的经营业绩挂钩,不是根据企业的投资收益或亏损进行分配,而是向投资者提供保本保收益承诺,根据约定定期向投资者支付固定收益,并在满足特定条件后由被投资企业赎回股权或者偿还本息的投资方式,常见形式包括回购、第三方收购、对赌、定期分红等。

2019年12月23日发布的《私募投资基金备案须知》明确私募投资基金不应是借(存)贷活动,即私募投资基金不得通过设置无条件刚性回购安排变相从事借(存)贷活动,基金收益不与投资标的经营业绩或收益挂钩。此次规定虽然未明确提及“明股实债”问题,但业界普遍认为这是“明股实债”的禁止性规定。

从以上限制规定可以看出,明股实债关键特征就是股权赎回,固定收益,不与经营业绩挂钩。由于明股实债十分隐蔽,在信息披露有限的情况下对上市公司包装成股权的债务辨别存在一定难度,但我们或许也可以基于明股实债股权赎回,固定收益,不与经营业绩挂钩等以上特征去从财报中去追踪其可能存在的蛛丝马迹。

首先,公司将债务包装成股权并入少数股东权益,无论是进入还是退出,均会引起少数股东权益变动。因此,我们可以通过监测上市公司少数股东权益变动是否频繁去监测其可能存在的明股实债问题。

其次,一般股权与收益挂钩,但明股实债大部分属于固定收益,因此我们可以通过“少数股东损益/净利润”比值与“少数股东权益/所有者权益”比值差异判断收益是否匹配。假如长期差别较大,说明少数股东损益并非对应股权对应收益即收益不与业绩挂钩,而可能存在其他分配方式,此时企业存在明股实债情况的可能性较大。

最后,普通投资者或可以通过现金流量表或收益匹配还原等方式还原预估上市公司明股实债规模。对于当期流入,我们或可以通过合并现金流量表中应当在“筹资活动产生的现金流量”之下的“吸收投资收到的现金”项目下的“子公司吸收少数股东投资收到的现金”项目追查。此外,对于明股实债赎回退出的权益性资金,则在合并现金流量表应当在“筹资活动产生的现金流量”之下的“支付其他与筹资活动有关的现金”项目反映。

少数股东损益匹配榜:京东方A、凌云股份等匹配度差

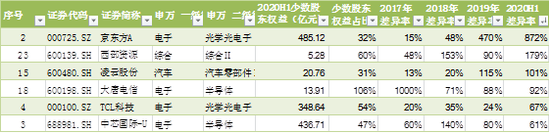

基于以上原则,我们将根据2020年上半年报告期末沪深3993家上市中,将“ST”及“*ST”公司剔除,按照少数股东权益占比超过30%的,同时近三年完整会计年度“少数股东损益/净利润”比值与“少数股东权益/所有者权益”比值差异绝对值大于或等于10%,2020年半年报该比值差异绝对值也大于或等于10%,按照以上标准进行筛选,具有以上特征公司有中国电建、京东方A、TCL科技、华夏幸福、凌云股份等40家公司,具体榜单如下:

来源:wind 新浪财经上市公司研究院

来源:wind 新浪财经上市公司研究院

注1:差异率是指“少数股东损益/净利润”比值与“少数股东权益/所有者权益”比值差异绝对值大于或等于10%的数

以上榜单可以看出,少数股东权益靠前的分别为中国电建、京东方A、中芯国际、TCL科技、华夏幸福等靠前,金额分别为912.78亿元、485.12亿元、436.71亿元、348.64亿元及345.35亿元,少数股东权益占比分别为45%、32%、47%、54%及41%。

根据上半年差异率看,差异率排名靠前的分别为京东方A、西部资源、凌云股份、大唐电信、TCL科技等公司。值得一提的是,京东方A呈现逐年扩大情形。此外,2019年中,大唐电信、西部资源、凌云股份等差异率均超过80%。

来源:wind 新浪财经上市公司研究院

来源:wind 新浪财经上市公司研究院

需要指出的是,对于少数股东损益与少数股东权益匹配度也需要考虑行业结算因素等影响,下面我们以金科股份进行说明。

金科股份少数股东权益与少数股东损益错配

2017 年至 2019 年期间,金科股份归属于母公司股东的净利润同比增速分别为 43.67%、93.85%和 46.06%,公司各年末的少数股东权益分别为 25.97 亿元、145.86 亿元、247.84 亿元,均呈现持续增长态势。而归属于少数股东损益分别为 2.81 亿元、1.91 亿元、7.60 亿元。

以上数据表示金科股份少数股东损益与少数股东权益、公司归母净利润增长趋势不一致。这背后又会有和原因呢?

收益与损益错配导致趋势不匹配。根据房地产行业的特性,其会计处理方式存在一定的特殊性。在并表合资公司合资合作发生后即体现在“资产负债表”的“少数股东权益”科目;当并表合资公司实现销售,并达到收入结转条件后,一般要在少数股东权益产生后的 2-3年,并表合资公司在会计处理上体现在“利润表”的“营业收入”、“净利润”,其中合作方按照其持有项目公司的股权比例享有净利润,计入“利润表”的“少数股东损益”科目。从而导致“少数股东权益”与“少数股东损益”存在 2-3 年的期限错配,也因此出现增长趋势不一致的情况。

值得一提的是,2019年金科股份少数股东损益与净利润之比为11%,而2017年其少数股东权益占比为12%,整体差异不大。

值得一提的是,近日,住建部、中国人民银行在北京召开重点房地产企业座谈会,会议为房地产融资划定的“三条红线”引发广泛关注。“剔除预收款后的资产负债率大于70%”“净负债率大于100%”“现金短债比小于1倍”不得融资,“三条红线”直指房企融资命门,各界普遍将政策解读为对房企的“限购”。根据wind数据,剔除预收后其今年上半年的资产负债率超过70%,显然已踩线。鹰眼预警也显示,公司近三期报告期内现金比率逐年下降,且低于25%。

来源:wind 新浪财经上市公司研究院

来源:wind 新浪财经上市公司研究院

来源:wind 新浪财经上市公司研究院

来源:wind 新浪财经上市公司研究院

综上,我们通过“少数股东损益/净利润”比值与“少数股东权益/所有者权益”比值差异观测明股实债的前是以当期匹配为前提,因此对于特殊行业情况我们需要结合行业特点具体情况去具体分析。(公司观察/夏虫)