嘉戎技术IPO:申报期营收增速远超以往 第一大客户突然消失

时间:2020-09-25 17:47 | 栏目:观察 | 点击:739次

近日,厦门嘉戎技术股份有限公司(下称“嘉戎技术”)上市申请获受理并披露招股说明书,拟在创业板上市,保荐机构为安信证券。

嘉戎技术本次拟公开发行不超过2913万股票,本次发行募集资金扣除发行费用后,拟投资以下5个项目,其中占比最大是用于补充流动资金:

据了解,嘉戎技术在冲击IPO之前,曾于2016年06月29日在新三板挂牌,后于2018年3月2日终止在新三板挂牌。

值得注意的是,对比申报期之前的收入情况,嘉戎技术招股说明书报告期营收增速远超以往,而在三板挂牌期间就连续多年位居第一大客户的中联重科,却从2018年开始消失在了前五大客户中,取而代之的是中国光大国际有限公司。除此之外,嘉戎技术的毛利率在报告期出现异常波动,高速增长的资产中过半是应收、存货。

申报期营收增速远超以往 突然消失的第一大客户

嘉戎技术是一家以特种膜分离技术为核心,为客户提供专业解决方案的高新技术企业。嘉戎技术主要核心技术有管式膜、特种分离纳滤膜(DT/MTNF)和碟管式反渗透(DTRO)等,主要应用领域为垃圾渗滤液处理、高浓度高难度污水处理以及脱硫废水和煤化工废水零排放等。

报告期内,嘉戎技术主营业务收入主要来源于膜分离装备、膜组件及耗材的销售和高浓度污废水处理服务。2017-2019年及2020年Q1,公司营业收入分别为1.46亿元、2.99亿元、5.76亿元及1.32亿元,2017-2019年同比分别增长135.67%、104.94%、92.59%。

值得注意的是,本次招股说明书申报期的营收增速远超新三板挂牌披露的2014-2016年的增长率,2014-2016年嘉戎技术的营业收入分别为2844.37万元、4578.29万元、6192.20万元,同比分别为20.65%、60.96%和35.25%。

由于嘉戎技术最后一次在新三板披露的财务报告是2017年半年报,结合半年报来看,公司实现营业收入5334.94万元,比上年同期增长1893.53万元,增长率为55.02%。嘉戎技术称公司垃圾渗滤液膜处理技术得到越来越多的新客户认可,报告期内公司销售订单增多,同时,公司部分原有客户的销售也较上期有所增长,致使本期营业收入有较大幅度的上升。本期对比上年同期,客户A销售收入增长约1249万元,新客户B和C本期销售收入约为1175万元,这是本期销售收入增长的主要来源。

而招股说明书中披露的2017年前五大客户中,第一大客户中联重科股份有限公司实现5683.35万元收入。根据2016年A客户的2428.71万元收入加上2017年上半年新增的1249万元来看,大概率客户A指的就是中联重科。值得一提的是,在13、14年披露的前五大客户中,中联重科一直是第一大客户,而且收入远超第二大客户。

不过令人奇怪的是,连续多年位居第一大客户的中联重科,却从2018年开始消失在了前五大客户中,取而代之的是中国光大国际有限公司,自2017年开始进入前五大客户,2018年至今都连续霸榜第一大客户位置,不过从收入贡献占比来看,比重远小于突然消失的中联重科。

除了变动异常的大客户外,嘉戎技术的主营业务收入构成中出现了膜组件与装备收入背离的变动趋势。

报告期内,嘉戎技术主营业务收入快速增长,其中垃圾渗滤液处理装备、高浓度污废水处理服务,两者占主营业务收入的比重为24.86%、73.71%、86.20%和83.68%,是主营业务收入增长的主要原因。

而与膜分离装备密切相关的膜组件及耗材,2017-2019年及2020年Q1,膜组件及耗材销售收入分别为8330.74万元、5627.49万元、7220.34万元和1998.98万元,占主营业务收入的比重为57.58%、18.90%、12.63%和15.36%,整体呈现下降趋势。

按照嘉戎技术的表述,公司为客户提供膜分离装备,同时根据客户需求提供膜组件及相关部件单元的销售服务。换言之,作为膜技术应用相关装备的组件及耗材,装备更多是一次性投入,而耗材却需要不断消耗,理应装备越多,组件及耗材也越多。

2018年膜分离装备收入同比大增214.9%,膜组件及耗材却同比下降32.4%。公司解释称,因重心聚焦于膜分离装备的研发生产,用于销售以及为客户提供高浓度污废水处理服务,因此2018年膜组件的销售业务有较大幅度的减少。

不过由于2019年膜组件及耗材收入较2018年有所增长,嘉戎技术又称随着公司膜技术应用相关装备销售规模的扩大、市场和客户的不断开拓,该类膜组件及耗材的销售收入呈现上升的趋势。前后解释逻辑不一,嘉戎技术膜组件与装备收入背离的变动趋势,值得投资者关注。

应收、存货占比过半 工业废水处理设备毛利率突增

在营收的高增长态势下,嘉戎技术的利润也是水涨船高。2017-2019年及2020年Q1,嘉戎技术的归母净利分别为0.39亿元、0.77亿元、1.52亿元和0.44亿元,2017-2019年同比分别为168.59%、97.73%和97.19%。

2017-2019年及2020年Q1,嘉戎技术销售毛利率分别为46.59%、46.95%、50.27%和48.75%,销售净利率为26.71%、25.77%、26.30%和32.89%,ROE更是高达62.23%、76.70%、62.52%和10.88%。

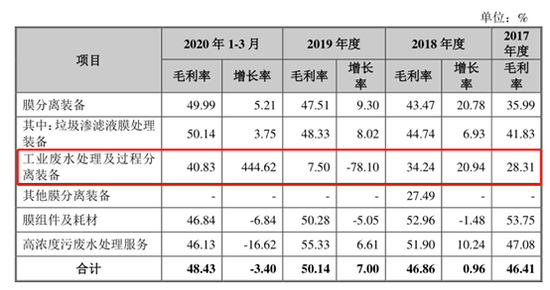

值得注意的是,嘉戎技术的工业废水处理及过程分离装备的毛利率在报告期出现较大波动,尤其是2020年Q1,由2019年的7.50%上升到2020年Q1的40.83%,增加444.62%。而招股说明书披露的销售价格情况则显示,2019年嘉戎技术的工业废水处理及过程分离装备的平均售价为111.56万元/套,至2020年Q1为62.5万元/套,价格变动率为-43.98%。

价格大幅下降,而毛利率却异常上升,不知嘉戎技术是有何降本神技可以在短时间内,让产品成本大幅降低。要知道,披露的膜分离装备以及膜组件及耗材业务的成本具体构成中,直接材料占比近9成,而直接材料基本靠外部采购而来。结合存货跌价情况来看,原材料并没有大幅减值情况,而且主要原材料采购均价除膜材料(Q1采购占比4.71%)和储罐(Q1采购占比0.85%)同比下降外,其他全部同比上升。在采购价格未见大幅下降的情况下,除非用料得以大幅减少,但招股说明书并没有披露有相关的工艺或者技术革新带来用料的大幅缩减,不知嘉戎技术如何解释毛利率异常上升的原因。

另外,与高收益率形成鲜明对比的是,嘉戎技术的净现比却并不高,同花顺iFind数据显示,2017-2019年及2020年Q1嘉戎技术的净利润现金含量分别为67.57%、109.19%、17.96%和-39.43%,除2018年超过1外,其他期间都远小于1,说明大量利润并没有转化为真金白银。

从经营活动间接法来看,占款最多的就是存货和经营性应收项目,不过考虑到经营性应收项目与经营性应付项目的相互抵消作用,嘉戎技术将对下游客户的欠款基本转嫁到了上游的供应商承担,所以真正占用嘉戎技术资金的还是存货。

2017-2019年及2020年Q1,嘉戎技术的存货分别为0.84亿元、1.28亿元、2.04亿元和2.12 亿元,占总资产的比例高达41.19%、35.97%、29.94%和32.08%,是资产中占比最大的项目,如果加上应收,两者占资产的比例超过一半。(新浪财经上市公司研究院 逆舟)