奥普生物闯科创板:防疫常态化降低患病概率 核心产品需求受重创

时间:2020-09-29 12:06 | 栏目:观察 | 点击:756次

9月25日,上海奥普生物医药股份有限公司的科创板上市申请获受理。公司专注于POCT检测仪器、POCT诊断试剂的研发、生产和销售,是一家研发驱动型高新技术企业。

公司在炎症感染疾病的初筛检测领域具备较强的核心竞争力,拥有CRP+SAA+PCT 多项炎症感染初筛指标的诊断试剂。2017-2019年,公司营业收入稳定增长,但需要注意的是,防疫常态化之下全民戴口罩阻挡了其他传染病的传播,降低了人们炎症、传染病等感染的概率,对公司业绩造成较大影响。

公司采取的上市标准为:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

仅胶乳免疫比浊法试剂增长 防疫常态化致产品需求受挫

报告期内,公司主营业务收入处于快速增长态势,分别为1.3亿元、1.55亿元、1.94亿元和2946.53万元,其中来自于诊断试剂的营收占比分别为97.61%、96.75%、97.33%和97.4%。

作为一家创新驱动型企业,公司在诊断试剂及仪器等产品方面构建了以胶乳免疫比浊法、荧光免疫层析法、胶体金法为核心的研发技术平台,并同步在化学发光、分子快诊等技术领域进行产品开发。

公司的诊断试剂以胶乳免疫比浊法和胶体金法为主,然而仅有胶乳免疫比浊法保持着较快的增速,胶乳免疫比浊法主要以Ottoman-1000系列产品为主,2018年及2019年收入金额同比增幅分别为87.37%和66.50%,主要系公司终端客户类别扩展至二级以上医疗机构,产品检测实现全自动化,并新增联合检测项目,因此相关产品销售收入增长较快。胶乳免疫比浊法营收占比从2017年29.33%增长到2020年一季度的63.95%。

胶体金法以Qpad系列产品和TB诊断试剂为主,营收下滑较快,2018年和2019年分别下降11.76%和8.97%,主要系公司对仪器产品进行优化升级,将部分样本检测量较大的优质医疗机构的Qpad系列产品主动替换为Ottoman-1000系列产品,因此Qpad系列产生的试剂收入有所下降。胶体金法营收占比从2017年的63.57%下降到2020年一季度的31.13%。除此之外,荧光免疫层析法和比色法营收规模较小,但均有下滑趋势。

诊断试剂收入按病种分类主要包括炎症感染检测、传染病检测、心脑血管检测、优生优育检测、糖代谢检测和肾脏疾病检测。其中炎症感染类检测营收占比最高,分别为64.74%、72.53%、80.45%和83.7%。

炎症感染类产品支撑了2017-2019年的增长,然而却因为新冠疫情需求受到重创。一方面,公司的终端客户中妇幼医院及医疗机构儿科较多,患者对非急症疾病的检测意愿下降。另一方面,全民戴口罩、居家隔离等措施直接降低了其他传染病的感染风险,导致检测需求下降,也因此对公司2020年业绩造成重大影响。

2020年1-6月,公司营业收入较上年同期减少4044.41万元,下降幅度为43.60%;净利润较上年同期减少2064.39万元,下降幅度为111.76%。需要注意的是,目前新冠疫苗还处于研发阶段,加上境外输入风险依然严峻,常态化防疫是否能够给公司带来更加深远的影响值得关注。

营收规模较小 研发费用率高于同行

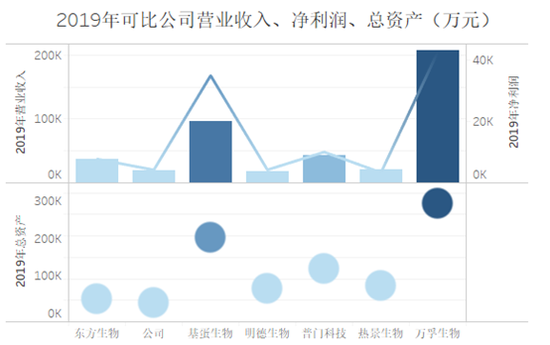

根据招股书,公司的胶乳免疫比浊法的竞争厂商为普门科技;胶体金法的竞争厂商为万孚生物、基蛋生物、明德生物;荧光免疫层析法的竞争厂商为万孚生物、基蛋生物、普门科技、明德生物。

与同行业可比公司相比,公司的总资产规模处于最后一名,与东方生物相近。营业收入和净利润与明德生物和热景生物相近,仅相当于万孚生物的十分之一。

公司自成立以来一直注重自身核心竞争力的提高,在推广现有产品矩阵的同时保持较高的研发投入,目前公司在研产品超过30项。报告期内的研发投入分别为2384.33万元、2747.81万元、3586.48万元和810.89万元,占同期营业收入的18.08%、17.32%、18.25%和27.08%,研发费用率在同行业中处于较高水平。

公司本次拟募集资金26252.57万元,主要投资于智慧即时诊断产研升级项目,用于生产基地和研发中心的建设,有助于提高公司的研发能力和生产能力。

从销售来看,公司的销售费用处于增长态势,报告期内分别为2479.38万元、3276.98万元、4126.57万元、867.37万元,增长主要来自销售人员薪酬和投放仪器折旧的增长,销售费用占营业收入的比重分别为18.80%、20.65%、21.00%和28.97%,与可比公司平均值相近。(文/新浪财经上市公司研究院 小飞鼠)