洋河股份三季度业绩改善

时间:2020-10-22 15:03 | 栏目:观察 | 点击:756次

新浪财经|浪头饮食 肖恩

10月21日,洋河股份发布了公司今年3季度财报,前三季度洋河实现收入189.14亿元,同降10.35%。归母净利润71.86亿元,同增0.55%,其中扣非归母净利润56.34亿元,同降13.94%。

尽管业绩数据较半年报已有所改善,但从仅3季度的领先指标来看,洋河的销售回款和预收款并无明显改善,且今年三季度的特别之处在于存在部分补偿性消费需求,因此判断洋河的调整是否结束仍为时尚早。

三季度业绩改善 投资及公允价值变动贡献22.8%的利润总额

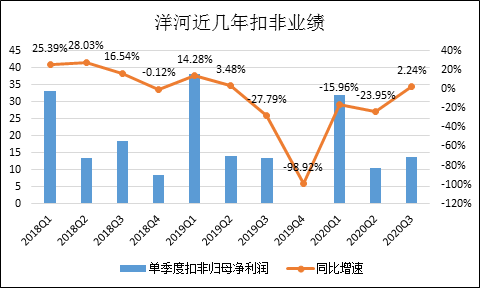

自2019年下半年以来,洋河股份的业绩持续下滑,进入了长达4个季度的调整期。查看过去几年公司的扣非归母净利润业绩情况,洋河在2018年4季度就已开始出现增长乏力的情况,实际上洋河的调整期长达一年半。尤其是2019年第四季度,扣非业绩几乎为0,同比降幅达到98.92%。

今年三季度,洋河股份单Q3实现收入54.85亿元,同增7.57%,归母净利润17.85亿元,同增14.07%,其中扣非归母利润13.68亿元,增速回正至2.24%。

扣非前后的收入增速差别巨大的原因,只要是金融资产的公允价值变动对于利润的影响。前三季度,洋河的公允价值变动收益及投资净收益分别为12.47亿元、9.19亿元,合计21.66亿元,占利润总额的22.8%,且同比增长达202.51%。

尽管从代表真实经营情况扣非业绩增速回正看,洋河似乎已经结束连续4个季度,甚至是一年半以来的下滑趋势。但从公司经营的领先指标(销售回款、预收款等)看,这一论断仍为时尚早。

Q3单季度回款及预收款并无明显起色

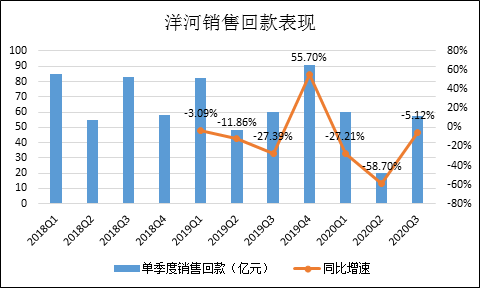

三季报显示,公司前三季度回款137.08亿元,同比下降28.25%,其中单Q3销售回款57.11亿,同比-5.12%。尽管环比受疫情影响的二季度20.05亿元的销售回款来看有所回升,但疫情的影响是突发的,而同比负增长的回款,预示着洋河的经销商打款情况仍是弱于去年同期的。

此外,预收账款方面也无明显起色。截止3季度末,洋河的账面合同负债为38.69亿元,尽管同比大增95.52%,但这并不是Q3季度的“功劳”,实际环比Q2是基本持平的,单3季度的新增预收款还小幅下降了约0.8亿元。

此前,招商证券的草根调研反馈数据显示,经过一年多的调整,洋河当前的渠道库存消化至1-2月的合理水平。不过,公司9月的投资者关系活动记录表披露,当前经销商的库存确实有所下降,但由于突如其来的疫情等影响,目前的调整仍没有达到公司的预期。

下半年占全年比例低 且三季度有补偿消费需求

巧合的是,早在一年前,洋河股份在谈及自身的渠道库存调整计划是,预计调整将在2020年3季度左右结束。

而公司此前已披露,目前的渠道调整仍未到位,可见3季度“兑现诺言”的巧合是真的巧合,并非真正的意义上的调整结束。

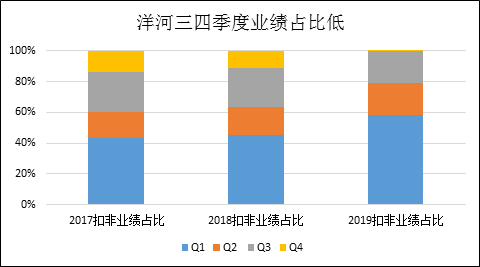

事实上,查看过去5年洋河股份一季度及全年业绩情况,可以发现,公司近几年一季度的业绩占比处于行业前列,且一直保持着40%左右的较高水平。2018年达到39.48%的水平,2019年一季度业绩占比依然在提升,达到47.12%,从今年的前三季度的销售占比来看,2020年预计也将呈现出类似的情况。

相比之下,对于洋河股份来说,其三四季度的业绩占比相对更低,2017、2018、2019年下半年扣非归母利润占全年比重分别为39.64%、36.41、20.55%,呈一定的下滑趋势。

此外,今年受新冠肺炎疫情影响,上半年的诸多消费场景被限制,部分的白酒消费需求被延迟至下半年。因此,今年3季度有部分补偿性消费的需求释放,这对于判断洋河是否真的调整结束增添了难度。

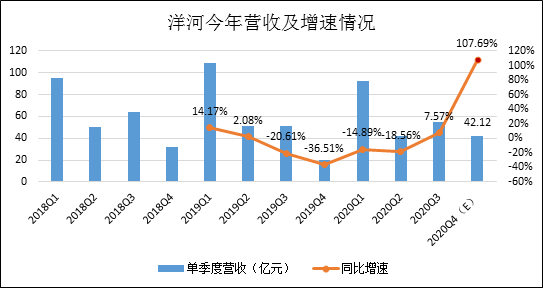

不过,洋河管理层对于全年的目标并不乐观,公司2020年的目标是保平。按照前三季度洋河实现的189.14亿元营收,若要实现保平目标,则洋河四季度的营收须达到42.12亿元,同比增速需要达到107.59%。

由于几年洋河的营收增速,普遍较低甚至不少季度为负增长,且白酒行业的整体产销量呈现明显的下滑态势。因此,四季度预计实现107.69%的超高增长,难度可想而知,或许对于仍未走出渠道库存困局的洋河来说,再度大力向渠道压货的策略是不明智的。

对于洋河来说,要想实现全年保平目标似乎并不想股价拉升来那么并不容易。