瑞康医药有没有谎言?13亿定增输血之谜

时间:2020-11-01 21:38 | 栏目:观察 | 点击:701次

10月30日晚,瑞康医药发布2020年三季度报告。2020年前三季度,公司实现营业收入200.05亿元,同比下降25.76%;实现归属于上市公司股东的净利润3.08亿元,同比下降33.08%。2020年预计净利润约3.8亿元~5.7亿元。

值得一提的是,瑞康医药申请非公开发行股票获证监会受理。8月4日,瑞康医药公告,拟非公开发行约2.63亿股股份,由北京龙慧康东方医药有限公司(下称“北京龙慧康”)包揽,认购金额为13亿元。定增完成后,募集资金将全部用于补充公司流动资金。瑞康医药实控人韩旭与张仁华的儿子韩春林为北京龙慧康的实际控制人。

13亿定增输血,是自救?套利?还是一石二鸟?

此次定增市场也充满争议,其主要争议点被市场质疑是出于定增自救还是定增套利。那究竟是自救还是套利呢?

首先,从股权质押上,公司实控人张仁华和韩旭股权质押比例超过70%,其中张仁华股权质押比例近九成。从近一年的质押日股价看,部分股份从质押起始日起股价跌去近三成或超三成,近半年股价也整体呈现下跌态势。

来源:wind

来源:wind

来源:wind

来源:wind

此外,从公司流动性看,公司流动性或比较吃紧。截止三季报末,公司短期债务超过140亿元,而公司货币资金仅为63.60亿元,资金缺口明显较大。需要指出的是,根据2020年半年报显示,公司货币资金为61.24亿元,其中49.57亿元受限资金(因抵押、质押或冻结等对使用有限制的款项总额),受限资金占比高达80.94%。值得一提的是,鹰眼预警对其半年报进行预警发现其货币资金资产占比与短期债务负债占比持续上升,同时公司利息费用支出超公司当期净利八成。

鹰眼预警对瑞康医药这种财务状况发出“存贷双高”的风险提示,监管也对其年报存贷双高特征发出问询。业内人士曾表示,控股股东向公司通过定增或借款等形式输血,某种程度也可能说明上市公司的现金流非常严重或即将枯竭,只有控股股东自掏腰包才能救急。对于瑞康医药是否存在上述情况我们不得而知,但是公司流动压力却是不争的事实。

来源:新浪财经上市公司财报鹰眼预警

来源:新浪财经上市公司财报鹰眼预警

其次,定增折价看,截至8月4日(定增公告日)收盘,瑞康医药报收于6.67元/股,而上述定增方案的交易价为4.95元/股,约折价25.79%。需要指出的是,两处细节值得关注。

其一,此次参与定增的主体北京龙慧康于2019年7月31日成立注册,其成立时间尚短;其二,公司2019年大幅计提商誉减值并未对其全年亏损业绩进行提前预告的情形,公司相关责任人也因此被证监局警示。对于公司是否存在通过财务大洗澡故意压低股价定增套利我们不能胡加揣测,但是“突击”的大幅减值带来的亏损对公司股价造成负向传导的冲击却是客观存在的。

需要指出的是,关联方定增对中小股东利益保护某种程度构成一定挑战。章卫东、李德忠(2008)曾通过实证研究发现,上市公司定向增发的折价水平和大股东认购比例共同决定了大股东是否从上市公司转移财富及其转移财富的多寡。在定向增发过程中,控股股东主要利用折价率、通过选择对自己最有利的定价基准日发行新股、定向增发当年就进行分红、通过定向增发新股向上市公司注人资产等方式来进行利益输送。换言之,大股东定增往往对中小股东利益的保护构成较大挑战。

对于此次定增的安排,致电询问其原因,董秘办相关人士称主要基于大股东对其未来业务看好。值得一提的是,公司并购扩张脚步放缓后,其业绩的高速成长似乎失速,业绩出现较大波动。

定增事项除了上述两项争议外,市场对于韩春林13亿元的定增资金来源也表现出疑惑。

13亿定增资金来源之谜与华康时代的其他应收款

相关专业人士指出,儿子包揽父母公司定增,且是八折定增打折持股,这里很难分辨定增资金穿透后是否还是公司的资金。

公开资料显示,韩春林履历为1993年出生,本科学历,历任瑞康医药股份有限公司总经理助理、投融资部总经理,现任本公司人力资源部总经理、董事、副总经理。从履历初看其资历似乎资历相对尚浅,13亿元的定增资金或是一笔不小的金额。

根据天眼查显示,韩春林涉及公司高达66家,其中担任51家公司的法人,大部分属于瑞康医药上市公司体系内任职。此外,韩春林还持有21家瑞康医药上市公司之外的公司控制权。

来源:天眼查

来源:天眼查

在深度分析韩春林涉及相关公司信息时发现,其担任法人的北京华康时代医药有限公司(以下简称“华康时代”)出现业绩变动与对上市公司持续攀升的拆借款需要引起投资者高度关注。

首先,从华康时代业绩看,华康时代2018年总资产高达16.26亿元,净利润1.64亿元,其在瑞康医药年报的主要控股参股公司分析中披露,其净利润排在重要子公司首位。这或说明,华康时代对公司2018年的净利润影响达到10%以上。

然而颇为蹊跷的是,华康时代在瑞康医药2019年年报及2020年半年报的主要控股参股公司分析中均未出现。根据相关披露规则,如来源于单个子公司的净利润或单个参股公司的投资收益对公司净利润影响达到 10%以上,还应当介绍该公司主营业务收入、主营业务利润等数据。根据2019年披露的主要控股参股公司看,其净利润最小的为2051.96万元,这或说明2051.96万元能够触及披露规则。换言之,华康时代2019年未披露在主要控股参股分析上,这是否意味着华康时代对公司净利润低于2051.96万元呢?

然而,根据规则,若单个子公司或参股公司的经营业绩同比出现大幅波动,且对公司合并经营业绩造成重大影响的,公司应当对其业绩波动情况及其变动原因进行分析。假设华康时代从1.6亿元跌落至2000万元,其波动显然较大,对于大幅波动也显然需要披露。因此,不得不让人疑问,华康时代“消失”的业绩是不是涉嫌披露违规呢?

对于康华时代未披露情况,致电询问相关情况,公司称主要因为其未达到披露标准或相关规模较小。假使康华时代发生较大变化出现规模较小,但上市公司母公司对康华时代的其他应收款却不断增加,且部分账龄超过一年。2018年至2019年及2020年上半年末,瑞康医药母公司对康华时代其他应收款分别为2.97亿元、6.89亿元及8.37亿元。如果康华时代规模缩小,母公司为何持续不断将资金拆借给华康时代,这或有背商业逻辑。此外,对于韩春林定增资金,公司相关人士称其主要来自其爸妈资金。

来源:2020年半年报

来源:2020年半年报

高速增长可持续性欠缺 逾60亿元资金与180亿的经营性资产的隐忧

2015年至2018年并购扩张期间,瑞康医药通过并购合并公司超过180家,耗资超59亿元,可谓并购之王。

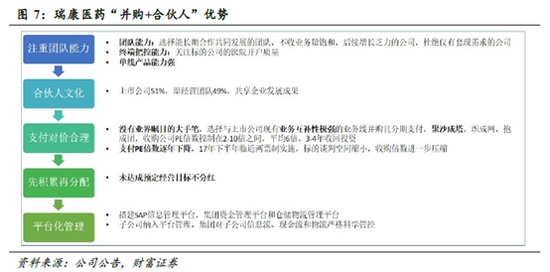

公司通过“并购+合伙人”模式进行扩张,在并购时采取上市公司控股 51%,原经营团队控股 49%的方式。这样上市公司能获得规模增长,但公司业绩高速增长可持续欠缺,且快速扩张给公司带来较大的经营性资金占用与资产减值风险。

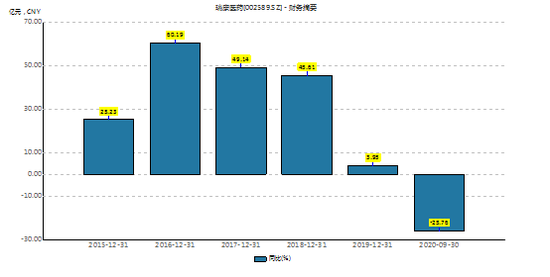

自2015年开始公司开启并购扩张模式,营业收入从2015年的97.50亿元上升至2019年的352.59亿元。在扩张期间公司营收均超过25%,扩张止步后,其营收增长瞬间出现悬崖式下降。2015年至2019年及2020年三季度,其营收增速分别为25.23%、60.19%、49.14%、45.61%、3.95%及-25.76%。此外,公司并购标的业绩也出现不稳定情形。以子公司尼木祥云医疗器械有限公司为例,2016年至2019年,公司净利润分别为0.79亿元、1.7亿元、1.02亿元、0.92亿元,从数据可以看出其业绩较为波动。这或间接反映了外延式并购的内生增长稳定性不足。

资金占用风险主要体现在两方面,一方面,公司经营性资产占比过大,现金流压力对公司产生财务压力,另一方面,母公司对子公司拆借存隐忧。此外,公司溢价并购给公司积累了较大的商誉减值风险。

截止2020年三季报报告期末,公司应收账款与存货之和为183.3亿元,占公司总资产之比为55%。公司在扩张期间,其现金流持续为负数。

来源:wind

来源:wind

近几年公司主要靠银行贷款、发行公司债券、债务融资工具、资产证券化及保理融资等方式满足公司的流动资金需求,业务得到拓展的同时,也导致债务规模扩张较快、资产负债率相对升高、利息支出较大等问题,对公司盈利及流动性均构成较大压力。2017年末、2018年末和2019年末,公司合并报表口径的资产负债率分别为64.15%、67.55和68.42%;公司2017年、2018年及2019年度承担利息费用分别为1.96亿元、5.76亿元和7.37亿元。

由于公司并购公司数量较大,规模较小,因此瑞康医药通过利用上市公司融资优势去给并购的小标的输出信用支持。具体表现财报特征即母公司对子公司的其他应收款由2015年的9.56亿元上升至2019年的66.56亿元,其中最高峰超过80亿元。需要指出的是,以母公司对太原维康鸿业科技有限公司等为例,2019年其商誉减值近八成,但上市公司母公司对其其他应收款为3.07亿元。这不禁让人疑问,2019年已经出现商誉减值,是业绩对赌未达标还是其业绩已经出现颓势?3.07亿元的其他应收款未来是否存在减值风险呢?这是否意味着超60亿元的其他应收款也存在减值风险呢?以上疑问或只有公司才能解释。

此外,公司由于大量并购积累较大的商誉,同时部分商誉已经发生减值。需要值得注意的是,公司通过减值、出表等安排,其商誉三季报末依然存在8.48亿元。(公司观察/夏虫)

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 扫二维码 领开户福利!