安源煤业Q3煤价反弹亏损竟扩大 资产负债率创新高达93.41%

时间:2020-10-27 18:55 | 栏目:观察 | 点击:920次

近日,在三季度煤价超预期反弹引领三季报好业绩的背景下,直接受涨价利好业绩的煤炭股也迎来了一波炒作热潮,作为其中一员的安源煤业更是频频领涨。

10月24日,安源煤业发布2020年三季报,前三季度安源煤业实现营业收入53.22亿元,同比增长33.25%,归属于上市公司股东的净利润为亏损2.25亿元,亏损同比扩大162.26%;扣非后归母净利为-1.51亿元,亏损同比扩大101.73%。

在三季度煤价超预期反弹情况下,安源煤业Q3虽然收入大增,不过业绩却不增反降亏损竟扩大,陷入增收不增利的窘境。

增收不增利 Q3煤价反弹亏损竟扩大

安源煤业的主营业务为煤炭采选及经营,煤炭及物资流通业务;公司作为江西省唯一的大型能源集团下属的A股上市企业,在江西省煤炭供需格局中拥有突出的地位。

不过就是这样一家在江西省内具有突出地位的上市公司,其业绩却并不突出。

根据2020年三季报,前三季度安源煤业实现营业收入53.22亿元,同比增长33.25%,归属于上市公司股东的净利润为亏损2.25亿元,亏损同比扩大162.26%;扣非后归母净利为-1.51亿元,亏损同比扩大101.73%。

分季度来看,安源煤业2020年Q1-Q3分别实现营业收入12.77亿元、14.58亿元和25.87亿元,同比分别为-18.17%、37.99%和87.89%,营收增速不断放大,呈现持续增长态势。不过同期的业绩却没有水涨船高,分别为-7429.94万元、-576.05万元、-14481.97万元,同比分别为-490.83%、22.01%和-48.73%,不仅连续亏损,而且亏损幅度也大幅摆动,业绩并无向好迹象,与营收明显背离。

尤其值得注意的是,中银国际研报显示,今年前三季度秦皇岛5500大卡动力煤价格同比下跌9%至546元。其中第三季度同比下跌3%至568元,环比增长11%,第三季度煤价略超预期,主要为国内供应受限,进口收紧,且需求较好带来。今年7/8月全国煤炭产量月平均值3.21亿吨,同比仅增长0.6%。环比2季度的平均月产量下降1.2%,产量小于预期,支撑了高煤价。

在三季度煤价超预期反弹情况下,安源煤业Q3虽然收入大增,不过业绩却不增反降亏损竟扩大,陷入增收不增利的窘境。

对于业绩下降原因,安源煤业在三季报中称:一是本期受疫情影响,大部分单位复产复工减缓导致产销量大幅下降;二是白源煤矿去产能,按政策要求计提资产减值损失。

煤价背离行情 毛利不升反降

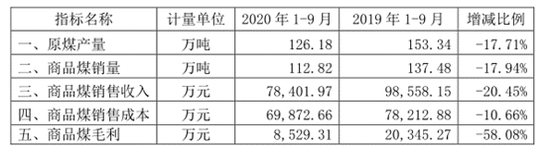

结合披露的前三季度经营数据(见下图)来看,安源煤业前三季度的煤炭产销量确实双双下降,进而导致收入下降。

而用前三季度减去上半年的经营数据计算得到的Q3情况(见下图)来看,虽然Q3产销量依然同比下降,不过商品煤的销售收入实现了正向增长,这只能说明煤价上涨覆盖了销量下跌带来的影响,确实印证了煤炭Q3的景气度上升的行情。

但用收入除以销量得到的单价来看,2020年Q3安源煤业的平均销售单价为632.88元/吨,而去年同期为539.02元/吨,同比上升了17.41%,这与前文中中银国际研报提到的秦皇岛5500大卡动力煤第三季度同比下跌3%至568元并不相符,而且由于煤质原因,江西煤炭价格一般明显低于秦皇岛5500大卡动力煤价,所以安源煤业不仅煤价接近标准煤价而且同比增幅还远高于整体行情,值得投资者关注。

拉长时间来看,同样方法计算的2020年Q1-Q3安源煤业的平均销售单价分别为734.69元/吨、710.02元/吨和632.88元/吨,Q1-Q3煤价连续下降,与前文中中银国际研报提到的煤价Q3环比增长11%相背离,除此之外,前2季度平均高达700元以上的吨煤价甚至高于秦皇岛5500大卡动力煤,不知安源煤业如何将煤卖出远高于市场的价格。

除了价格异常,安源煤业的商品煤销售成本的变动始终高于收入,这也导致其毛利不佳,尤其是Q3单价同比上升17.41%的情况下,毛利反而亏损,同比下降了164.93%。

资产负债率创新高达93.41% 净现金流持续流出

除了业绩问题外,安源煤业的债务情况同样严峻。

从资产负债率来看,安源煤业的负债率自2012年开始就一路攀升,从2012年的57.34%一直攀升到2017年的高点90.2%,2018年虽然略有下降,但依然高达88.68%;之后再次上升,截至2020年Q3,资产负债率已超2017年创下93.41%的新高。

数据来源:同花顺iFinD

数据来源:同花顺iFinD

从最新的2020年三季报数据来看,由于连年的亏损,安源煤业的净资产缩水到仅有2020年Q3的5.13亿元,负债则高达72.76亿元,资产负债率高达93.41%,已经超过9成。

负债的高企伴随的自然是巨大的还本付息压力,2016-2019年及2010年前三季度,安源煤业的筹资活动产生的现金流量净额分别为-11.84亿元、-1.54亿元、-5.65亿元、-1.79亿元和2.66亿元,累计净流出18.16亿元。

巨大的还本付息压力,也是导致安源煤业的现金净流量大幅流出,2016-2019年及2020年前三季度,现金及现金等价物净增加额分别为-11.74亿元、-1.41亿元、-6.31亿元、-1.38亿元和1.87亿元,现金及现金等价物余额也从2015年的24.33亿元快速下降到2020年Q3的5.42亿元,累计减少77.76%。

可以说摆在安源煤业面前的不仅仅是经营困境,还有巨大的债务压力,如不能尽快扭转不利局面,甚至存在持续经营的风险。(新浪财经上市公司研究院 逆舟)

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 扫二维码 领开户福利!