【房企年报】荣安地产:增收不增利 近几年猛加杠杆拿地

时间:2021-03-24 12:53 | 栏目:观察 | 点击:729次

出品:大眼楼管

作者:肖恩

荣安地产22日发布2020年年报,公司2020年实现营业收入111.78亿元,同比大幅增长67.77%,而净利润为17.43亿元,同比却减少7.75%。此外,全年经营活动产生的现金流量净额-107.28亿元,是为历史最大现金净流出额。

荣安地产这几年销售发力较猛,而且拿地面积也持续大幅超过销售面积,但杠杆率上升的也很快。作为聚焦在宁波及长三角的区域房企,荣安地产在行业政策大幅收紧的2020年,依然选择逆势加杠杆,大量资金流出至合作项目公司。

收入增67.77% 利润降7.75%

荣安地产年报显示,公司2020年实现营业收入111.78亿元,同比大幅增长67.77%,而净利润为17.43亿元,同比却减少7.75%。

这主要是由于3方面的原因所致。其一,荣安地产的毛利率出现了大幅下滑,从2019年的41.61%的高位,骤然下滑至2020年的26.59%,下滑了近15个百分点。这主要是结转项目的单位面积成本大幅上升所致。在房地产行业利润率趋势性走低的当下,荣安地产的下滑速度更快,26.59%毛利水平在行业中也仅处于中等偏下的水平。

其二,体外项目盈利变差,荣安地产过去一年从对外投资的项目中获取的投资净收益为1.91亿元,较2019年的2.46亿元明显下降。而事实上,荣安地产去年长期股权投资较期初增加 68.97%,主要系报告期公司房地产合作开发项目增多。投入增多,收益下滑,荣安地产在体外的项目盈利能力也在下滑。

其三,资产的公允价值变动收益出现了较大波动,由2019年的盈1.06亿元,转变为2020年的亏1.47亿元。由于报表显示并不是投资性房地产及长期股权投资的减值,或是金融资产的减值。

近几年猛加杠杆拿地

荣安地产始创于1995年,是宁波第一家房地产上市公司,荣安地产一直是偏于宁波、深耕长三角一隅的区域房企。过去多年发展相对缓慢,但荣安地产在最新一轮小周期(2017年至今)中快速成长,2018年、2019年、2020年权益销售增速分别为149%、62%、32.5%,在行业普遍降速的环境下,荣安地产逆势实现较高速的成长。

这主要是由于荣安地产近几年一改以往温吞的风格,加杠杆拿地的缘故。2020年公司全口径实现住宅签约收入448.12亿元,销售面积133.23万平米,同期新增土地储备计容建筑面积305.36万平方米,总价款302.83亿元,权益价款258.3亿元。权益价款几乎等于权益销售款,而拿地面积/销售面积达到229%,较2019年力度明显加强。

荣安地产的资产负债率由2017年的67.88%迅速攀升至2020年的84.46%。按照荣安的策略,其意图严格控制拿地成本,适度增加土地储备,以实现规模与利润的平衡增长。2020年,公司的销售均价33635元/平米,而拿地的折合单价10083.5元/平米,地价占售价的1/3,显然毛利率从高位下滑是必然。

这便是导致去年利润反而下滑的缘故,可见荣安地产的规模和利润并未能平衡成长。不过,荣安地产的销售增速预计也将下滑,公司及所投资的公司2021年计划实现销售签约收入约500亿元,较2020年仅增长11.58%。由于公司近几年的拿地面积较多,销售额预计增速放缓的原因或是由于销售和定价充满不确定性。

经营现金流历史性大幅流出

年报显示,荣安地产去年全口径实现住宅签约收入448.12亿元,住宅销售回款377.50亿元,不过公司现金流量表显示,销售商品和服务收到的现金流仅199.37亿元。

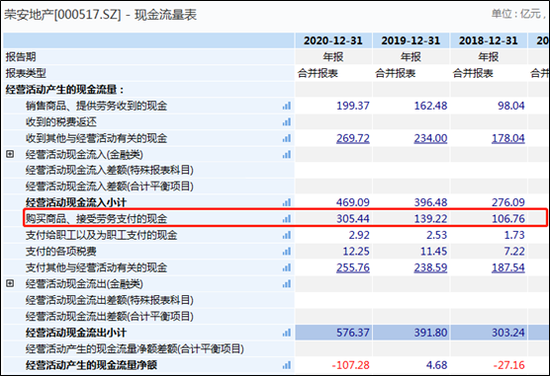

此外,荣安地产2020年的经营活动现金流净额出现大幅流出的情况,达到107.28亿元创历史最高。扣除拿地过程中的资金流入流出,现金流出现如此巨大流出的原因,是公司主营成本的支出高达305.44亿元,相较于2019年的139.22亿元大幅增加,而事实上公司2020年结转的营收增长仅67.77%,公司的开支明显加大。

值得一提的是,荣安地产长期股权投资近几年猛增,去年增加 68.97%,而应收账款较上期增加167.64%,主要系报告期公司合作开发项目增多,应收参股公司的工程款、咨询服务费增加所致。荣安地产加杠杆地向外部合作公司输送流动性。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 扫二维码,3分钟极速开户>>