野马电池财务现异常变动 经销商骤减7成仍欲IPO扩产

时间:2020-07-21 16:58 | 栏目:观察 | 点击:1080次

新浪财经讯 高端动力锂电池接连上市之际,产品定位偏低端的国内电池企业也在积极申报上市。日前,浙江野马电池股份有限公司披露招股书,拟公开发行不超过3334万股,募集资金5.58亿元,用于年产6.1亿只碱性锌锰电池扩建及技改项目、研发检测中心及智能制造中心项目、智慧工厂信息化建设项目,并补充流动资金。

野马电池主业为锌锰电池的研发、生产和销售,产品包括碱性电池和更为低端的碳性电池,下游应用于家用电器、电动玩具、智能家居用品、家用医疗健康电子仪器等领域。相对于目前热门的动力锂电池,性能指标和技术含量显著偏低。

除产品定位较低外,野马电池的收入和利润,以及盈利能力的变化和同行均持续背离,产能扩张和经销商数量的反向变化也应当引起投资者关注。

收入和利润背离、盈利能力与同行背离

野马电池生产的主要产品是包括碱性电池和碳性电池在内的锌锰电池。行业数据显示,2017年我国干电池行业销售收入约为425.11亿元,自2009年-2017年,锌锰电池行业销售收入保持平稳增长,年增长率在6%以上。

不过,对比之下,公司近两年的业绩和盈利能力表现却显得并不寻常。

野马电池营业收入在2017年达到10.78亿元的顶峰后,开始出现连续下滑。2018年,公司营收下降2.4%至10.52亿元,2019年,营收进一步下降至9.9亿元,跌破10亿关口,同比下滑5.9%,降幅还在扩大。

奇怪的是,公司的净利润和扣非净利却连续2年上升,并且增幅明显。2017年至2019年,野马电池净利分别为5437万元、1.05亿元和1.23亿元,期间复合增速高达51%,与同期不断下滑的收入形成鲜明反差。

不仅是收入和利润背离,公司盈利能力变化也与同行有显著差别。

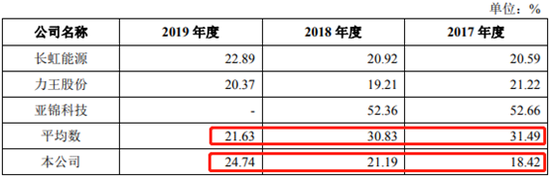

野马电池与同行毛利率对比

野马电池与同行毛利率对比

根据统计数据,2017年至2019年,野马电池毛利率分别为18.42%、21.19%和24.74%,呈逐年上升趋势。而长虹能源、力王股份和亚锦科技等几家同行公司,同期平均毛利率则分别为31.49%、30.83%和21.63%,呈现明显的下滑趋势。

野马电池的盈利能力与同行表现出显著的背离态势,公司在招股书中也未能给出合理说明和解释。

9成收入来源于贴牌 经销商减少7成仍募资扩产

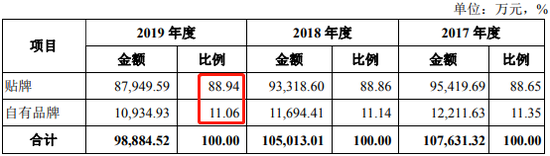

野马电池销售的碱性电池和碳性电池产品包括为国外客户生产的贴牌业务,以及部分“野马”自有品牌业务。

根据披露的信息,2017年至2019年,野马电池为下游家乐福、乐购、松下、麦德龙等客户所生产的贴牌产品,占总收入的比例分别为88.65%、88.86%和88.94%,占比一直维持在近9成的较高水平,自有品牌营收仅占1成。

野马电池贴牌与自有品牌占比

野马电池贴牌与自有品牌占比

公司在招股书中表示,为解决解决碱性电池产能不足问题、满足公司业务发展,拟使用募集资金2.54亿元,投建年产6.1亿只碱性锌锰电池及技改项目。达产后,公司碱性电池的产能将从目前的13亿只增至19亿只,幅度接近50%。

实际上,近几年,公司碱性电池的产能一直处于扩张中,从2017年的年产9.4亿只增长到2019年的13.65亿只。不过销量并未完全跟上产能扩张的步伐,产能利用率从119%降至89%。募投项目达产后,扩张到每年19亿只的产能后,销售是否能否填补新增产能,存在不小的疑问。

野马电池在招股书中表示,为扩大自有品牌在国内的影响力,利用经销商在业务资源网络方面的资源优势,主要采用经销的模式,并通过设立驻外办事处加强与经销商的联系,以求提高国内市场的市场覆盖率。

然而,新浪财经注意到,2017年初,公司拥有1552家经销商,当年新增494家、减少388家,年末时拥有经销商1658家。但经过2018年和2019年,野马电池的经销商数量在2020年初仅剩余476家,两年时间净减少约70%之多。

考虑到近两年在锌锰电池行业增长的同时,伴随经销商数量大幅减少,野马电池的营收接连下滑的事实,未来公司募资大举扩张后的前景,不免令市场担忧。

(文/新浪财经上市公司研究院 昊)