福贝宠物IPO:过半收入依赖为第三方“代工” 网络渠道销售收入占比不足两成

时间:2021-08-09 19:37 | 栏目:观察 | 点击:615次

出品:新浪财经上市公司研究院

作者:Vicky

近年来宠物市场日益火热,伴随着宠物食品企业上市进程马不停蹄,新一轮资本赛道的竞速已然开启。近日福贝宠物向上交所主板递交招股书,拟登录A股拥抱资本市场,广发证券担任保荐人和主承销商。

招股书披露,本次IPO发行数量为不超过4020万股,不低于发行后总股本的10%,拟募资3.47亿元用于宣城福贝宠物食品扩建项目、营销及管理信息化建设项目和研发中心建设项目。其中宣城福贝宠物食品扩建项目募资额占大头,为2.43亿元,占募资总额比例达69.8%。

截至招股书披露日,福贝宠物创始人、公司董事长兼总经理汪迎春直接持有福贝宠物1.94亿股股份,通过宣城福毅志间接持有福贝宠物185.65万股股份并担任其执行事务合伙人,合计持有福贝宠物1.96亿股股份,占公司股份总数的54.17%,为公司控股股东,直接和间接控制公司57.01%的表决权,为公司实际控制人。

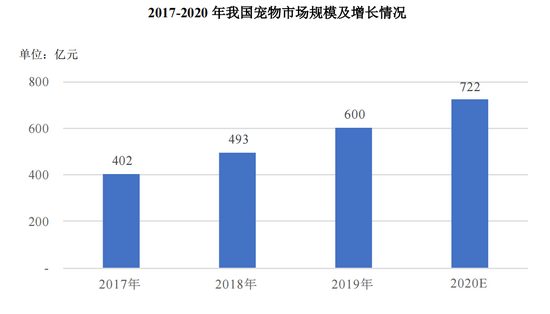

华东地区非网络渠道销售收入占比过半

近年来,伴随着我国国民经济的快速发展、人均收入水平的提高以及消费理念升级,我国宠物市场实现了快速发展。根据Euromonitor数据,2017-2019年,我国宠物市场规模分别为402亿元、493亿元和600亿元,2020年全年估计为722亿元。2018年、2019年我国宠物市场规模的增长率分别为22.74%和21.76%,保持着20%以上的行业增速,我国宠物行业规模增速远高于全球平均水平。

数据来源:Euromonitor International

福贝宠物成立于2005年,是宠物食品行业的高新技术企业,致力于为宠物提供健康、安全的优质宠物食品和科学喂养方案。其主营业务为宠物食品的研发、生产与销售,现阶段主营产品主要包括犬粮、猫粮等宠物干粮类主粮。

2018-2020年,福贝宠物营业收入分别为3.07亿元、4.05亿元、6.64亿元,同比增长31.89%(2019年)、63.99%(2020年)。其中犬粮收入分别为2.12亿元、2.49亿元、3.4亿元,占总收入比重分别为69.46%、61.76%、51.23%。猫粮收入分别为0.91亿元、1.49亿元、3.16亿元,占总收入比重分别为29.68%、36.92%、47.6%。可以看出福贝宠物过半收入来自犬粮,但犬粮收入占比呈下降趋势,猫粮收入占比呈上升趋势。

在养宠类型中,宠物犬和宠物猫无论是在家庭拥有率、宠物数量还是消费者偏好方面都占据着绝大部分市场。根据《2019年中国宠物行业白皮书》的数据显示,2019年全国城镇宠物犬数量为5503万只,宠物猫数量为4412万只,宠物犬因其种类较多及消费者偏好等因素,在养宠结构中占比较高。

根据Euromonitor的数据统计,2017年至2019年,我国宠物犬粮市场规模分别为124亿元、154亿元和185亿元,平均增速22%。同期,我国宠物猫粮市场规模分别为94亿元、128 亿元和170亿元,平均增速34%。

值得关注的是,福贝宠物犬粮销售收入占比下降的同时其毛利率逐年上升。2018-2020年犬粮产品毛利率分别为37.22%、41.56%、42.6%,猫粮产品毛利率分别为43.68%、44.96%、41.63%。

2018-2020年,福贝宠物非网络渠道销售额分别为2.7亿元、3.46亿元、5.62亿元,占总收入比重分别为88.47%、85.86%、84.68%。其中华东地区非网络渠道销售收入占比过半,分别为1.77亿元、2.08亿元、3.46亿元,占总收入比重分别为57.86%、51.67%、52.11%。同期福贝宠物网络渠道销售收入占比不足两成。

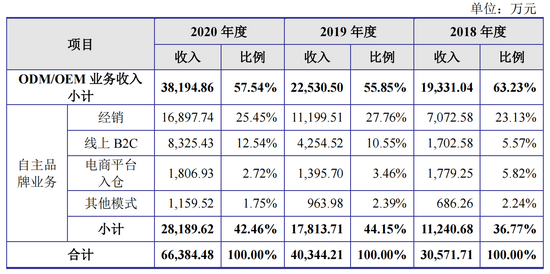

过半收入依赖为第三方“代工”

与中宠股份、佩蒂股份以境外销售收入为主不同,福贝宠物营收均来自国内市场,其销售模式为 ODM/OEM、自主品牌相结合。ODM/OEM模式主要为第三方“代工”生产与销售。福贝宠物的自主品牌销售渠道主要包括经销模式以及网络销售渠道。由于福贝宠物非网络销售收入占比较高,将面临着经销渠道维护及拓展的风险。

招股书披露,经销渠道维护及拓展的风险主要表现在随着经销区域的扩张以及层级的下沉,经销商体系的管理难度持续提升,需要花费更大的人力、物力和财力等对营销网络、营销制度和营销人员加以管理。公司可能存在因经销渠道管理不力导致经销商流失、产品窜货、市场拓展乏力等风险,进而导致品牌形象、市场销售受损。

资料来源:招股书

根据财务数据,2018-2020年福贝宠物ODM/OEM业务收入分别为1.93亿元、2.25亿元、3.82亿元,占总营收比重分别为63.23%、55.85%、57.54%,收入过半依赖为第三方“代工”。福贝宠物自主品牌业务收入分别为1.12亿元、1.78亿元、2.82亿元,占总收入比重分别为36.77%、44.15%、42.46%。

值得关注的是,福贝宠物ODM客户之一思玛酷系其历史子公司,2020年1月,福贝宠物将其持有的思玛酷51%股权进行转让。思玛酷主营业务为宠物食品的研发、批发及零售,其销售的猫粮、犬粮产品长期由福贝宠物进行加工。转让后思玛酷产品继续交由福贝宠物进行加工,二者存在销售产品的经常性关联交易。

福贝宠物生产所需的原材料包括动物蛋白类、油脂、碳水化合物类等,主要原材料包括鸡肉粉、鸡油、鱼粉、大豆分离蛋白、玉米、小麦等。2020年福贝宠物主营业务成本为3.84亿元,上述六类主要原材料采购金额为1.75亿元,原材料采购金额占营业成本比重达45.57%。

招股书披露,福贝宠物面临着原材料上涨致综合毛利率下降的风险。受自然环境、宏观经济发展、供求关系、汇率变动等因素影响,福贝宠物的主要原材料价格存在一定不确定性。其原材料成本占营业成本比例相对较大,营业成本存在上升的风险。如未来原材料价格上涨,将提高企业产品经营成本,进而对企业利润率产生一定不利影响。同时,员工薪金普遍提高,公司亦面临着人力成本上涨的压力。公司产品成本上升将导致毛利率下滑,公司面临着毛利率下降的风险。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 牛市来了?如何快速上车,金牌投顾服务免费送>>