运达科技账面资金急剧下降 实控人正在掏空上市公司?

时间:2021-11-29 13:22 | 栏目:观察 | 点击:669次

导语:高溢价“套”、 取之无“道”及规避有“术”,这是实控人步步为营地套取上市公司资金的三大手法。

出品:上市公司研究院

作者:夏虫

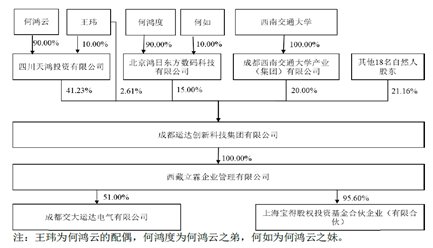

近日,运达科技拟5.9亿元现金购买实控人体外资产成都交大运达电气有限公司(下称“运达电气”)100%股权。

根据草案显示,此次收购标的系运达科技实控人何鸿云家族绝对控股,持股比例合计近六成。此次交易为关联交易,交易完成后,运达电气将成为公司全资子公司。

一、账目资金急剧下降之谜

2021 年三季度末,运达科技货币资金余额仅为1.1亿元。此时,公司又拟用近6亿元现金去购买实控人资产,这是否超出上市公司现金支付能力范围呢?

值得一提的是,我们进一步发现,运达科技广义货币资金急剧下降。2021年三季报末,公司的货币资金+交易性金融资产+其他流动资产之和仅为1.29亿元,较期初5.21亿元,下降幅度超75%。这就令人十分好奇,公司的资金究竟去哪了?

我们发现,此次现金收购大股东资产并非首次。早在今年4月,公司已经耗资近4亿元现金购买实控人资产。

公告显示,2021 年 4 月,公司以3.9亿元够买上海宝得基金及实控人何鸿度持有的成都货安计量技术中心有限公司(以下简称“货安计量”)100.00%股权,而上海宝得基金实控人为上市公司的实控人弟弟何鸿云。

运达科技是一家轨道交通车辆检测与控制设备供应商,专注于轨道交通车辆检测与控制设备系统的研发、生产和销售。自2015年上市后,其存在多次购买实控人体外资产的动作,上市公司急剧下降的现金是否与此有关抑或其他原因?

二、大股东掏空上市公司三大手法

在这些收购案例复盘中,我们发现了以下几点共性特征,其一,收购的资产均为高溢价收购,且均实控人控制的关联企业;其二,上市公司现金收购的资产不是业绩承诺未达标,就是业绩大幅下调,质地表现较差;其三,均以上市公司现金收购促成交易,这背后与监管博弈,似乎上演了一场的猫和老鼠的游戏。

(1).高溢价“套”:高溢价现金收购实控人资产

我们梳理发现,自上市后,运达科技频繁现金购买实控人资产,包括本次收购运达电气在内大额的现金收购金额高达15亿元,我们发现收购实控人的标的溢价增值率均较高。

运达电气,是此次上市公司拟5.9亿元现金收购标的。然而,根据评估报表显示,以2021年6月30日为评估基准日,收购标的运达电气净资产为1.36亿元,而评估采取收益法最终估5.9亿元,较账面值增值4.54亿元,增值率为 334.05%。

货安计量,今年4月上市公司已经以现金方式买入。货安计量在评估基准日的股东全部权益,评估前账面价值9794.16 万元,评估价值3.9亿元,评估增值2.92亿元,增值率 298.51%。

汇友电气,上市公司以3.34亿元现金方式受让运达集团所持汇友电气100%股权。以2018年9月30日为评估基准日,最终收益法为评估对价。据收益法评估结果,汇友电气股东全部权益于评估基准日 2018年9月30的市场价值为3.44亿元,较账面净资产增值2.43亿元,增值率241.66%。

湖南恒信,上市公司以1.78亿元现金收购其89.95%股权,而湖南恒信控股股东宝得鼎丰的实际控制人何鸿云,即运达科技的实际控制人。以2017年2月28日为评估基准日,其净资产为9201.89万元,较评估值2.01亿元增值1.09亿元,增值率118.95%。

以上交易标的,均为上市公司实控人的标的,且溢价率较高。据以上评估增值额看,上市公司现金收购的大股东资产,较账面值增值溢价超过10亿元。

业内人士表示,对于溢价收购,存在以下可能情形,第一种是业务协同性溢价,高溢价收购是基于标的对上市公司的发展前景及其被并购后所产生的协同效应,给予适当的溢价估值无可厚非;第二种,并购质地一般,但是高溢价能够使得关键人少数人如大股东或高管等人获益,高溢价恶果最终买单的是中小股民。

在我们深挖运达科技从大股东收购的标的中,其质地似乎并未想象的那么好。有的业绩承诺不达标,有的业绩预期大幅下调。这种高溢价收购,最受益的显然是大股东,而中小股东的利益有没有被侵害或需要投资者自己判断。

(2).取之无“道”?标的质地差

在业绩标的急剧波动的情况下,大股东仍将货安计量转卖给上市公司。

今年4月,大股东将货安计量以近4亿元的价格转让给上市公司,但是该标的曾一度因业绩未达标被无偿转让。

2016年4月,标的货安计量第一次被转让。最初,公司原股东孙熊岳、刘涛、胡敦琦分别与宝得基金签署《股权转让协议》,将各自名下持有的标的公司 49%、 3%、 3%的股权转让给宝得基金,转让价格分别为 2.35亿元、1440万元、1440万元,总计2.64亿元;同时,孙熊岳、刘涛、胡敦琦向宝得基金承担业绩补偿义务。

值得一提的是,对于业绩对赌承诺,2017年预估值主要是创始股东管理层基于 2016 年经营情况以及各类产品的市场预期,预测标的公司 2017 年、 2018 年、 2019 年经审计的扣除非经常性损益后(以扣非前后的孰低值为准)归属于母公司股东的净利润分别不得低于人民币6000万元、7500万元、9500万元。

而事实上,该标的2018年、2019年度的营收都不及当时的净利润的承诺数。2018年-2019年,该标的的营收分别为8051.9万元、6119.61万元;净利润对应分别为1259.91万元、273.89万元。

以上数据可以看出,该标的实际表现与业绩承诺相差甚远,最终也是导致被无偿划转的原因。同时我们注意到,2019年该标的业绩大幅下滑,这是否该标的出现经营恶化呢?直到2020年才有所好转,对于这种极具波动的标的,其未来盈利稳定性可持续性都是很大一个问号。

然而,大股东为了将其顺利转让上市公司,同时也大幅下调了业绩承诺。业绩对赌承诺2021年、2022年、2023年经审计的净利润3000万元、4000万元、5000万元。值得一提的是,运达科技2021年半年报显示,该标的在本期投资已经出现207万的亏损,货安计量能否完成3000万元的业绩承诺似乎也存在较大疑问。

值得一提的是,此次大股东拟以近6亿元转让的运达电气,业绩承诺较去年收购业绩承诺有所调低。

草案显示,本次收购运达电气的业绩承诺为 2021 年不低于5258.84万元、2022年不低于6118.44万元、2023年不低于6679.27万元。而前次草案业绩承诺为2020年不低于5000万元、2021年不低于6100万元、 2022年不低于6900万元。值得说明的是,2020年,标的公司实际实现净利润4950.75万元,与前次业绩承诺的首年都未达标。

以上传递了两个关键疑问,第一,该标的业绩下调背后是不是存在业绩下滑情况?第二,实际业绩表现并未达标前次草案的业绩承诺,是不是进一步说明了该标的质地一般?

除了以上问题,我们还发现大股东转让给上市公司的标的存在业绩精准完成后,业绩出现大幅变脸情况。

2017年3月10日,大股东控制标的恒信电气被整体近2亿元卖给给上市公司运达科技。在交易时,转让方向收购方承诺标的公司2017-2019年的净利润分别不低于人民币1400万元、1800万元、2200万元。实际上,2018-2019年,恒信电气的收入分别为7942万元、7673万元,净利润分别为2003万元、2020万元,两年合计实现的净利润精准达标,但是2019年并未完成当年的业绩承诺。

然而,在业绩完成后,标的恒信电气业绩出现大幅下滑。2020年,恒信电气的收入为6503万元,净利润为1528万元,出现明显下降。2021年上半年,恒信电气的收入为2082万元,净利润仅为449万元。这业绩与当时承诺水平相差甚远。

除了标的业绩变脸外,大股东转让的标的也存在业绩承诺未达成的情况。大股东将汇友电气以3.34亿元转让给上市公司,同时承诺标的公司汇友电于2018年度、 2019年度、 2020年度经审计的合并报表口径下归属于母公司股东的净利润(以扣除非经常性损益前后孰低为准,下同),分别不低于2500万元、3000万元、3600万元(合计为不低于人民币9100万元)。然而,业绩实际完成率仅为91%,而2020年业绩出现下滑。值得一提的是,在业绩承诺期,主要子公司及对公司净利润影响达10%以上的参股公司均有汇友电气,而今年半年报并未见列示,这是否意味着该标的业绩已经出现恶化?

综上可以看出,大股东控股转让给上市公司的标的,不是存在业绩大幅调低情况,就存在业绩大幅变脸或恶化情形,这样的标的高溢价收购,尽管有一定的业绩对赌补偿,但是相比高溢价收购,这种补偿似乎有限。换言之,这种“高估值、高承诺”的“两高”式收购大股东控制的资产,最终小股东利益有没有被损害呢?

(3).规避有“术”:与监管玩猫和老鼠的游戏

我们在上市公司收购大股东资产案例发现,他们最终都选择了现金交易。

值得一提的是,货安计量与运达电气最初的草案并非全部采取现金收购。

2020年5 月 22 日,运达科技披露《发行股份购买资产并募集配套资金暨关联交易预案》,7 月 29 日正式披露报告书,拟以6.17亿元收购运达电气;2017年8月15日,公司披露《发行股份及支付现金购买资产并募集配套资金暨关联交易预案》,拟以发行股份及支付现金的方式购买货安计量100%股权。

然而,上市公司最终交易方案均全部采取了现金收购,这又是为何?这就不得不提现金收购资产的优势。

一般而言,凡不涉及发行新股的收购都可视为现金收购,即现金收购无论是否构成重大资产重组均不需要经过证监会审核。换言之,现金支付的并购重组无需证监会行政许可、程序简单,能够加速收购进程。显然,运达电气在收购大股东控制的资产时,全部采取现金方式能够大大促成并购交易达成。

此外,货安计量与运达电气都均早期不同时间段有过收购意向,然而今年却要分步进行,这又是为何?

假设货安计量与运达电气不采取分步进行,而是一次性进行,这或将构成重大重组。

根据《重组管理办法》第十四条的规定,公司收购运达电气与收购货安计量需以累计数分别计算相应数额,成交金额将近10亿元,占上市公司最近一个会计年度经审计的资产净额的比例为 70.97%,超过 50%,且超过5000万元人民币。因此,这交易将会构成重大资产重组。

如果一旦构成重大资产重组,则披露及相关流程则会相对严格许多。而如果将这两项交易一分为二,对于收购货安计量则显然已经规避构成重大资产重组的情形。运达科技与监管似乎在上演一场猫和老鼠的游戏。当然,这背后的事实究竟如何,需要等待上市公司进一步解释。

三、写在最后:大股东有没有掏空?现金收购关注哪些

对于现金收购,尽管无需证监会审核,但是交易所的监管并未放松,而是以一定的监管问询为主。

一般而言,现金交易,一是需要关注上市公司资金来源;二是关注并购标的是否存在“两高”情况,即高溢价、高业绩承诺等情形。对于第二点我们前文已经详细说明就不再赘述,我们主要看看第一点。

首先,我们看运达电气,其账目资金显示不具备巨额的现金支付能力。从静态看,三季末仅存1.1亿元货币资金;从动态看,三季报的经营活动经现金流也大幅为负达到-1.45亿元,而上年同期仅为-0.52亿元。

同时,鹰眼预警显示,运达科技的应收款较高。我们根据历年数据发现,将合同资产考虑在内,2020年应收款为7.38亿元,与营收之比为106%;而今年三季报末,应收款进一步攀升至8.87亿元,较期初增幅超20%,而同期营收增幅仅为4.33%。即应收增速远大于营收增速。这些异常数据究竟是公司商业模式堪忧还是公司财报质量存在一定的水分呢?

来源:鹰眼预警

来源:鹰眼预警

与此同时,公司存货大幅攀升,鹰眼预警显示存货增速远超成本。

我们发现,截止三季报末,运达科技存货为4.39亿元,较期初增长62.59%。

来源:鹰眼预警

来源:鹰眼预警

在没有收入大幅增长的情况下,存货与应收均出现了大幅的增长。以上较为异常的财务数据,似乎让投资者对公司财务报表的真实性或盈利质量存在一定疑虑。

最后强调的是,大股东是否构成侵害中小股东利益,投资者心中或自有一杆秤。在一些大股东掏空上市公司案例中,我们也发现在大股东利益与上市公司利益产生冲突的情况下则有可能发生,而高溢价收购只是操作手法中的一种。尽管,运达科技的财报质量确实堪忧,如果此时以现金交易高溢价套利离场,似乎也符合大股东利益需求。当然这只是假设,并非事实,小股东的利益究竟有没有被侵犯,利益相关方或最清楚。我们普通投资者能够防范的就是,对于高溢价现金收购大股东资产的交易,需要提高警惕。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 8.××%理财券,额度有限先购先得,每位用户限购一次>>