华谊兄弟:凛冬已至 春天还远?

时间:2021-12-09 16:30 | 栏目:观察 | 点击:722次

出品:新浪财经上市公司研究院

作者:新消费主张/cici

于2009年率先登陆创业板的华谊兄弟,一直被市场称为“中国影视娱乐第一股”,累计出品百部电影作品,其中不乏《大腕》、《手机》、《天下无贼》及《非诚勿扰》等经典之作。

昔日影视娱乐第一股华谊兄弟,如今却风光不再。

受“艺人出走”危机、由《手机2》开拍引曝的“阴阳合同”事件、查税风暴等影响,华谊兄弟先行业一步进入“寒冬”,2018-2020年连续三年归母净利润为负值,2021年前三季度勉强靠出售股权所得扭亏,但扣非归母净利润仍未扭亏,亏损规模甚至扩大一倍。

虽说华谊兄弟凛冬已至,但是从公司2021出品的重要电影票房收入不及预期以及公司高企的偿债压力来看的话,公司所期待的那个春天或许还远?

重要档期影片难见水花 业绩颓势难扭转

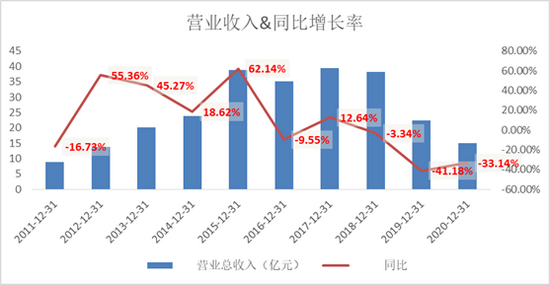

受疫情及行业监管趋严影响,影视行业仿佛迎来了“寒冬”。昔日影视娱乐第一股——华谊兄弟的冬天却来得比行业早一点,自2015年开始,华谊兄弟的营收、归母净利润便进入不增长甚至负增长的境地。

首先,从营业收入角度看,近五年,除了2017年实现营收规模小幅微增外,有4年都在负增长。受“阴阳合同”、疫情影响,华谊兄弟2018年、2019年的营收下滑更是一下一个大台阶,营收规模大幅度缩水。

从归母净利润来看,可能会更只管一些,2018年公司业绩转亏后,已经连续三年归母净利润为负,三年亏损了62亿元,约合当前市值的2/3。

前不久,华谊兄弟发布的三季报显示,华谊兄弟2021年前三季度共实现营收9.56亿元,同比-13.7%;共实现归母净利润5.83亿元,同比+278.87%,而去年同期亏损3.26亿元。

增利不增收,同比扭亏,华谊兄弟是扛过冬天,迎来春天了吗?扣非后归母净利润或许能给出答案。

2021年前三季度,华谊兄弟的净利润里包含着9.28亿元的非经常性损益。扣除后,公司的净利润为-3.45亿元,同比下滑103.29%。因此,仅仅从经营角度看,华谊兄弟仍旧为实现业绩实质性突破,变卖股权带来的收益,或者能短暂解决公司资金的短缺。

一向以内容取胜的影视娱乐行业,只有内容足以吸引观众,才能真正的扭转业绩颓势。但是,如果说2020年,华谊兄弟投资发行的电影中,还有《八佰》、《金刚川》等票房超10亿的佳作,2021年在元旦当推出《温暖的抱抱》,大家都以为这会是华谊兄弟的开门红,没成想却成了高开低走。

2021年,华谊兄弟出品的电影表现欠佳,缺乏像2020年《八佰》这样叫座的作品。大手笔制作铁道英雄,最终仅获得1.32亿元的票房。

好的内容制作对于华谊兄弟有多么重要,看看2020年《八佰》就知道了。

华谊兄弟在2020年主要投资发行的影片《八佰》最终以超过31亿元总票房位列中国影史票房榜第九位,受益于《八佰》,华谊兄弟在2020年第三季度实现了7.83亿元的收入,较上年同期增长45.02%;实现扣非净利润6401.95万元,较上年同期增长148.12%,主营业务扭亏。

后续华谊兄弟投资的《749局》、《美人鱼2》、《一直游到海水变蓝》、《涉过愤怒的海》等多部影片,能否获得市场的认可,仍有待进一步观察。

债务负担重 警惕流动性风险

通过查看华谊兄弟的现金流量表和资产负债表,我们发现美克家居最大的隐患——短期偿债压力过大。

首先,从资产结构来看,近年来公司资产负债比持续攀升,三季报显示,华谊兄弟的资产负债率为61.37%,相比去年同期提升4.02个百分点。公司的权益乘数为2.59,相比去年同期,财务杠杆进一步加大。

除此之外,报告期内公司短期债务与货币资金缺口进一步放大,短期债务合计11.97亿元,其中包含短期借款5.81亿元及以一年内到期的非流动负债6.16亿元。然而,公司的货币资金仅为6.74亿元,二者缺口近5.23亿元。

另外,从偿债能力指标来看,2017年后,华谊兄弟偿债能力比率(流动比率、速动比率、现金比率)持续下滑。截至2021年第三季度,公司流动比率为0.68,速动比率为0.56,现金比率为0.15。

一般情况下,流动比率保持在 2∶1,速动比率通常保持在 1∶1 比较正常,很显然,无论是流动比率,还是速动比率,公司偿债能力指标均低于正常水平,从侧面反映出公司的短期偿债风险较大。

因此,无论是从资本结构、偿债能力指标还是货币资金缺口开看,华谊兄弟的偿债压力都不小。从公司股东频繁股份质押、解除质押及公司出售股权也能看出这一点。

华谊兄弟于12月9日披露的最新质押公告显示,实际控制人王忠军、王忠磊累计质押股份数量占其所持公司股份比例达到87.08%。

大股东持股质押比例高达87.08%,再结合公司高企的负债压力及未见好转的经营,这或许并不是一个很好的信号。

资本市场普遍认为,质押对于大股东来说是一箭双雕的操作,一方面大股东通过股权质押套现股权获得现金,另一方也可以保留控制权。当股权的价值低于质押融资获得的贷款金额时,有的大股东会选择放弃股权的这部分,将贬值的股权转让交给债权银行,这将加剧控制权和现金流权的偏离。

对此,虽然公司公告称公司实际控制人存在履约能力和追加担保能力,不存在平仓风险,股份质押目前不会导致公司实际控制权变更的风险;但是,在2021年4月底的时候,实控人王忠军曾因建设工程合同被限制消费,5月初的时候,华谊兄弟是新增过一条被执行人信息,执行标的为3.04亿元。

面临高企的负债压力,尚未改善的经营现状,华谊兄弟所说的实控人大比例质押无平仓风险是否可信,恐怕只有实控人最为清楚了。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;}