东方证券168亿元配股背后:资本杠杆率继续垫底 营收增速跑输行业

时间:2022-03-10 21:52 | 栏目:观察 | 点击:637次

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

在中信证券创造A股配股最高金额历史后,东方证券168亿元的配股方案也获通过。

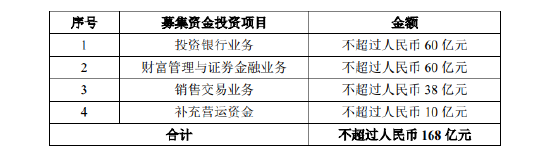

预案显示,东方证券拟将168亿元配股募资分别用于投行业务、财富管理业务、自营业务及补充流动资金,但在公司王牌业务——资管业务上没有一分钱的投入。

巨额配股募资背后,是东方证券2021年的营收增速跑输行业的事实;而净利润大幅增长主要系信用减值损失的大幅减少,并不是主营业务盈利能力出众。并且,公司大宗商品交易等利润率较低的非主营业务占比较高、自营业务收益仍不稳定。

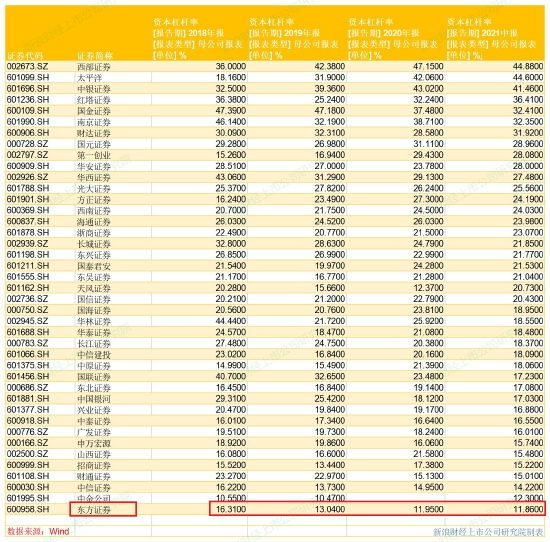

Wind显示,东方证券2020年度和2021年上半年的资本杠杆率在40家(不包括未披露相关数据的中金公司)纯证券业务上市券商中垫底。近年来,东方证券表内表外资产迅速扩张,但核心净资本规模“原地踏步”,这导致公司资本杠杆率这一风控指标显著低于同行。

“配”还是“不配”,都是个问题

对于上市券商而言,股权融资的方式主要包括定增、配股等。相较于定增,配股最显著的特征是“向所有老股东伸手要钱”;定增是向特定股东发行股票,既可能是老股东,也可能是新股东。

尽管募资对象比较广,但因带有一定的“强制性”,配股被不少投资者直呼“耍流氓”。

如果小股东放弃配股,将面临每股收益被稀释的风险,且股票收益受损。每股收益被稀释好理解,因为分子不变,分母变大。股票收益蒙受损失,主要系配股价是打折扣的价格,配股除权价=(除权登记日收盘价+配股价x配股比例)/(1+配股比例)。如中信证券配股价格为14.43元/股,1月18日的收盘价为25.7元/股。配股上市日的除权价约为每股24.23元,不参与配股的投资者立即有5.72%的亏损。

如果小股东选择配股,短期内同样面临股价下降的风险。据天风证券研究,从配股公告日10日、20日、30日、90日后,拟配股公司股价相对沪深300平均涨幅分别为-1.99%、-10.77%、 -9.62%、-7.79%。以2月15日配股股票上市的中信证券为例,截至3月9日收盘,中信证券股价较配股除权价下跌了14.32%,17个交易日跌幅接近15%。

网络截图

网络截图

洪攻略投资研究院院长、上海交通大学高级金融学院MBA导师洪榕在网络上评论:“这个时候获批168亿元配股,给人感觉饥不择食啊!心痛这家券商的股东一秒钟。”

营收增速跑输行业 非主营业务收入占比超三成

在配股方案获批的两天后,东方证券发布了《关于公司主要经营情况的公告》。公告显示,东方证券2021年度实现营业收入和归母净利润净利润分别为243.73亿元和53.72亿元,同比分别增长5.36%和97.27%,创2016年以来新高;东证资管、东证期货和东证创新等子公司净利润创历史最好水平。

但在这份喜报背后,东方证券2021年的营收增速却没有跑赢行业。据中国证券业协会公布的数据,2021年全行业140家证券公司实现营业收入5024.10亿元,较2020年的4484.79亿元增长12%,高于东方证券5.36%的增速。

据东方证券公布的前三季度报,公司资管业务、经纪、投行、资本中介收入分别为27.88亿元、26.17 亿元、12.06 亿元、11.14亿元,收入增速分别为56.94%、40.07%、19.66%、86.56%。

2021年前三季度,东方证券自营收入同比大幅下滑,前三季度自营业务收入为23亿元,同比下滑 41.09%,主要是第一、三季度自营业务收益拖累影响。经测算,公司第三季度自营业务收入仅3.7亿元,测算年化收益率仅为0.94%,公司前三季度各季度自营业务测算年化收益率分别为 0.95%、4.05%、0.94%,公司自营业务收益仍不稳定。

尽管自营业务表现不佳,东方证券仍计划使用不超过38 亿元配股募资投入到自营业务中。

此外,东方证券2021年收入的增长还依赖非主营业务——期货大宗商品业务。2018-2020年、2021年上半年,东方证券大宗商品交易及其他业务收入分别为37.84亿元、92.44亿元、85.99亿元和53.49亿元,利润额分别为0.06亿元、0.06元、-0.48亿元和1.71亿元,利润率分别为0.17%、0.07%、-0.56%、3.2%,利润率较低。公司称,利润率低主要系基差贸易相关交易标的市场价格较为透明,现货贸易买卖差价小,单笔交易金额较大,加之会计处理上现货贸易收入、成本 按“总额法”进行核算所致。

2021年前三季度,大宗商品交易及其他业务收入为73.07亿元,同比增长24.89%,占当期总收入的38.78%。可见,若没有非主营业务的快速增长,东方证券2021年营收增速将更加缓慢甚至为负。

2021年,东方证券净利润预计为53.72亿元,同比增长97.27%,一个重要原因是资产减值损失大幅减少。2021年,公司计提各项资产减值准备金额共计13.17亿元,减少公司2021年净利润人民币9.87亿元。2020年度,公司计提信用减值损失38.85亿元,当年净利润为27.23亿元。

尽管东方证券自营业务表现不稳定,还较为依赖非主营业务收入,但公司的王牌——资管业务不容小觑。据中国证券业协会的数据,东方证券2017-2020年的资管业务收入连续四年在同行中排名第一 。如2020年,东方证券资管业务收入为23.65亿元,比排名第二的中信证券高出4.26亿元。

东方证券主要通过全资子公司东证资管开展资产管理业务。2021年半年报显示,东证资管受托资产管理总规模人民币3525.88亿元,其中公募基金管理规模人民币2602.03亿元,占比在七成以上;旗下长期封闭1权益类基金2规模达到人民币1031亿元,占东证资管所有权益类基金规模达到63%。2021年上半年,公司受托资产管理业务净收入行业排名第一。

2021年年底资管新规过渡期结束,资产管理行业将步入新的发展阶段,资产管理行业向主动管理转型。在居民财富日益增长、国家注重直接融资比重提升的环境下,东证资管能否维持竞争优势?

来源:配股预案

来源:配股预案

令人感到不解的是,东方证券此次168亿元募资没有一分钱用到资管业务。面对同行券商及银行、保险、信托等机构对“大资管”市场的争夺,东方证券是否感受到了竞争压力?

资本杠杆率连续垫底

根据《证券公司风险控制指标管理办法》,监管部门将风险覆盖率、资本杠杆率、流动性覆盖率、净稳定资金率等指标作为衡量券商风控水平的重要参考。

2020年,东方证券的净资本为378.35亿元,较2019年的406.95亿元下降7.03%;风险覆盖率为229.94%,较2019年的253.68%下降23.74个百分点;资本杠杆率为11.95%,较2019年的12.33%下降0.38个百分点;流动性覆盖率为245.56%,较2019年的284.01%下降38.45个百分点;净稳定资金率为151.06%,较2019年的125.74%增加25.32个百分点。

注:41家纯证券业务A股券商资本杠杆率对比

注:41家纯证券业务A股券商资本杠杆率对比

在40家(不包括未披露相关数据的中金公司)纯证券业务上市券商中,东方证券2020年的11.95%的资本杠杆率位列倒数第一。综上,东方证券流动性压力整体上在增加。2021年上半年,东方证券资本杠杆率为11.86%,继续在同行券商中垫底。

2018-2020年,东方证券核心净资本分别为297.35亿元、290.08亿元、300.63亿元,整体变动不大。根据“资本杠杆率=核心净资本/表内外资产总额×100%” 这一公式推算,东方证券2018-2020年的表内外资产总额应呈急剧扩张的趋势。

资本杠杆率是最重要的风控指标之一,其显著特征是将表外资产纳入监管,在表外业务中包括:证券衍生产品、资产管理业务(考虑其业务属性和风险特征,按照其规模的0.2%计算)、其他表外项目等。

而良好的风控水平又是券商资管向公募化转型的必要条件之一。海通资管总经理李井伟认为,高标准的合规风控体系是券商资管公募化转型的制度基础。

故,东方证券若要在资管业务上保持竞争力,必然要提高风控水平。而提高资本杠杆率、增加核心净资本是当务之急。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>