重庆啤酒欲举债收购嘉士伯资产 高杠杆之下负重前行

时间:2020-07-24 21:32 | 栏目:观察 | 点击:973次

当一家公司以加杆杆、牺牲现金流的方式收购大股东资产之时,投资者须评估其中风险,并重新审视公司投资价值。

7月23日,重庆啤酒回复了上交所的问询函。上市公司称,子公司重庆嘉酿向嘉士伯啤酒厂购买B包资产的资金来源为自有资金及债务融资,即重庆嘉酿要通过外部融资的方式收购嘉士伯资产。但是,重庆嘉酿、嘉士伯拟注入资产的负债率都较高,如果再加杠杆,上市公司未来将背负沉重的负债经营。

欲举债收购嘉士伯资产

近日,重庆啤酒发布预案称,拟通过重大资产购买及共同增资合资公司的方式收购嘉士伯啤酒厂有限公司(下称“嘉士伯”)旗下在中国的啤酒资产,该交易分为三部分:(1)重庆嘉酿股权转让,即重庆啤酒向嘉士伯香港购买无任何权利负担的重庆嘉酿48.58%的股权,转让价款应以现金方式支付;(2)重庆嘉酿增资,即重庆啤酒以重庆啤酒拟注入资产及现金认购一定比例的重庆嘉酿新增注册资本,嘉士伯咨询以A包资产认购一定比例的重庆嘉酿新增注册资本;该增资完成后,重庆啤酒持有不少于重庆嘉酿51.42%的股权;嘉士伯咨询持有不多于重庆嘉酿48.58%的股权;3)购买B包资产,即重庆嘉酿向嘉士伯啤酒厂购买无任何权利负担的B包资产,购买价款以现金支付。

重庆啤酒这套复杂的交易方案引来了监管部门的关注,上交所要求公司说明方案设计的主要考虑及商业合理性,是否有利于保护上市公司和中小股东权益,重庆嘉酿向嘉士伯啤酒厂购买B包资产的资金来源等情况。

重庆啤酒在回复上交所的问询函中称,本次交易主要是考虑到后续管理和业务整合、考虑到优化资金使用效率以及考虑前次同业竞争,交易双方基于友好商业谈判,在满足各方利益诉求的前提下,最终确定采用重大资产购买及共同增资合资公司的交易方案。

但事实上,该交易方案对嘉士伯较为有利。无论是重庆啤酒还是重庆嘉酿支付购买资产的现金,嘉士伯及其子公司都将获得不菲的对价。并且,嘉士伯还完成了7年前入主重啤时规避同业竞争的承诺。

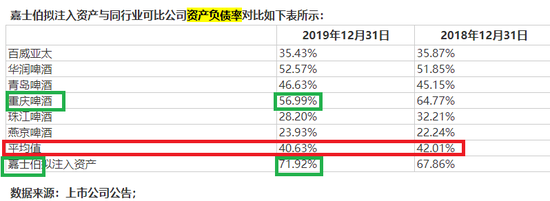

而重庆啤酒层面,虽说注入大量的啤酒资产,但拟注入资产的负债率较高,重组完成后,上市公司负债压力将进一步提升。2018-2019年,嘉士伯拟注入资产的资产负债率分别为67.86%和71.92%,同行公司同期资产负债率均值为42.01%和 40.63%。

更令人不解的是,重庆嘉酿还要通过外部举债的方式收购B包资产,这又将加重上市公司财务负担。重庆啤酒称,根据公司进行的论证,重庆嘉酿向嘉士伯啤酒厂购买B包资产的资金来源为自有资金及债务融资。

上市公司还称,由重庆啤酒先行收购重庆嘉酿48.58%的股权,后续再由重庆啤酒以资产和现金、嘉士伯咨询以A包资产共同向重庆嘉酿增资及由重庆嘉酿收购嘉士伯啤酒厂持有的B包资产,使得资金支付由上市公司和重庆嘉酿共同承担,相对于由上市公司直接现金收购相关资产,有助于减少上市公司层面资金支出。

按照重庆啤酒的解释,此次复杂的交易方案有助于减少上市公司层面资金。从法律角度分析,由于重庆嘉酿是法人,具有独立人格,独立财产,独立责任,所以重庆嘉酿从银行借款,当然由重庆嘉酿偿还,责任原则上也是重庆嘉酿承担,所以上市公司的解释看似合理。

但实则不然。

从经济实质的角度分析,重庆嘉酿将会成为未来上市公司的“主体力量”。根据重组方案,未来的重庆嘉酿将至少包括A包资产、B包资产以及上市公司拟注入的资产和现金(上市公司拟注入重庆嘉酿的资产主要为重庆啤酒母公司下属完整的啤酒制造与销售业务,分布在重庆,主要生产和销售“重庆”、“山城”等区域品牌,以及“嘉士伯”、“乐堡”等国际高端品牌的啤酒产品)。

截至2019年末,A包资产和B包资产合计78.3亿元,所有者权益20.58亿元,再加上重庆啤酒母公司下属完整的啤酒制造与销售业务,可以说,嘉士伯在中国的啤酒资产大部分装入了重庆嘉酿,而上市公司基本上就变为一个证券平台。重庆嘉酿举债、加杠杆,必然会对上市公司产生实质影响。

再从合并报表(会计注重经济实质)的角度分析,重庆嘉酿举债收购嘉士伯资产,将减少上市公司层面的资金,因为重庆嘉酿依旧是上市公司控股子公司(此次重组完成后,重庆啤酒持有不少于重庆嘉酿51.42%的股权,依然对重庆嘉酿控股),在合并报表层面,上市公司的财务压力依然会增加。

高杠杆之下负重前行

七年前,嘉士伯入主重庆啤酒后,经过淘汰低效产能、瓶型消减和引进集团先进管理经验,战略聚焦高端产品,大幅提升了经营效能,重庆啤酒焕然一新,不少投资者将嘉士伯重组重啤的操作视为啤酒业的经典案例。

七年后的重组,嘉士伯是否会创造另一个经典?从目前中国啤酒的竞争格局看,嘉士伯再次创造奇迹的难度比7年前高很多,并且重组后的重啤将背负着高负债压力。

截至2019年末,重庆啤酒的资产负债率为56.99%,拟注入资产的资产负债率为71.92%,在同行中占据着前两位。由于拟注入资产的的总资产和总负债都高于重庆啤酒,故重组完成后上市公司的资产负债率会提升。并且,重庆嘉酿还要向外部借款,故重组完成后的重庆啤酒,资产负债率会明显提升,依然会高于同行。

主要啤酒公司资产负债率情况

主要啤酒公司资产负债率情况

重组完成后的重庆啤酒,旗下将包含嘉士伯在中国的绝大部分啤酒资产,既有“乌苏”、“大理”、“”重庆”、“山城”等区域品牌,又有“嘉士伯”、“乐堡”等国际品牌,产品覆盖高、中、低端全品类产品。

换言之,此次重组,本质上是嘉士伯在中国啤酒资产的证券化。重组完成后,重庆啤酒基本上可以代表嘉士伯在中国的经营,上市公司也将成为名副其实的“西部啤酒之王”。

然而,西部之王面临的竞争也很激烈。目前,我国啤酒行业已经形成较为稳定的寡头竞争格局,以华润雪花、青岛啤酒、百威中国、燕京啤酒、及嘉士伯(重庆啤酒)为第一梯队,2018年,嘉士伯在中国的市场占有率约为6.1%,排名第五,距排名第四的燕京啤酒还差2.4个百分点(数据来自百威亚太招股书)。

以嘉士伯最近几年高增长的速度看,有投资者认为嘉士伯未来会超越燕京啤酒。但从啤酒业规律分析,嘉士伯在中国的市占率或很难大幅提升。

根据百威亚太招股书,啤酒厂提高市场占有率有三大路径:并购扩张获份额优势、规模优势降成本、产品高端化提毛利。目前的嘉士伯在中国已将上述三张牌打得所剩无几。

从1995年嘉士伯收购广东惠州的一家啤酒厂开始至2008年收购重啤,嘉士伯在中国西部迅速扩张,截至目前,嘉士伯旗下啤酒品牌包含昆明华狮啤酒、大理啤酒、拉萨啤酒、乌苏啤酒、西夏啤酒、重啤、山城等。通过并购,嘉士伯在西部获得了规模优势,据国盛证券研究报告,嘉士伯中国在中国西部地区市占率达到60%。这是嘉士伯的第一张牌。

再来看第二张牌,降成本。在获得规模优势后,嘉士伯对产能进行瘦身,先后关停十余家非优势区域(非优质产能)的工厂,降低运营成本,提高管理效率。

最后看第三张牌,高端化。嘉士伯旗下不乏高端化产品,在入主重庆啤酒后,嘉士伯先后引进嘉士伯系列、乐堡系列、凯旋1664 白啤等高端品牌,大幅提高了公司的毛利率及盈利水平。

正是因为嘉士伯是啤酒巨头,上述三张牌打得极为连贯,效率极高,故剩下可打的牌会越来越少,也绕不过啤酒扩张的瓶颈——区域限制。

众所周知,嘉士伯的销售区域主要在西部省份,除个别城市外,西部省份的人口及市场都不会有大幅增长,因此嘉士伯内部市场的提升空间有限。而东中部省份,早已经是其他啤酒巨头的“地盘”,按照啤酒市场拓展规律,要打破一个区域固定的竞争格局,是极为困难的事。

并且,除个别城市外,西部省份的消费能力也显著偏低,商业化酒店、餐饮等高消费市场规模较小,嘉士伯的高端化空间也容易见到天花板。

当然,如果嘉士伯能够冲出地域限制、挖掘到新的盈利空间,抑或能创新经营管理模式,未来仍有可能大放异彩。