河南村镇银行事件引发平台信任危机 度小满“有钱花”合规性存疑或引爆下一个雷点

时间:2022-06-29 12:06 | 栏目:观察 | 点击:600次

出品:新浪财经上市公司研究院

作者:新消费主张/cici

2022年4月起,河南村镇银行“取款难”事件还在持续发酵中,这不仅给广大储户提了个醒,更给度小满、360你财富、京东金融等互联网平台敲响了警钟。

本文,我们以度小满为例,围绕其信贷服务——有钱花、理财服务——度小满理财这两个核心业务,探究其业务运行过程中可能存在的不规范点。

首先,在信贷服务领域,由于为了扩大平台借贷规模而将贷款门槛设置过低、借款人教育不足,对年化利率告知不清晰等原因下,度小满旗下借贷平台——有钱花问题频出,例如联合教育机构涉诱导学生贷款之嫌、利息或远超出民间借贷司法保护范围(一年期LPR的4倍数)、利用等额本息的方式加重还款人负担等,甚至还成为了暴力催收的“负面典范”。

其次,在理财领域,村镇银行取款难事件更是将度小满的合作方风控推向了舆论的风口浪尖,因为相当一部分此次河南涉事村镇银行的“存款”都是通过度小满平台,销售给异地储户的,而这些中小地方村镇银行之所以能吸引如此众多的异地储户,无外乎高利率吸引、以及平台的隐形信用背书。目前,度小满官方微博下面已聚集了一大波自称河南村镇银行取款难事件的维权者。

“有钱花”暴力催收?且存诱导学生贷款之嫌?

度小满旗下“有钱花”信贷品类丰富,主要产品包括满意贷、尊享贷、满选教育(前教育贷)、满选健康(前医美贷)等。上述产品需要贷款客户提供二代身份证及银行借记卡一张,年龄通常要求18-55周岁之间,贷款流程也相对简单,分为四步:申请额度、发起借款、安全验证、借款到账。

由于有钱花贷款产品均对个人开放,因此其来自C端的个人信用风险是最主要的。

一方面,由于部分如满意贷、小期贷的信贷产品的门槛较低,年轻人(包括学生群体)及部分信用意识不强的人很容易能够申请到贷款,平台的教育、风险提示又不够,这些都为后续的贷款回收带来了一定的风险。

特别是2015年前后,校园贷悄然走红,大学生成了互联网消费金融的主力军,这为后来的校园贷乱象埋下了巨大的隐患。

对此,在2017年原银监会联合教育部、人社部就发布《关于进一步加强校园贷规范管理工作的通知》,要求未经银行业监管部门批准设立的机构禁止提供校园贷服务,且现阶段一律暂停网贷机构开展校园贷业务,对于存量业务要制定整改计划,明确退出时间表。

值得关注的是,据投诉称,目前仍有互联网借贷平台与教育机构联合,诱导学生在相关互联网平台贷款,其中就包括度小满旗下借贷平台——有钱花。该行为多发生于联合教培机构一同诱导学生在有钱花平台发起教育贷款。在黑猫投诉【投诉入口】网站上,搜索“有钱花”词条相关投诉共23534条,搜索“有钱花学生贷”相关词条,相关投诉数量高达1008条。

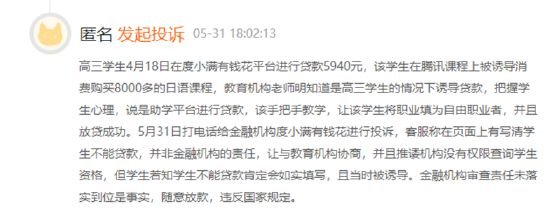

其中,一则匿名投诉称,某高三学生被诱导贷款,并将有钱花美化为助学平台,将该学生的职业填写为自由职业者,并且放贷成功。试问,一个高三学生如何了解到互联网信贷的风险呢?有钱花此举是否存在规避校园贷规范的侥幸心理?

(资料来源:新浪财经黑猫投诉平台)

(资料来源:新浪财经黑猫投诉平台)

另一方面,相比较于银行信贷产品,虽然有钱花把利率低、零手续费、放贷速度快等标签作为获客营销点,但是实际还款利率高于传统信贷产品。在有钱花的主页上标记的借款利率为7.2%起(优惠券后3.65%起),若想获得借款利率优惠需要邀请新的用户发起借款。然而,有钱花等额本息还款方式、提前还款需交罚款、超高的延期还款处罚金等或变相提升了部分贷款的实际利率。

据投诉称,有相当一部分有钱花平台用户对于计息方法不明确,更有相当一部分平台用户被收取了超25%的年化利率,而这也远远高出有钱花标榜的3.65%/7.2%的利率。平台更是以日息等方式模糊年化利率,采用等额本息的方式,使得平台利益最大化。

值得关注的是,民间借贷利率的司法保护上线为一年期贷款市场报价利率(LPR)的4倍,我国2022年6月一年期贷款市场报价利率为4.45%,所以,司法保护上限应为17.8%。由此可见,若真如有钱花平台用户投诉反馈所说,其借款年化利率超过25%,则远超过民间借贷利率的司法保护上限。

有钱花面对自C端潜在的个人信用风险大幅攀升,为了控制个人信用风险,其采用的最有力的方法便是“暴力催收”?

度小满旗下的有钱花更是频频被投诉暴力催收,匿名投诉称其暴力催收的方式主要是联系通讯录中的其他联系人,包括朋友、亲人,并以此方式进行恐吓威胁等。

然而,如若真如投诉所言,值得我们反思的是,未能按期还款难道都是借款人的错吗?恐怕有钱花也不是完美受害者,作为信贷平台,其采取设置较低的贷款门槛、多次向没有赚钱来源的学生伸手以及变相收取高贷款利率等获利手段之时,或早就会料想到来自C端的信用风险会上升,而暴力催收或许正是其降低信用风险的利器。

村镇银行事件 度小满或再度深陷信任危机

如果说C端风险暗雷滚滚,那么度小满的B端风险已被河南村镇银行事件引爆。

近日,河南、安徽部分村镇银行储户出现“取款难”问题,引发社会广泛关注。除了本次事件涉事主体河南新财富集团、许昌农商行、禹州新民生村镇银行外,以度小满、携程金融、你财富、天星金融等第三方互联网金融平台,也受到了广泛的关注,当然这种关注度基本为负面的。

一般来说,中小银行特别是村镇银行机构网点较少、储户相对而言也少,基本集中在属地居民。而此次河南村镇银行事件中,取不出存款的储户有相当一部分为异地储户,这也就出现了“储户被赋健康宝红码”乌龙事件。

那么,河南的村镇银行为何会有如此大规模的异地储户呢?这还“得益于”以度小满为首的互联网金融平台的宣传。度小满作为推广互联网金融平台方,一边连接着储户,一边又连接着接收存款的银行。在这时,选择合作的银行、合作的理财产品,并定期对中小银行进行风险监控就显得十分重要。

如若此次村镇银行暴雷牵扯到度小满平台上销售的理财/存款产品,恐怕平台方也难辞其咎。这与平台方在筛选合作方时的风险审查能力,以及后期风险监控不到位有着密切的联系。

事实上,这也并非是度小满第一次暴发B端信用风险,产生信用危机。在前些年,度小满旗下有钱花APP,在其早年推出的教育贷、医美贷相关业务时,由于对合作方的风险评估的不准确,而出现借款人贷款未还完,相关教育机构、医疗美容服务机构已跑路的情况。例如,度小满合作的B端客户华尔街英语、韦博英语等,都出现了教育机构跑路的问题。

而此次的村镇银行理财产品暴雷,与之前教育贷、医美贷有一定的相似之处,只不过前者性质更为恶劣。

在教育贷、医美贷模式下,商家、平台以及消费者被捆绑在一起,借款平台不仅面临 C 端客户的信用风险,同样也面临合作商家 B 端的风险,在有钱花业务中,合作的教育机构及美容医院一般为私企,而这些机构资质良莠不齐,较差的机构其经营本身可能就存在问题,拿教育信贷来说,有的教育机构师资力量差、培训效果差,进而口碑不好,生源不足,经营变差的情况下很容易毁约不履行合同义务,甚至跑路。

在相关理财业务上,度小满平台上合作的高息银行一般为村镇银行这种地方性中小银行,这些银行相比四大行等大型银行吸纳存款能力差、多处于经济不发达,高净值储户少的地方,多靠平台方的“高收益”揽获异地储户,再对资信相对较差的企业提供贷款。如此循环往复,中小银行的信贷风险要远远高出四大行等大型银行。

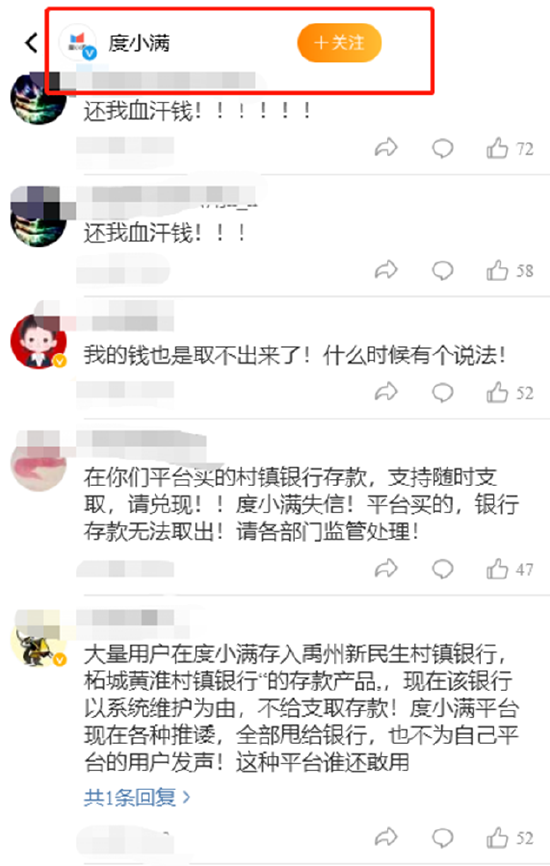

同时,很多储户选择在度小满平台上购买中小银行理财产品,多出于对平台方的信任,却不知在购买协议中度小满已经把自己的责任尽可能撇清。目前,河南村镇银行兑付难题仍在发酵之中,度小满的官方微博账号评论区更是聚集了一大波自称未能成功兑付的储户。度小满C端储户能否成功取出本息、度小满作为平台方是否要受到相关的处罚,仍有待进一步观察。

(资料来源:微博)

(资料来源:微博)

不过,值得确定的是,经历了此次村镇银行暴雷事件,相关C端储户在选择互联网金融平台进行存储之时,会变得更加谨慎,对于互联网金融平台来说,撮合交易或将变得更为困难。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>