必贝特欲催肥上市:频繁对赌转让股权估值骤升66倍 连年亏损上市或易触退市条件

时间:2022-07-12 11:55 | 栏目:观察 | 点击:641次

出品:新浪财经上市公司研究院

作者:IPO再融资组 / 辰

创新药企新股中签“躺赚”的时代已经过去,今年上半年创新药企IPO频频遭遇“破发”,上市即破发或已成常态,且大有愈演愈烈之势。

近日,核心产品尚未变现、无控股股东、保荐机构子公司上市前一年突击入股的创新药企必贝特,向上交所科创板递交招股书,欲拥抱资本市场。公司此次IPO拟募资20.05亿元用于新药研发、清远研发中心机制及产业化基地建设和补充流动资金等,中信证券担任保荐机构和主承销商。

近三年必贝特资本动作不断,成立于2012年的必贝特自2019年以来频繁增资和转让股权,估值三年内快速拉升。公司通过6次增资和4次股权转让使得注册资本从4891万元提升至1.28亿元,按照增资/股权转让入股价格乘以总股数保守计算,截至2021年底,必贝特的估值已超过期初估值的66倍。

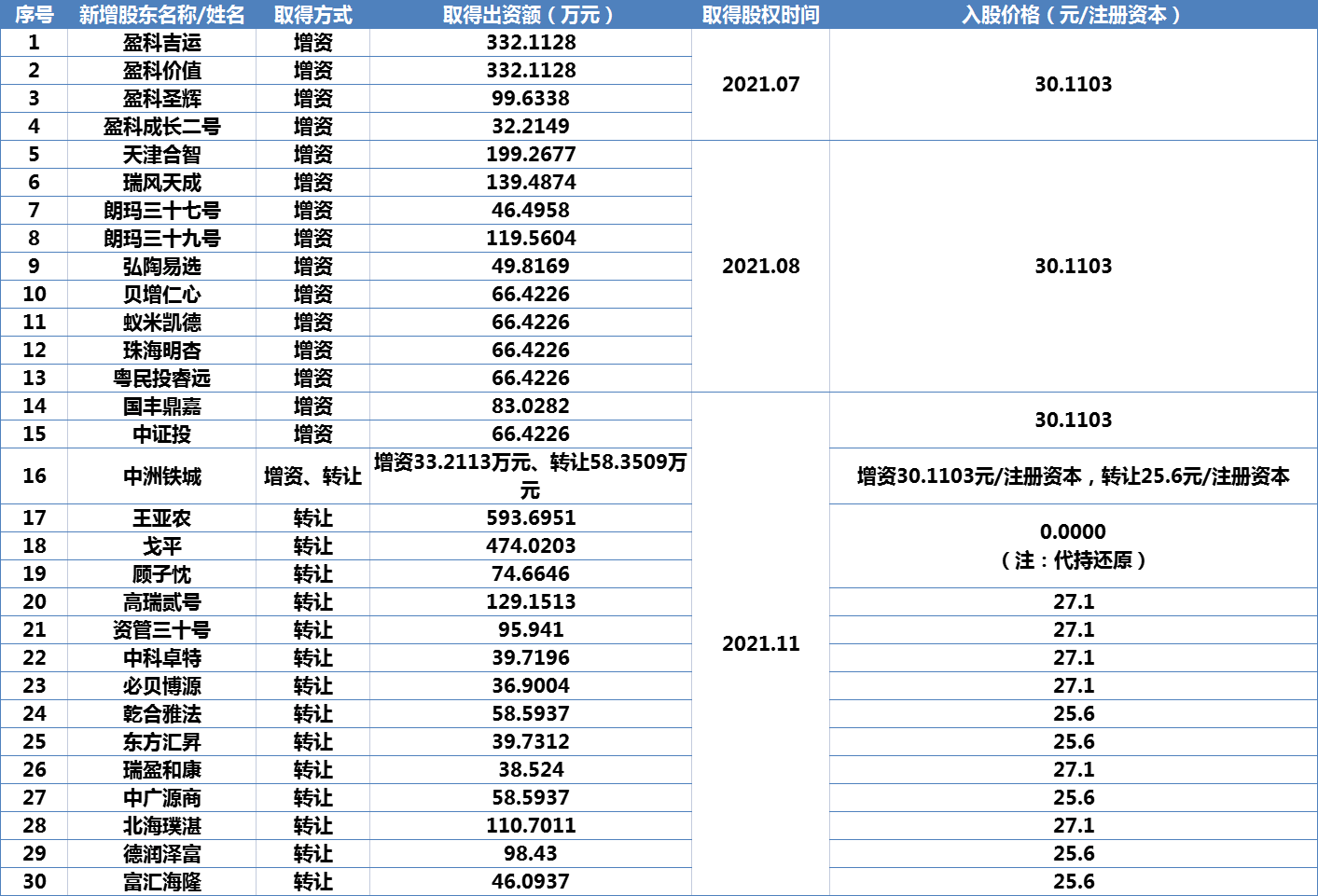

此外,上市前8个月内,保荐机构中信证券100%控股子公司中信证券投资有限公司以30.11元/注册资本的价格向必贝特增资,取得0.52%公司股份。截至招股书披露日,必贝特并没有已上市产品,业绩亦连亏三年,存在累计未弥补亏损。核心产品BEBT-908、BEBT-209、BEBT-109等仍处于临床研究阶段的必贝特,申报IPO前12个月却获得30名新增股东,入股价格差异明显。

上市前夕频繁增资扩股、转让股权价差明显

连年亏损的必贝特在寻求上市前一年内突击引入30名新增股东,这一方面使得公司通过股东间频繁的股权转让与增资扩股估值暴涨,另一方面公司在引入这30名新增股东时,股东间的转让价格差异明显,或存利益输送之嫌。

资料来源:新浪财经上市公司研究院根据招股书整理

资料来源:新浪财经上市公司研究院根据招股书整理

从增资及转让记录上看,必贝特2021年7月、8月引入的13位股东入股价格持平,均为30.1103元/注册资本。但2021年11月起,公司股权转让的价格存明显差异。除代持还原的三位股东外,中洲铁城、乾合雅法、东方汇昇、中广源商、德润泽富和富汇海隆接受股权转让的价格低于同期接受股权转让的其他股东,但远高于2021年5月公司股权转让的入股价格4.4元/注册资本。

其中中洲铁城、乾合雅法、东方汇昇、中广源商在向必贝特增资的同时,与公司实控人钱长庚的一致行动人熊燕签署了《股权转让协议之补充协议》,约定了股权回购等受让方享有的特殊权利。但由于科创板股票发行政策要求发行人不得作为对赌协议当事人,2021年12月,熊燕与上述各方再签署《股权转让相关协议之终止协议》,规定相关条款终止。但若必贝特撤回上市申请材料或公司上市申请被终止、被否决的,则自公司撤回上市申请材料之日或公司上市申请被终止之日、被否决之日起,上述回购相关条款恢复效力。

资料来源:招股书

资料来源:招股书

除上述低价入股的股东外,北海璞湛、瑞盈和康、高瑞贰号、必贝博源、中科卓特和资管三十号均以27.1元/注册资本的入股价格也与熊燕签署了相关条款。这意味着,上市前夕新增股权转让的股东,绝大多数是靠对赌条款维系的。而频繁、高价的股权转让也让必贝特的估值极速提升。

暴涨的估值对公司有用吗?答案是肯定的。不仅是让公司在数据上表现更好,对必贝特来说,由于没有产品获批上市,连年亏损并且没有收入的业绩不符合大部分上交所科创板上市的条件,由此,只能选择最后一条与估值大幅挂钩的上市标准。

招股书披露,必贝特选用的上市标准为,《上海证券交易所科创板股票发行上市审核规则》第二十二条第二款第(五)项规定:“预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件”。这也是唯一一条对营收和业绩没有限制的上市标准。

或是由于引入股东较多,股权较分散,必贝特并无控股股东,其实控人钱长庚持股比例也较低。截至招股书披露日,钱长庚直接持有公司15.28%的股份,并通过担任广州药擎执行事务合伙人间接控制公司8.59%的股份,同时,钱长庚与蔡雄、熊燕签订了《一致行动人协议》,蔡雄、熊燕同意按照钱长庚的意见行使相关提案权、提名权和表决权。钱长庚合计控制必贝特43.96%的股份。

若公司上市成功,本次发行完成后,实际控制人钱长庚的持股比例及控制的股份比例将进一步下降。此外,如果《一致行动人协议》到期后不再续签,或出现其他股东增持股份谋求公司控制权的情形,将会导致公司控制权不稳定。

尚无商业化产品 三年累亏2.57亿

招股书称,必贝特是一家以临床价值为导向、专注于创新药自主研发的生物医药企业。其核心产品BEBT-908、BEBT-209、BEBT-109分别处于II期、III期、II期临床试验阶段,均未商业化。

公司核心产品均为创新药,其中BEBT-908为PI3K/HDAC双靶点抑制剂,目标适应症包括复发或难治性弥漫大B细胞淋巴瘤、复发或难治性外周T细胞淋巴瘤、复发或难治性滤泡性淋巴瘤、晚期实体瘤(单药、联合氟维司群、联合PD-1单抗)等。

BEBT-209为CDK4高选择性CDK4/6抑制剂,目标适应症包括HR+/HER2-晚期乳腺癌(联合氟维司群)、CDK4/6抑制剂和内分泌治疗后疾病进展的HR+/HER2-晚期乳腺癌(联合 BEBT-908和依西美坦或氟维司群)和晚期三阴性乳腺癌(联合化疗)。BEBT-109为泛突变型EGFR抑制剂,目标适应症包括EGFR 20 外显子插入突变局部晚期或转移性非小细胞肺癌、第三代EGFR-TKI耐药的晚期非小细胞肺癌(联合BEBT-908)。

2019-2021年,必贝特暂无销售收入,净利润分别为-5893.75万元、-6126.00万元和-13690.22万元,亏损幅度不断扩大。招股书称,未来一段时间内,公司预期存在累计未弥补亏损并将持续亏损。

一方面公司核心产品仍处于研发阶段,预期未来将需要较大规模的持续研发投入。另一方面,即使通过临床研发,公司的核心产品作为创新药能否顺利获批、进入医保,均还是未知数。

根据《上海证券交易所科创板股票上市规则》第12.4.2条规定,自上市之日起第4个完整会计年度,经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于 1 亿元,或经审计的净资产(含被追溯重述)为负,则可能导致公司触发退市条件。

同时,《科创板上市公司持续监管办法(试行)》规定,公司触及终止上市标准的,股票直接终止上市,不再适用暂停上市、恢复上市、重新上市程序。

因此,必贝特在招股书中提示风险,公司无法保证未来几年内实现盈利,公司上市后亦可能面临退市风险。若公司核心产品上市进程受到延误,或获批上市后商业化进展不及预期,在大规模的研发投入下,公司可能触发退市条件。

2019-2021年,必贝特研发费用分别为4815.92万元、5911.75万元和11598.76万元,投入规模不断扩大,截至招股书披露日,公司主要产品管线针对不同靶点研制了多款产品,预计未来仍需较大规模的持续研发投入,用于在研项目的临床前研究、临床试验及新药上市申请等研发活动。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>