IPO半年报|五成以上被否企业财务真实性存疑 民生证券承销佣金率畸高

时间:2022-07-04 20:20 | 栏目:观察 | 点击:704次

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

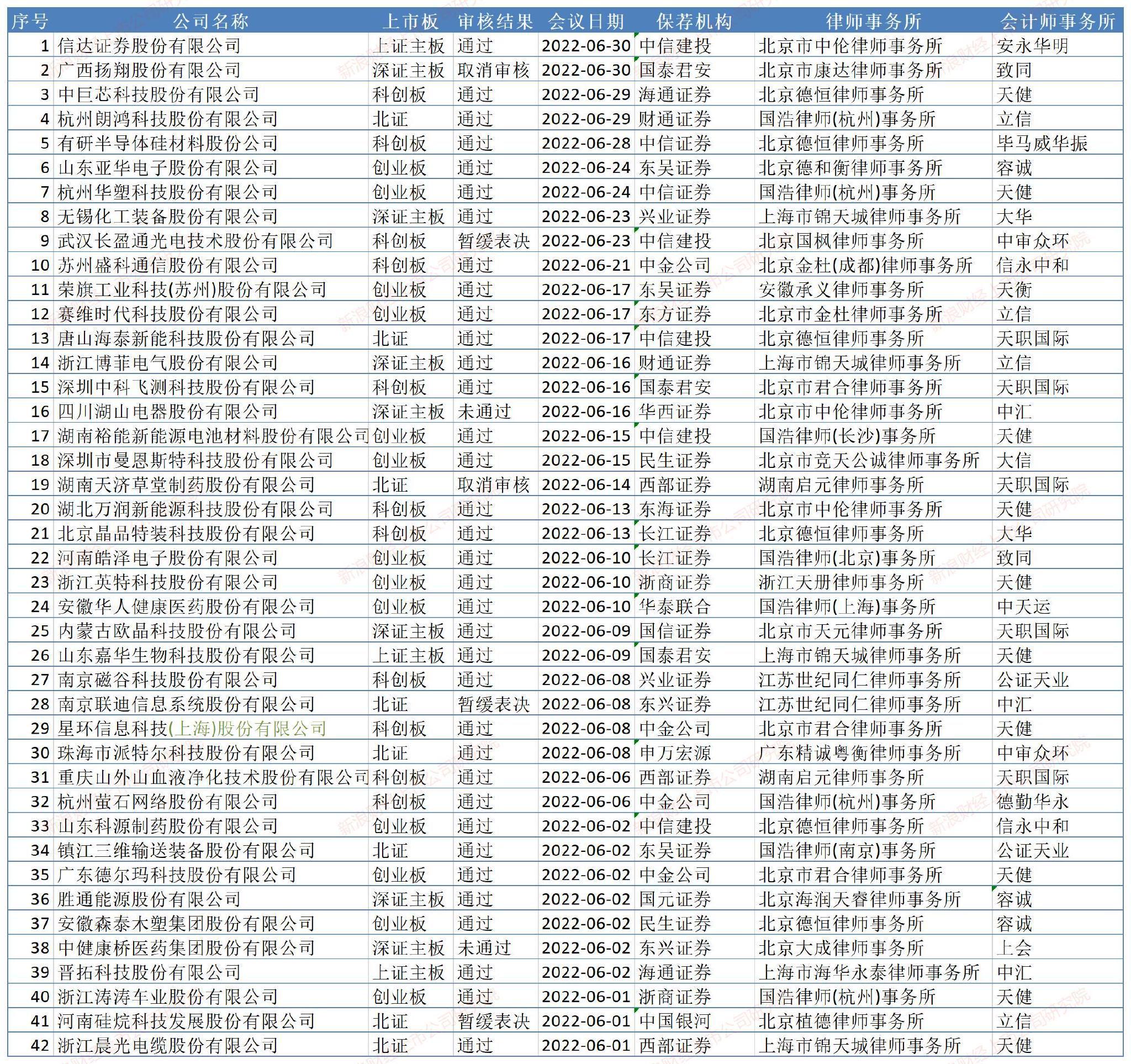

在刚刚过去的6月份,A股共有42家拟IPO企业上会,其中过会35家,过会率为83.33%,较5月份的 85.71%略有下降,也创年内新低。

Wind显示,今年1-6月份,A股共有260家拟IPO企业上会,过会228家, 整体过会率为87.69%, 较2021年上半年的89.75%略有下降。

发行及募资层面,6月份A股共有31家(按上市日统计,下同)新股发行上市,合计募集资金377.8亿元,发行上市数量及募资总额较5月份皆大幅增长。

今年上半年,A股共有171家公司成功IPO,同比下降33.98%;合计募集资金3119.37亿元,同比增长45.77%。今年上半年,A股IPO募资之所以能够逆势增长,一是因上半年中国移动、中国海油、晶科能源等“巨无霸”上市;二是因超募IPO企业数量占比接近六成。

Wind显示,今年上半年前五大券商IPO项目承销的市场份额约为69%,接近七成,而数十家中小券商颗粒无收,马太效应愈发明显。

①上会审核动态:科创板过会率最高且被否率为0

6月份,A股共有42家拟IPO企业上会,其中过会35家,过会率为83.33%,较5月份的 85.71%略有下降。

注:6月份IPO企业上会审核情况 来源:wind

注:6月份IPO企业上会审核情况 来源:wind

7家没有过会的企业中包括2家直接被否企业,2家取消审核企业、3家暂缓表决企业。

6月份,2家取消审核的拟IPO企业是广西扬翔股份有限公司(扬翔股份)、湖南天济草堂制药股份有限公司(天济草堂)。

扬翔股份的主营业务是生猪养殖和饲料生产,主要产品包括种猪、育肥猪、商品仔猪、猪精、饲料等。2018年-2020年、2021年上半年,扬翔股份的营业收入分别为65.17亿元、58.53亿元、131.12亿元和77.08亿元;归母净利润分别为0.9亿元、0.45亿元、39.35亿元和10.23亿元。不难发现,公司的净利润波动非常大,2019年公司盈利在特殊背景下暴增。

业内人士认为,在上市前夕撤回IPO申请通常可能是因为遇到了突发情况,如公司遭举报且举报内容令公司不符合发行条件、保荐机构遭重罚等。

扬翔股份“临阵脱逃”的原因暂不明确。市场对扬翔股份的质疑主要体现在巨额负债压顶却突击分红27亿元,报告期内处罚数量较多说明治理不规范,实控人向数百名经销商借款凸显财务内控薄弱等。

天济草堂在上会前取消审核是因为保荐机构西部证券临时撤销了保荐。值得一提的是,天济草堂在4月份就曾遭遇暂缓审议,主要原因是公司财务数据真实性存疑,销售费用占比较高存在商业贿赂等质疑。

6月份,3家暂缓表决的拟IPO企业分别是武汉长盈通光电技术股份有限公司(长盈通)、南京联迪信息系统股份有限公司(联迪信息)、河南硅烷科技发展股份有限公司(硅烷科技)。

长盈通遭暂缓审议的主要原因是独立性不足,对长飞光纤存在较大依赖。公司主营业务是光纤陀螺核心器件光纤环及其综合解决方案研发、生产、销售和服务,核心产品为光纤陀螺用光纤环及其主要材料保偏光纤。报告期内,长盈通对长飞光纤的采购金额分别为3902.16 万元、3131.69万元和3713.10万元,占采购总额的比例分别为63.72%、50.14%和47.67%。

深交所要求公司说明近三年是否存在使用长飞光纤的PCVD及相关专利技术用于生产光纤,是否取得长飞光纤的许可;说明在客户已经定型的保偏光纤型号中,是否存在发 行人私自替换长飞光纤保偏光纤产品的情形;是否存在聘用长飞光纤离职或退休未满5年的员工,对发行人的研发能力是否有重大影响;说明与长飞光纤是否存在重大法律纠纷,是否存在遭遇长飞光纤索赔的可能;是否存在主要客户或市场份额流失到长飞光纤的风险,是否存在与长飞光纤直接竞争的风险并进而影响公司的持续经营。

联迪信息遭暂缓审议主要因二股东马向阳的一笔借款,还有技术服务外部采购比例较高。

硅烷科技遭暂缓审议,一是关联交易的必要性与合理性存疑;二是业务独立性及内部控制有效性存疑;三是负债率高及经营性现金紧张;四是购买商品、接受劳务支付的现金大幅增加的合理性存疑。

今年1-6月份,A股共有260家拟IPO企业上会,过会228家, 整体过会率为87.69%, 较2021年上半年的89.75%略有下降。

分板块看,今年上半年,主板上会65家,过会50家,过会率76.92%;创业板上会91家,过会84家,过会率92.31%;科创板上会70家,过会68家,过会率97.14%。北交所上会34家,过会26家, 过会率76.47%。

来源:wind

来源:wind

值得关注的是,科创板两家未过会的企业都是暂缓表决。换言之,科创板2022年以来还没有企业被否。而北交所同样没有企业直接被否,但暂缓审议及取消审核的数量较科创板多不少。

从过会的情况分析,创业板过会数量最高,科创板的过会数量也超过了主板。在全面注册制即将来临之际,施行注册制的科创板和创业板,已经在过会数量上遥遥领先于主板。

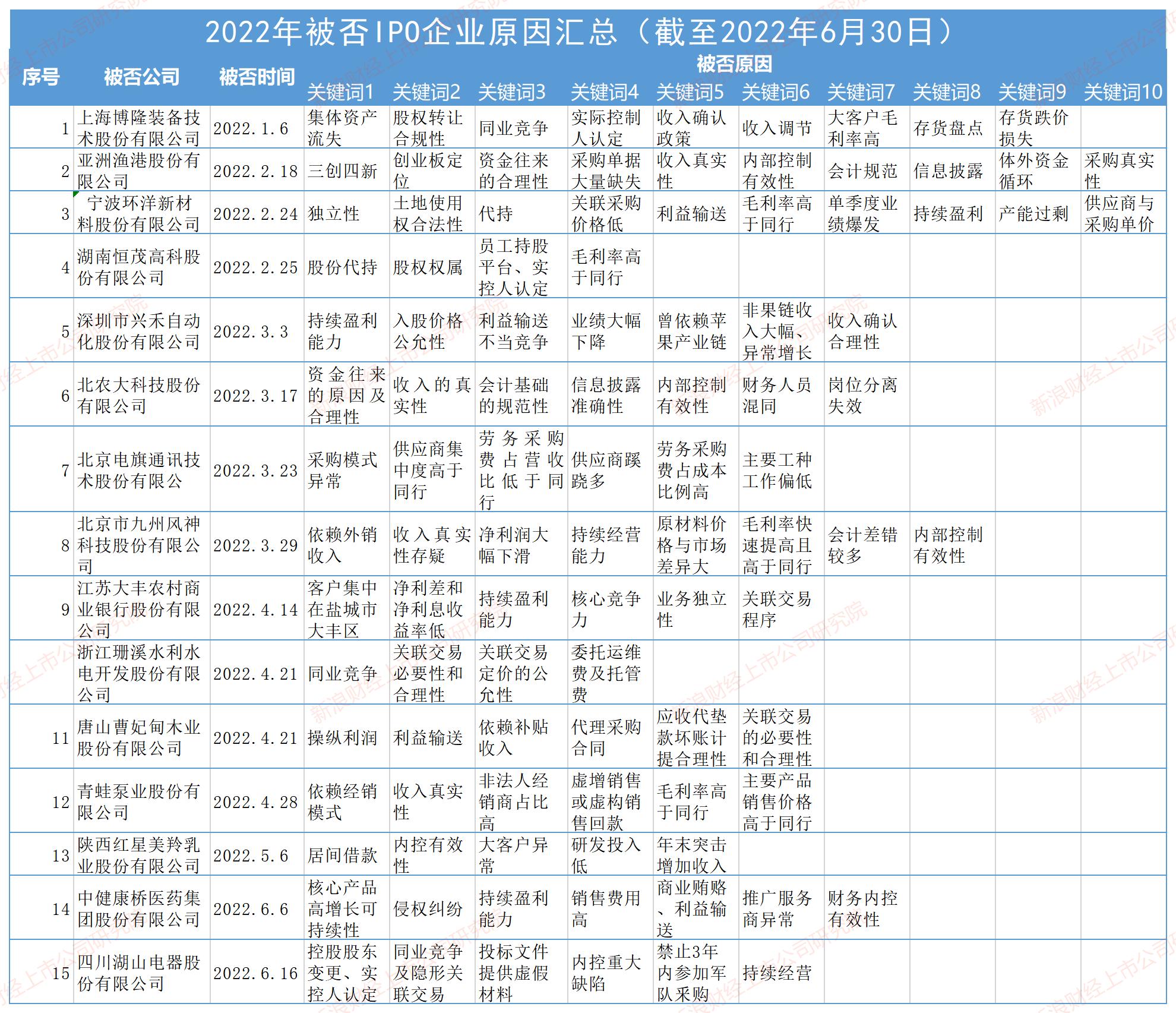

②被否原因分析:一半以上被否企业财务真实性存疑

6月份,两家被否的企业分别是中健康桥医药集团股份有限公司(中健康桥)、四川湖山电器股份有限公司(湖山股份)。

中健康桥被否,一是因为核心产品为仿制药铝镁匹林片(Ⅱ)对应的原研药销售范围较小、市场占有率较低,公司业绩高增长是否具有可持续性存疑。二是因为销售费用率畸高,发审委要求公司说明市场推广服务费占比较高的原因及合理性,是否涉及利益输送和商业贿赂;主要推广服务商变动较大的原因,部分推广服务商成立不久即与发行人合作的原因及合理性,是否与发行人存在关联关系;报告期内新增市场推广服务业务且客户仅为海思科的原因及合理性,后续减少合作的原因;对推广服务商及相关费用的内部控制是否健全有效,相关风险是否充分披露。

湖山股份被否,一是因为公司控股股东报告期内发生变更,监管部门质疑变更的理由及合理性,公司与原控股股东是否存在同业竞争或隐性关联交易。第二个被否的原因是湖山股份因存在“投标文件提供虚假材料“的情形,被禁止3年内参加军队采购活动。监管部门质疑公司内控是否存在重大缺陷以及未来经营的持续性。

今年上半年,A股共有15家企业直接被否,8家来自主板,7家来自创业板,科创板和北交所都没有直接被否企业。

注:根据证监会、交易所官网信息整理

注:根据证监会、交易所官网信息整理

15家被否企业分别是上海博隆装备技术股份有限公司、亚洲渔港股份有限公司、宁波环洋新材料股份有限公司、湖南恒茂高科股份有限公司、深圳市兴禾自动化股份有限公司、北农大科技股份有限公司、北京电旗通讯技术股份有限公司、北京市九州风神科技股份有限公司、江苏大丰农村商业银行股份有限公司、浙江珊溪水利水电开发股份有限公司、唐山曹妃甸木业股份有限公司、青蛙泵业股份有限公司、陕西红星美羚乳业股份有限公司、中健康桥、湖山股份。

注:根据证监会、交易所官网信息整理

注:根据证监会、交易所官网信息整理

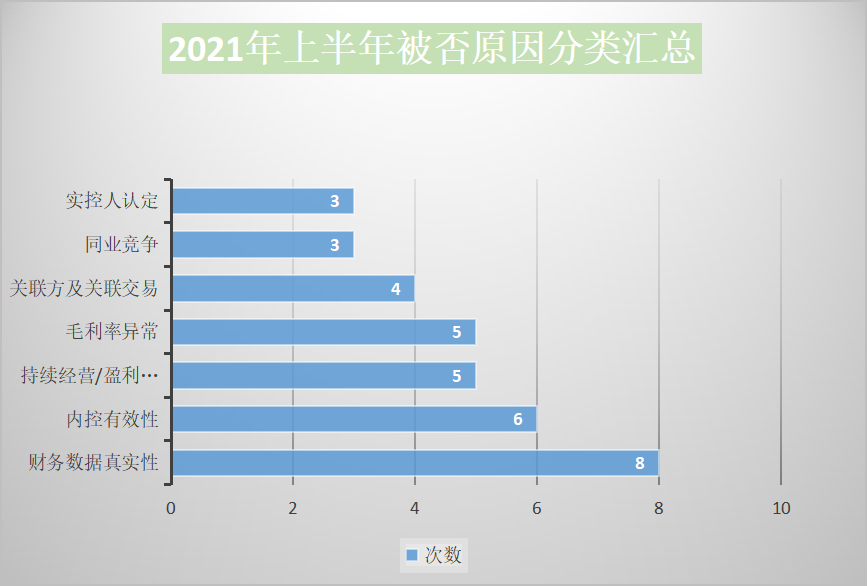

15家被否企业,有8家被直接问询到财务真实性(不含财务指标异常),占比53%;有6家被问询到内部控制的有效性,占比40%;5家被问询到持续经营或持续盈利能力,占比33.33%;5家公司被问询到毛利率异常,占比三分之一;4家被问询达关联交易,占比26.67%。

③IPO受理与终止情况: 6月最后一周新增248家排队企业

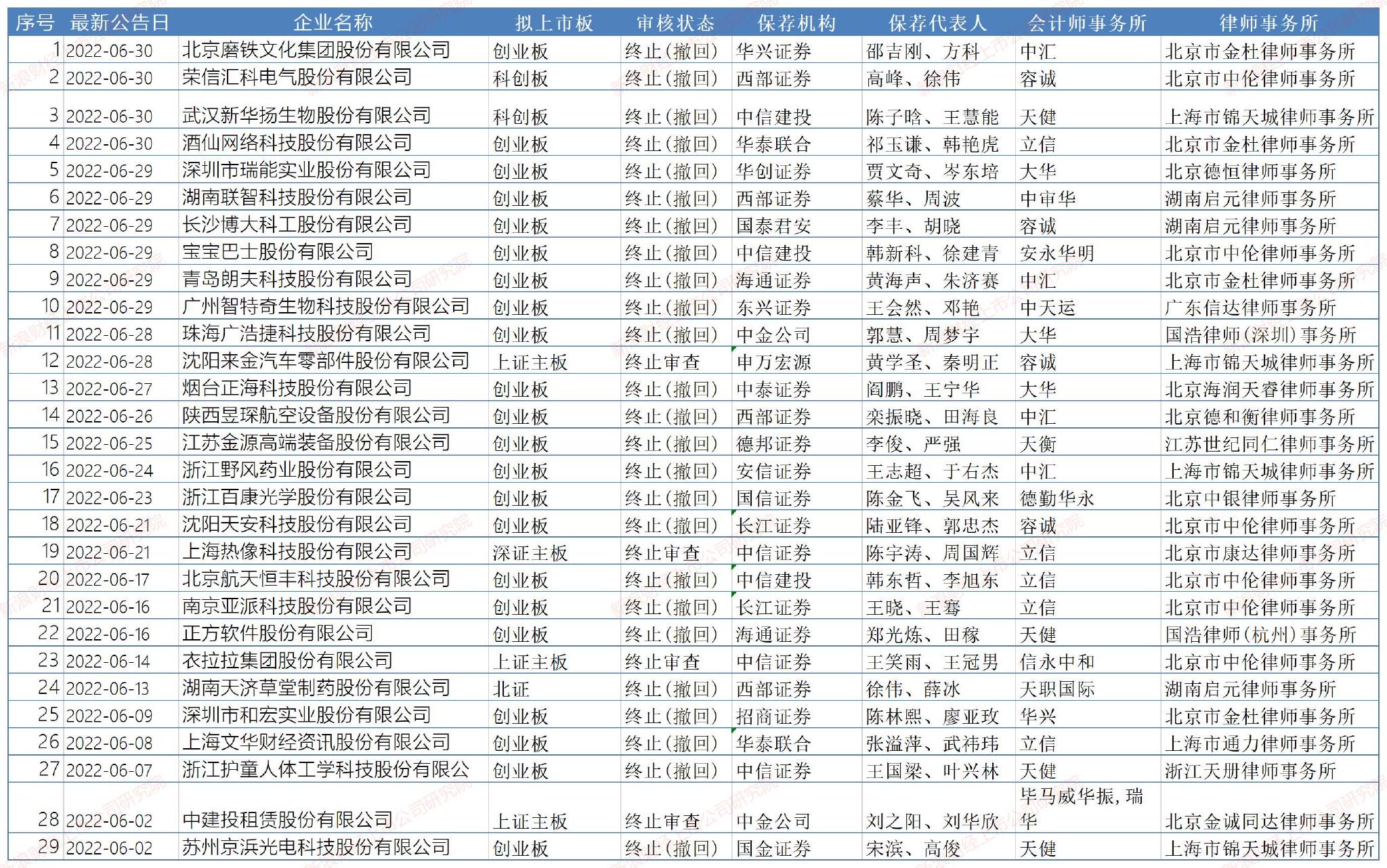

6月份,A股共有29家企业撤回IPO申请,1家终止注册,共30家公司终止IPO。

注:6月份撤回IPO申请企业情况 来源:wind

注:6月份撤回IPO申请企业情况 来源:wind

在29家主动撤回IPO申请的企业中,创业板企业最多,为22家,占比近八成。这可能因部分企业不符合创业板定位或财务资料难更新所致。

值得关注的是,主动撤回申请的企业集中在6月份的最后一周。而在6月份最后两周,递交IPO申请的企业数量更是猛增。

6月最后一周,主板、北交所、科创板、创业板新受理IPO企业数量分别为63家、59家、49家、77家,合计248家。整个6月份,A股IPO新受理数量高达443家,占总在审企业的40%以上,这或主要因7月后申报的企业要披露最新的财务数据所致。

④发行上市概况:科创板上市首日破发率接近5成

6月份,A股共有31家新股发行上市,合计募集资金377.8亿元,发行上市数量及募资总额较5月份皆大幅增长。

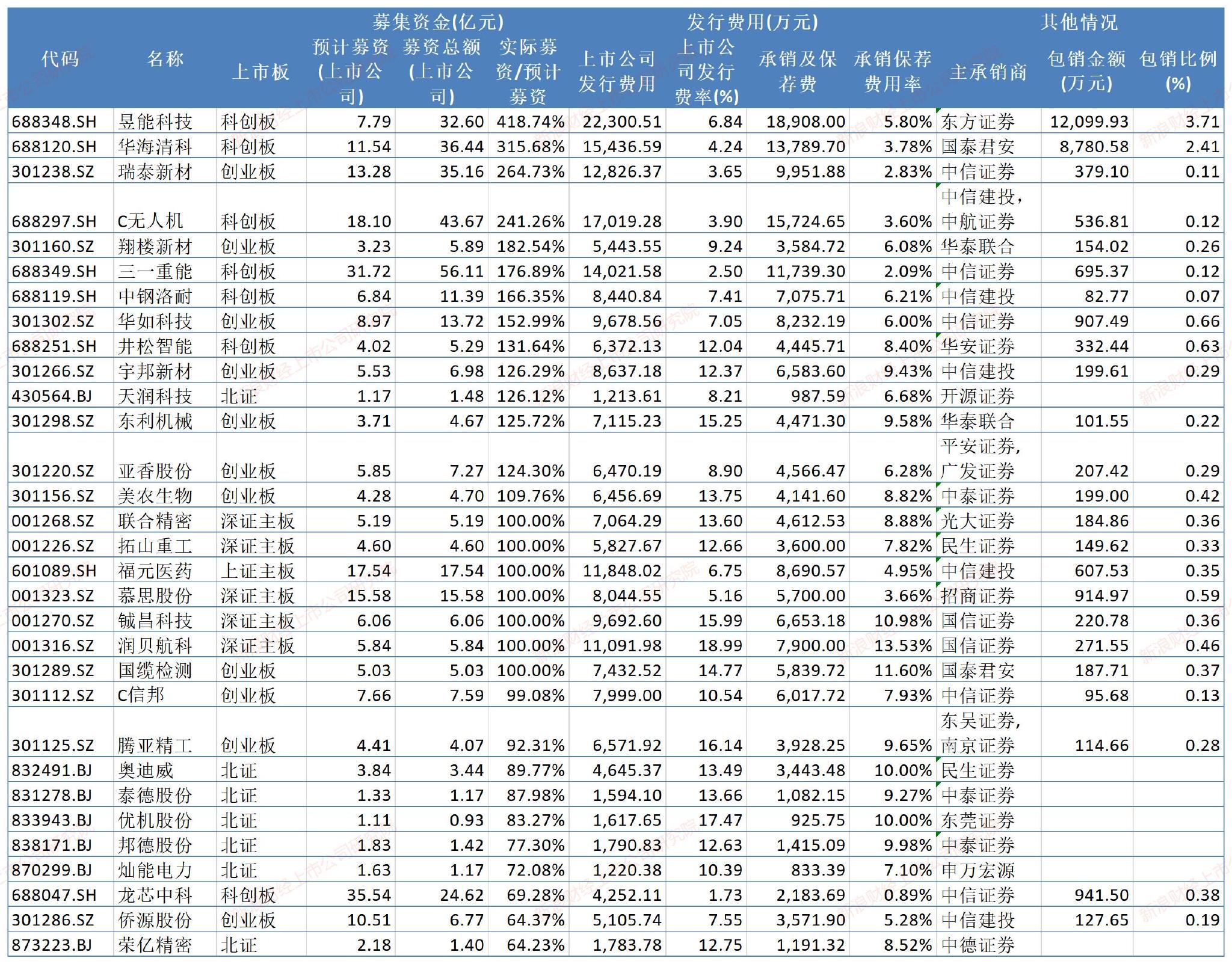

注:6月份新股发行资料 来源:wind

注:6月份新股发行资料 来源:wind

在31家新上市的企业中,实际募资额最高的是三一重能,募资56.11亿元;募资额最小的是优机股份,实际募资额仅0.93亿元。

31家新股中,超募即实际募资高于预计募资的有14家,募资不及预期的有10家,其中荣亿精密实际募资仅为预期的64.23%。

今年上半年,A股共有171家公司成功IPO,同比下降33.98%;合计募集资金3119.37亿元,同比增长45.77%。

据安永发布《中国内地和香港IPO市场》报告,今年上半年全球IPO数量和筹资额同比分别下降46%和58%,而A股IPO数量和筹资额全球第一 。

今年上半年,A股IPO募资之所以能够逆势增长,一是系今年中国移动、中国海油、晶科能源等“巨无霸”上市;二是因超募IPO企业数量占比接近六成。

在171家IPO的企业中,中国移动募资额最高,为519.81亿元;中国海油、晶科能源募资额紧随其后,实际募资额分别为322.92亿元、100亿元。募资额最小的就是上文提到的优机股份。

在171家IPO企业中,有97家实现超募,占比56%。其中,莱特光电预计募资1.42亿元,实际募资8.87亿元,超募比例为787%,排名最高。

与此同时,上半年还有34家企业募资不及预期。其中,益客食品、云从科技-UW、思特威-W、海创药业-U实际募资不及预期的50%。

与大部分企业实现超募形成对照的是,上半年破发的企业比例也比较高。169只(不涉及转板上市的两家公司)新股中,上市首日破发的就有41只,占比24.26%,接近四分之一。其中,科创板上市首日破发的企业占比为48%,接近五成。

⑤券商承销情况:兴业证券承销总额大幅下降73%

在6月份新上市的31家公司中,保荐承销佣金率最高的是润贝航科(国信证券保荐承销),费用率高达13.53%。润贝航科实际募资总额为5.84亿元,保荐承销费用就高达0.79亿元。

而国信证券6月份承销的另一家IPO项目——铖昌科技的保荐承销费用率也超过了10%。铖昌科技实际募资6.06亿元,保荐承销费用为0.67亿元,费用率为10.98%。可见,国信证券的保荐承销费用率较高。

Wind显示,今年上半年,国信证券共完成3单IPO项目,承销总金额为21.51亿元,同比下降了66.1%。3单IPO项目的平均承销保荐佣金率为9.39%,在同行中位居前列。

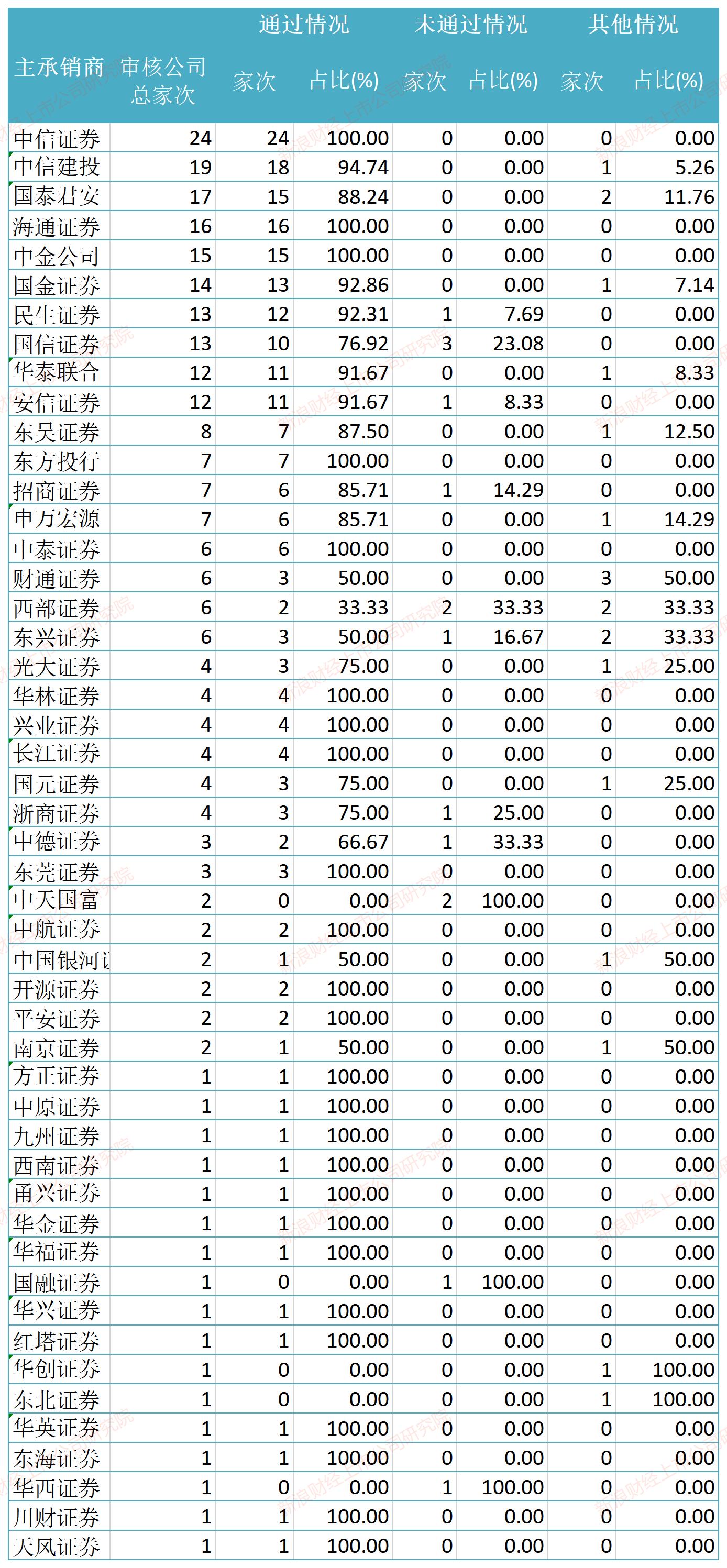

今年1-6月份,A股共有171家公司成功IPO,合计募集资金3119.37亿元。其中,中信证券作为主承销商的有26家,承销金额879.51亿元,市占率为28.2%,高居榜首。

注:今年上半年券商承销情况 来源:wind

注:今年上半年券商承销情况 来源:wind

承销额排名2-6名的券商分别是中金公司、中信建投、海通证券、国泰君安、华泰联合,承销额分别为443.49亿元、399.39亿元、231.73亿元、209.59亿元、147.09亿元,市占率分别为14.22%、12.8%、7.43%、6.72%、4.72%。CR5的市占率合计69%,接近七成。

承销佣金率方面,国开证券今年上半年IPO项目的承销保荐佣金率最低,仅为0.42%。费用率最高的为甬兴证券,保荐承销佣金率高达14.65%。但国开证券、甬兴证券只有1单(联合)承销项目,参考意义不大。

有参考价值的是中信证券、中金公司,承销保荐佣金率皆低于3%,分别为2.22%、2.9%,比较有性价比。

不具备性价比的是民生证券,因为其保荐承销项目数量高达10个,但平均承销保荐佣金率却高达8.4%。

今年上半年,IPO承销项目超过10家的券商有7家,分别是中信证券、中金公司、中信建投证券、海通证券、国泰君安、华泰联合、民生证券,平均承销保荐佣金率分别为2.22%、2.90%、4.42%、6.21%、6.51%、5.67%、8.40%。由此可见,民生证券的承销佣金率较高。

Wind显示,IPO承销额急剧下滑的券商有东方投行、兴业证券、国信证券、中泰证券,2021H1承销额分别为42.72亿元、17.75亿元、15.25亿元、16.53亿元,较2020H1同比下降62.82%、73.83%、66.1%、63.69%。

⑥保荐成功率排名:5家券商过会率为0 中汇会所成功率偏低

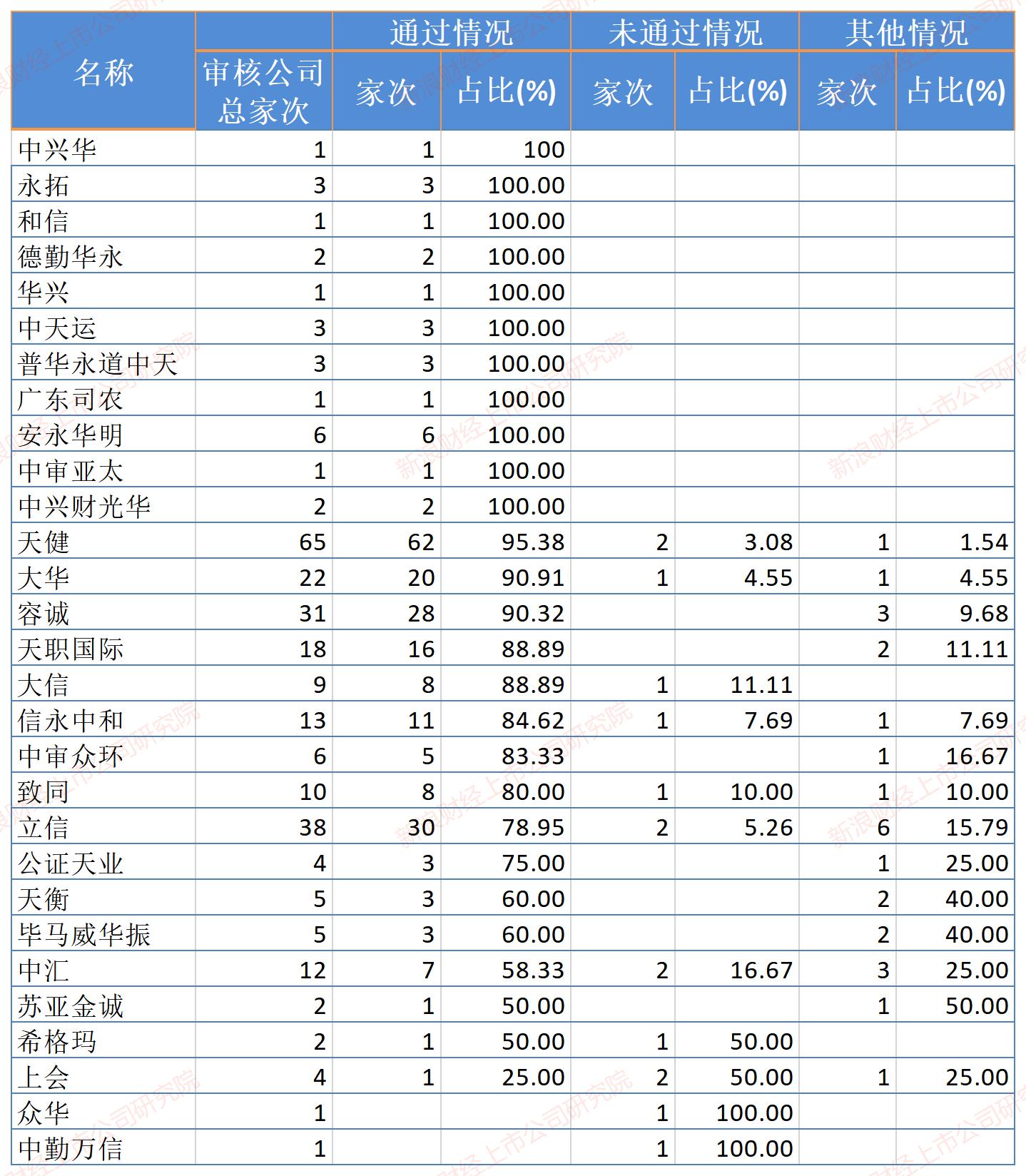

今年上半年,A股共有260家拟IPO企业上会,过会228家。其中,上会数量及过会数量最多的皆是中信证券,上会24家(含联合保荐,下同),过会24家,过会率高到100%。

注:上半年保荐成功率排名 来源:wind

注:上半年保荐成功率排名 来源:wind

过会率同为100%的企业还有海通证券(16过16)、中金公司(15过15)、东方投行(7过7)等24家券商。

上半年,也有5家券商过会率为0,分别是中天国富、国融证券、华创证券、东北证券、华西证券。其中,中天国富、国融证券和华西证券的被否率为100%,华创证券和东北证券保荐的项目未过会,是因为遭遇了取消审核和暂缓审议。

在上会数量超过10家的券商中,国信证券的保荐成功率最低,为76.92%(13过10)。在上会数量超过5家的券商中,西部证券的保荐成功率最低,仅为33.33%(6过2)。

Wind显示,今年上半年,在260家上会企业中,有65家聘用的会计师事务所是天健会计师事务所,过会62家,成功率95.38%。

注:会计师事务所过会率排名 来源:wind

注:会计师事务所过会率排名 来源:wind

会所“保荐”成功率为100%的有11家,具有参考意义的是安永华明会计师事务所,6过6。会所“保荐”成功率低的是众华会计师事务所、中勤万信会计师事务所,失败率为100%。

会所“保荐”失败率较高的代表还有中汇会计师事务所,今年上半年是12过7,成功率仅为58.33%。

2022年上半年,共有46家律师事务所为171家A股IPO企业提供法律服务。排名前五名的分别是:上海市锦天城律师事务所(17家)、北京市中伦律师事务所(16家)、北京国枫律师事务所(12家)、北京德恒律师事务所(11家)、北京市君合律师事务所(10家)。

如果将国浩上海、深圳、杭州等各地的业务量相加,则国浩律所今年上半年为成功IPO企业服务的数量高达20家,位居第一。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>