非典型小米系公司IPO:挑战规则屡屡得手 素士科技和创米数联是否还有底线?

时间:2022-07-19 20:03 | 栏目:观察 | 点击:628次

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近日,过会一年的趣睡科技终于获得了注册批文,这意味A股又将多一家小米生态链公司。

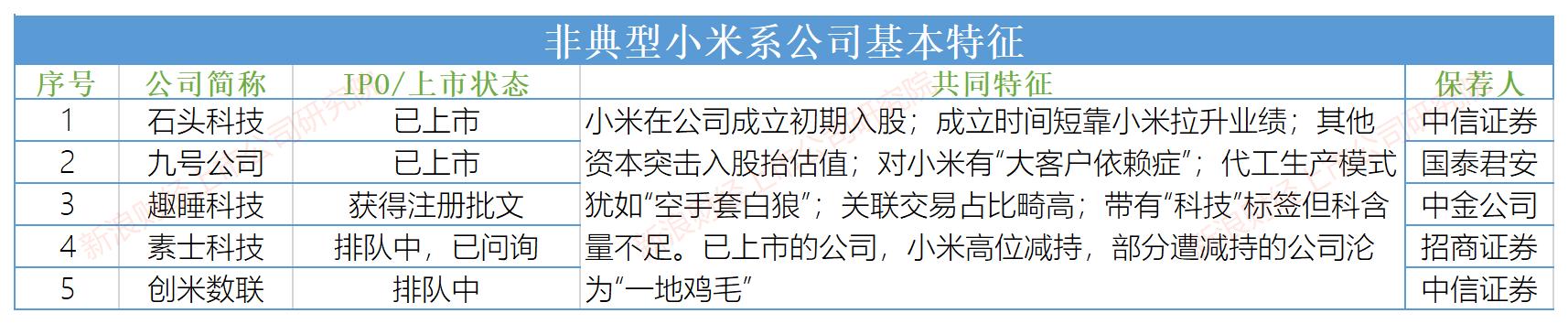

招股书显示,趣睡科技将自己定位成“小米集团的非典型生态链企业”。目前,在A股小米系公司中,素士科技、创米数联、石头科技、九号公司存在与趣睡科技相同的特征,我们可以统称这5家公司为“非典型小米系公司”。

注:根据招股书信息整理

注:根据招股书信息整理

五家非典型小米系公司的相同特征是:小米在公司成立初期入股;成立时间短靠小米拉升业绩;其他资本突击入股抬估值;对小米有“大客户依赖症”;代工生产模式犹如“空手套白狼”;关联交易占比畸高;带有“科技”标签但科含量不足,甚至难以称得上是真正的科技公司……对于已上市的公司,小米高位减持,部分遭减持的公司甚至是“一地鸡毛”。

从审核的角度分析,五家非典型小米系公司给A股IPO审核标准带来了较大冲击:在不具备行业共性的前提下,对大客户收入占比超过50%,关联交易占比超过50%的石头科技、九号公司皆顺利过会。目前,正在排队的素士科技、创米数联,业务独立性依旧很弱,还在进一步试探审核底线。

事实上,小米投资的大部分企业并不存在很严重的审核障碍。但就是上述五家公司,令投资者质疑小米是否存在借孵化企业之名,行”圈钱“之实。随着越来越多的非典型小米系公司递交IPO申请,有关部门是否有必要对这类公司的财务真实性(业绩暴增与同行不符)、是否存在重大利益输送等问题进行一次现场检查?

双重审核障碍缠身:大客户依赖与独立性不足

资料显示,非典型小米系公司面临着共同审核障碍:大客户依赖、关联交易占比畸高造成的业务独立性不足。

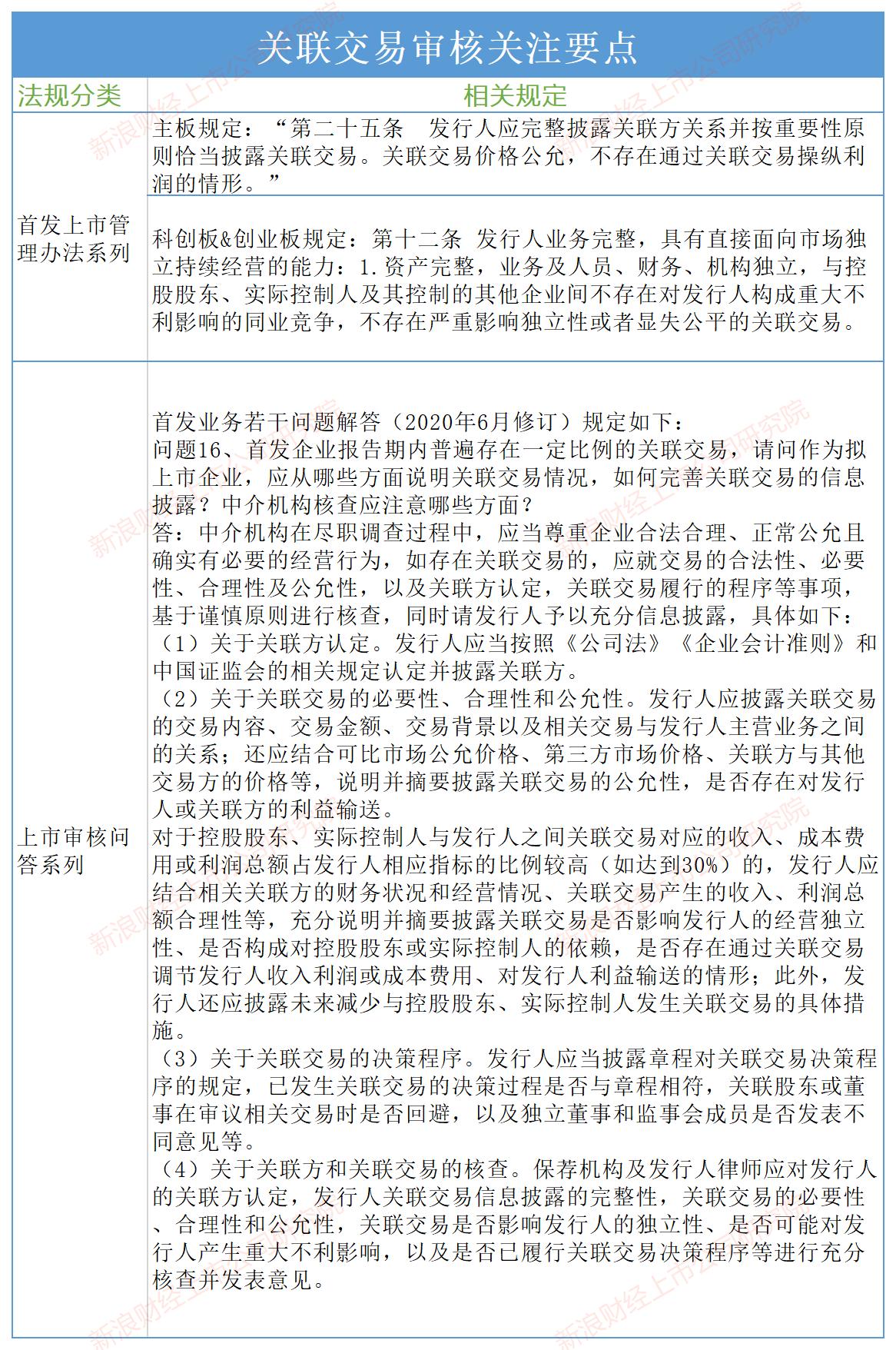

按照现有监管规则,对单一大客户的重大依赖并不必然构成实质性障碍,还要结合大客户依赖是否影响持续盈利能力、客户是否具备稳定性、业务是否具备持续性、大客户是否是关联方、交易是否合理性等因素判断。

《首发业务若干问题解答(2020年6月修订)》问题38规定:发行人来自单一大客户主营业务收入或毛利贡献占比超过 50% 以上的,表明发行人对该单一大客户存在重大依赖,但是否构成重大不利影响,应重点关注客户的稳定性和业务持续性,是否存在重大不确定性风险,在此基础上合理判断。对于非因行业特殊性、行业普遍性导致客户集中度偏高的,保荐机构应充分考虑该单一大客户是否为关联方或者存在重大不确定性客户,是否为异常新增客户;客户高度集中是否可能导致对其未来持续盈利能力存在重大不确定性的重大疑虑,进而影响是否符合发行条件的判断。

可见,单一大客户重大依赖是否构成重大不利影响,监管规则给出一个重要判断方向、四项考虑因素。一个判断方向是大客户依赖是否是行业共性,如果是行业共性,那不构成重大不利影响。如果不是行业共性,则要考虑四项因素:一是发行人客户集中的原因,与行业经营特点是否一致,是否存在下游行业较为分散而发行人自身客户较为集中的情况及其合理性。二是发行人客户在其行业中的地位、透明度与经营状况,是否存在重大不确定性风险。三是发行人与客户合作的历史、业务稳定性及可持续性,相关交易的定价原则及公允性。四是发行人与重大客户是否存在关联关系,发行人的业务获取方式是否影响独立性,发行人是否具备独立面向市场获取业务的能力。

《深圳证券交易所创业板股票首次公开发行上市审核问答》问题7及《上海证券交易所科创板股票发行上市审核问答》问题12皆规定:发行人存在客户集中度较高情形的,保荐人应重点关注该情形的合理性、客户的稳定性和业务的持续性,督促发行人做好信息披露和风险揭示。

综上,IPO期间的石头科技、九号公司、素士科技、创米数联都构成对小米的重大依赖,同时因为小米也是关联方,且大客户依赖并不是行业特性,加之小米生态链中有许多替代品,小米系在投资标的上市后大举减持,故四家公司与小米合作的稳定性都存在疑问。可以说,这些非典型小米系公司对单一客户存在重大依赖且很大可能构成重大不利影响。

关于关联交易,从目前法规的字面意思去理解,发行人如果不存在严重影响独立性或者显失公平的关联交易,关联交易价格公允,不存在通过关联交易操纵利润(或利益输送)的情形;且中介机构就交易的合法性、必要性、合理性及公允性,关联方认定,关联交易履行的程序等事项进行了审慎核查;发行人对上述事项进行充分信息披露,就不构成发行障碍。

注:根据证监会、交易所公开信息整理

注:根据证监会、交易所公开信息整理

对石头科技、九号公司、素士科技、创米数联四家公司而言,关联收入占总营收的比例超过50%以上,肯定是会影响公司业务的独立性。但是否是严重影响,需要综合判断。至于有无通过小米这位关联方操纵利润,需要现场检查或现场督查等严厉监管手段才可以断定。尤其是,如果素士科技和创米数联离开小米,持续盈利能力或将受到严重打击,因为两家公司大概率没有像石头科技一样“去小米化”的能力。

石头科技:小米系一路保驾护航快速IPO

在非典型小米系公司中,第一个成功上市的是石头科技,公司于2020年2月登陆科创板。

石头科技于2014年7月初成立,创立之初只有5名员工。2015年3月,小米集团控制的天津金米,以1314万元的价格获得了石头科技当时30%的股权份额。2016年3月后,小米集团控制的顺为资本,前后通过增资及股权转让的方式获得石头科技11.85%的股份,交易对价合计约为2100万元人民币。

上市前夕,小米集团通过天津金米及顺为资本合计持有石头科技24.7%的股份,妥妥地的第二大股东,但初始投资成本仅有3400万元人民币左右。

然而,小米并不仅仅是石头科技的财务投资人,更是石头科技营收从0到40亿元的“发动机:小米不仅是绝对大客户,还帮石头科技打通产业链,解决技术专利问题。

招股书显示,石头科技主营业务为智能清洁机器人等智能硬件的设计、研发、生产(以委托加工生产方式实现)和销售,主要产品为小米定制品牌“米家智能扫地机器人”、“米家手持无线吸尘器”,以及自有品牌“石头智能扫地机器人”和“小瓦智能扫地机器人”。

报告期内(2016年、2017年、2018年、2019年1-9月份),石头科技分别实现营收1.83亿元、11.19亿元、30.51亿元、21.25亿元,其中与小米集团的关联交易金额为1.83亿元、10.11亿元、15.29亿元和9.14亿元,占公司主营业务收入的比重分别为100%、90.36%、50.17%和43.01%。可以说,是小米直接拉动了石头科技的业绩暴增。

不仅下游依赖小米集团,上游选择哪家供应商也要看小米脸色。招股书显示,石头科技产品全部采用委托加工方式生产,无自建生产基地,主要委托加工厂商为欣旺达。在现有合作模式下,石头科技在更换产品关键零部件及组装供应商时,需提前告知小米。

上游依赖委外加工,下游依赖小米,那石头科技负责的设计和研发业务是否独立?答案也是否定的。截至报告期末(2019年9月30日),石头科技与小米共有59项境内专利,5项境外专利。

2016-2018年、2019年上半年,石头科技与小米共有专利相关的米家智能扫地机器人收入分别为1.8亿元、9.89亿元、14.39亿元、7.4亿元,占当期总营收的比例分别为98.58%、88.36%、47.21%、34.82%;石头科技与小米共有专利相关的米家智能扫地机器人的毛利分别为0.34亿元、1.85亿元、2.16亿元、1.03亿元,占当期毛利总额的比例分别为97.43%、76.54%、24.56%、14.9%。

若不是石头科技与小米集团的关联交易占比下降到50%以下,与小米共享专利收入占比快速下降,石头科技大概率不会通过监管部门审核。

资料显示,石头科技2019年11月20日通过了上交所的审核,12月6日提交注册,2020年1月14日获得注册批文,2020年2月成功登陆科创板。从过会到注册再到上市,石头科技的IPO之路较为顺畅。

值得关注的是,石头科技过会及上市时,科创板还没有《科创属性评价指引》等文件。如果按照现在的审核规则,石头科技核心技术的独立性恐难达到科创板的要求,只能改道其他板块或完成“去小米化”后再冲科创板。此外,如果没有科创标签,石头科技恐难以获得高估值及“逆天”市值。

上市后的石头科技,股票价格扶摇直上,从发行价271.12元/股一路飙升最高至1494.99元/股(不复权),接近1500元。2021年2月后,石头科技股票迎来解禁,小米系旗下的天津金米、顺为资本开启了巨额套现模式。

2021年3月16日至4月14日,顺为资本资本减持了50万股,占总股本的0.75%,减持价格区间为954.86元-1205元。2021年3月16日至6月10日,天津金米以1000.28元-1344.01元每股的价格减持133.3万股,占公司总股本的2%。

2022年2月25日,天津金米拟减持133.6万股,占公司总股本的比例合计不超过2%。2022年5月27日,顺为资本资拟减持公司股份合计不超过约400万股,占公司总股本的比例不超过6%。这一轮减持后,顺为资本持股比例将降至2.86%,天津金米持股比例将降至4.86%,都退出石头科技5%以上大股东之列。

粗略计算,2021年7月份之前,顺为资本已经套现了约5亿元,天津金米至少套现了13.3亿元。加上2022年的套现(按照现有股价估算),顺为资本预计将套现约14亿元,天津金米预计套现约4.5亿元。

2016年,小米系通过约3400万元左右的人民币获得了石头科技24.7%的股份,如今随随便便减持,就套现约四五十亿元,石头科技的IPO简直是各路资本的“印钞机”。

值得一提的是,石头科技在各路资本减持套现后,股价一泻千里。截至2022年7月18日收盘,公司股价为344.35元/股,较最高点1061.58元/股(前复权)已经下跌67.56%。部分在高位接盘的投资者,亏得是一塌糊涂。随着公司董高监也频频减持套现,炒作完“扫地茅”概念后的石头科技,在二级市场上越来越像是“一地鸡毛”。

九号公司: 多重审核障碍“举重若轻”

五家非典型小米系公司中,第二家上市的是九号公司。

九号公司于2020年10月登陆科创板,是国内首家注册地在境外的红筹申报企业,首家VIE企业,首家申请公开发行CDR存托凭证的企业,手机家具有AB股和员工期权的红筹上市公司,首家用机器人鸣锣上市的企业。

在光鲜的多项“第一”的背后,小米系“居功至伟”。

招股书显示,九号公司成立于2014年12月。2015年1月,小米公司就以低成本入股,九号公司向顺为资本发行500万股A-2轮优先股;向小米控制的People Better同行发行500万股A-2轮优先股,每股价格都是1.94美元/股。2015年2月,九号公司向People Better、顺为资本分别发行84.6万股A-2轮优先股,每股价格都是3.05美元/股。2015年3月,公司向People Better、顺为资本分别发行1,323,529股A-3轮优先股;每股价格都是3.4美元/股。

简单计算,小米系获得九号公司股权的初始投资成本约为3440万美元。

截至九号公司上市前夕,小米集团通过其控制的People Better持有公司10.91%的股权;顺为资本同样持有公司10.91%的股权,小米系合计持有九号公司21.82%的股权(对应10.91%的表决权)。

招股书显示,九号公司主营业务为各类智能短程移动设备的设计、研发、生产、销售及服务,主要产品包括智能电动平衡车、智能电动滑板车、智能服务机器人等。报告期内(2017-2019年)公司分别实现营业收入13.81亿元、42.48亿元、45.86亿元,分别实现归母净利润-6.27亿元、 -18.04亿元、 -4.55亿元。

2018年,九号公司营收暴增207%,重要原因是对小米集团的销售收入增加。报告期内,公司与小米集团发生的关联销售金额分别为10.19亿元、24.34亿元和24亿元,占当期营业收入比重分别为73.76%、57.31%和52.33%。

报告期内,九号公司对小米集团的销售收入占比都超过50%,构成对单一客户的重大依赖,但是否构成重大不利影响?根据《首发解释》问题38的规定,对于非因行业特殊性、行业普遍性导致客户集中度偏高的,保荐机构应充分考虑该单一大客户是否为关联方或者存在重大不确定性客户,是否为异常新增客户;客户高度集中是否可能导致对其未来持续盈利能力存在重大不确定性的重大疑虑,进而影响是否符合发行条件的判断。

九号公司对小米集团的依赖并不属于行业特性,小米集团还是公司关联方。且小米生态链中有可以替代九号公司的竞品,双方业务合作的稳定性、持续性仍存在疑问,因此客户高度集中可能会对九号公司未来的持续盈利能力产生不利影响。

关于关联交易,九号公司对小米集团超过50%的关联销售,显然会对公司业务的独立性造成影响,但是否构成严重影响以及是否存在利润操纵(或利益输送),需要经过现场审查等手段确认。

大客户依赖和关联交易占比畸高这些“拦路虎”,对于九号公司来说显得举重若轻,而监管问询的重点集中在VIE框架、红筹模式、CDR、AB股、员工期权等方面。

事实上,九号公司的科创属性也深遭投资者质疑。在最开始披露的招股书中,公司的中文名称是“九号机器人有限公司”。但在后来的招股书中,公司名称变为“九号有限公司”,去掉了机器人字样。公司主营产品也被调侃道,平衡车和滑板车贡献了绝大部分收入,可公司名称却带有机器人,十分具有误导性。

招股书显示,九号公司的核心技术主要靠收购。2015年3月,公司以6100万美元价格收购了知名平衡车厂商赛威格。收购赛格威之后,九号公司利用其在平衡车方面形成的技术优势及多年在全球积累的品牌效应,业绩迅速增长。并且,公司的大部分专利是在收购赛威格后形成的,而赛威格也自带多项核心技术。

2020年10月29日,九号公司上市,发行价为18.94元,后一路飙升至112.7元/股。

上市刚满一年,小米就开启了减持模式,People Better、顺为资本分别转让408.5万份、408.5万份存托凭,价格为57元/份。2021年11月8日至2022年6月5日,People Better累计减持17269872股股份,套现约9.65亿元。 2021年11月11日至2022年5月12日,顺为资本合计减持21140652股股份,合计套现11.8亿元。经过一次转让及两次减持,小米系已经套现约26.67亿元。

日前,People Better、顺为资本分别计划在半年内各自减持3%的九号公司股份,减持完毕后,小米系预计又将套现20亿元上下。从2亿元左右的初始投资成本,到一年时间套现四十亿元,小米系赚得盆满钵满。

遭减持后的九号公司股价持续下跌,7月18日的收盘价为47.42元/股,较最高点已经下降57.2%,接近60%。高价买入九号公司的投资者,已然被割了韭菜。

趣睡科技:神秘谣言助力IPO

近日刚刚通过注册的趣睡科技,IPO之路远没有石头科技、九号公司那么顺利。

2021年7月15日,趣睡科技就通过了创业板上市委的审核,但今年7月6日,证监会官网才公布了注册批复的公告,两者相隔近一年。

趣睡科技之所以在过会后难以获得证监会批文,可能是因为监管部门对非典型小米系公司开始警惕。如石头科技上市后,市场抛出“扫地茅”的概念,股价一时高涨,小米巨额套现。后来石头科技又抛出“去小米化”的战略,公司主营产品结构、客户结构发生了变化,股价也一路狂泻。监管部门对还没有上市的趣睡科技进行审慎审核,也是基于对投资者负责的态度。

但监管部门的审慎并不等于限制。

2022年3月29日早间,有关“监管层对当前在审涉及小米产业链的项目做了排查,涉小米产业链IPO政策受限”的消息在市场间流传。关于谣言的源头,目前无从得知,但一家知名自媒体曾发表有关“打击小米资本无序扩张”的文章,市场广为传播。

3月29日晚间,证监会发布官方回应,称关注到部分自媒体有关小米代表的产业链IPO政策有重大变化的文章。对此,证监会明确表示未对小米产业链相关企业出台IPO限制性政策,也未开展专项排查。“我会坚持市场化、法治化方向,依法依规开展发行上市审核注册工作,依法公平对待各类企业,确保政策预期稳定。”证监会称。

有意思的是,就在证监会辟谣的当日,小米集团也发布了一则公告:“近日,我们发现有自媒体针对我司生态链及相关投资业务发布了大量歪曲捏造、毫无根据的不实谣言。经查,该自媒体背后操作者凌建平长期对我司持续进行造谣抹黑,误导公众对我司的认知,损坏我司形象。在此之前,我司已对其提起诉讼,将于近期开庭审理。”

小米集团的这则公告非常“高明”:一是将谣言的“主谋”锁定为“凌某平”;二是与证监会几乎同步发布公告,客观上营造了自己与监管层是一条战线的表象。

有了监管部门的辟谣,以及小米神同步的公告,市场的认知又发生了重大改变,认为趣睡科技会和石头科技、九号公司一样成功IPO。一个月后的4月29日,趣睡科技的注册生效(7月6日对外公告)。

但还有疑点,凌某平并不是“监管层对当前在审涉及小米产业链的项目做了排查,涉小米产业链IPO政策受限”这则信息的直接发布者。

上述谣言流传后,因影响巨大,监管部门不得不表态。不过,对小米审核没有收紧并不意味着审核放松,监管部门同样因这则谣言进退两难。

而小米一是借机打击长期“造谣者”;二是客观上营造了与监管部门同进退的表象。

由于九号公司、石头科技都存在依赖小米的问题而成功上市,监管部门“没有限制性政策”的表态,在趣睡科技看来自己依赖小米也并不是大问题。

那么,这则对小米“因祸得福”的谣言,究竟谁是始作俑者?是否是置之死地而后生的趣睡科技,或其背后的金主老爷?

招股书显示,趣睡科技的主营业务是高品质易安装家具、家纺等家居产品的研发、设计、生产与销售,产品主要包括家具、家纺两大类别。

趣睡科技以小米渠道为主要销售渠道。2018-2020年、2021年上半年向小米集团销售商品或在其运营平台上实现的主营业务收入分别为3.86亿元、4.18亿元、3.27亿元和1.47亿元,占当期主营业务收入的比例分别为80.33%、75.69%、68.43%和65.37%。其中,向小米集团销售商品实现收入分别为1.91亿元、1.47亿元、1.03亿元和0.51亿元,占当期营业收入的比例分别为39.83%、26.69%、21.45%和22.56%。

目前,小米集团的关联方合计持有公司12.0055%的股权。

又是同样的配方,相同的味道。只不过,趣睡科技对小米的依赖侧重于渠道依赖,监管部门的关注重点在:公司对小米是否存在依赖,是否存在利益输送情况,主营业务是否具有稳定性和持续性。

2020年、2021年,趣睡科技的营收都出现了下滑。在趣睡科技上市后,小米是否会一如既往地巨额套现?消费者是否还会继续购买公司产品交“智商税”?公司业绩是否会继续下滑,二级市场是否会一地鸡毛?不久,答案便会揭晓。

素士科技:大客户依赖的合理性竟靠自家兄弟证明

近日,主营电动牙刷的素士科技更新了招股书。

素士科技存在的重大审核障碍,与“兄弟公司”基本相同:一是对小米销售收入占比超过50%,存在对单一大客户的重大依赖;二是小米是公司关联方,关联交易占比高影响素士科技的业务独立性。

招股书显示,素士科技的主营业务是个护小家电产品的研发、设计、生产(以代工生产模式实现)和销售,主要产品包括电动牙刷、电动剃须刀等。2019-2021年,素士科技分别实现营业收入10.25亿元、 13.71亿元、18.71亿元,公司对小米集团发生的关联销售金额分别为6.28亿元、8.31亿元和10.44亿元,占当期营业收入比重分别为61.31%、60.6%、55.81%,都超过了55%。“

根据《首发解释》问题38规定,素士科技对小米集团这位单一客户构成重大依赖。那是否构成重大不利影响?监管规则给出一个重要判断方向:是否属于行业特性。

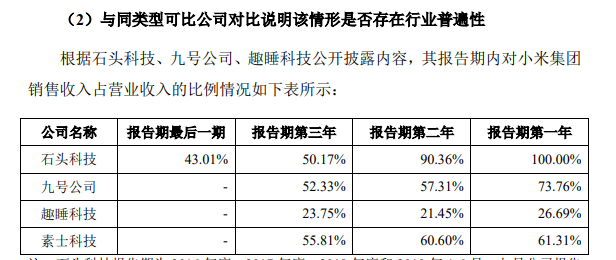

素士科技在回复深交所问询时称:经与同类型可比公司对比,发行人小米集团销售占比较高存在一定行业普遍性。

令人啼笑皆非的是,素士科技所称的行业普遍性是找来自家兄弟来帮忙。回复公告中,素士科技将九号公司、石头科技、趣睡科技作为同行可比公司,印证大客户依赖的合理性。

来源:素士科技招股书

来源:素士科技招股书

而上文提到,九号公司、石头科技、趣睡科技的大客户依赖症不属于行业共性,而素士科技找一些不具备行业共性的公司来印证自己具备行业特性,这样的逻辑和信披是否还有底线可言?

素士科技与小米集团的关联交易也存在不确定性,因为小米寻找替代品是轻而易举的。公开资料显示,小米生态链企业中天津须眉科技有限公司、无锡青禾小贝科技有限公司、杭州乐秀电子科技有限公司、追觅科技、小适电器等也生产销售个护小家电相关产品,与公司存在一定竞争关系。

如果素士科技成功上市,小米也像减持石头科技、九号公司那样减持素士科技,套现完毕后,小米减少甚至结束与素士科技的合作也是很有可能的,毕竟石头科技“去小米化”就发生在现在。

招股书显示,小米集团通过其控制的天津金米持有素士科技 8.57%的股权,小米相关方顺为资本科技持有公司10.9%股份。小米集团及关联方对素士科技的股份影响比例占19.47%,仅低于素士科技实控人孟凡迪33.81%持股比例。

创米数联:再次挑战审核底线

与其他四家非典型小米系公司不同的是,创米数联可谓小米“一手带大的”。

招股书显示,创米数联成立于2014年,小米集团控制的天津金星是第一大股东,持股比例为35%。之后,天津金星将所持公司股票陆续对外转让,一个接盘方就是公司现第一大非自然人股东,还有其他未披露的神秘接盘方。

招股书显示,创米数联现实控人邓华2018年才加入公司,而天津金星也陆续转让手中持股,公司原创始团队也纷纷离场。

截至目前天津金星对创米数联的持股比例由35%降至8.52%,邓华表决权比例升至目的前34.5%。在表决权一升一降的过程中,创米数联对小米集团的关联交易始终居高不下。令人疑惑的是,创米数联实际操盘者是谁?

如果创米数联的真正实控人就是2018年才入股的邓华,那居功至伟的天津金星为何将大股东位置让贤,放弃如此丰厚的原始股的资本利得?如果创米数联背后的操盘者是小米集团,那此次IPO又再次挑战监管审核底线。

招股书显示,创米数联的主营业务为智能家居产品的研发、设计、生产和销售,主要产品为智能摄像机、智能门铃、智慧门、智能猫眼、智能手表、扫地机器人等。2019-2021年,创米数联分别实现营业收入8.75亿元、11.24亿元、15.33亿元,对第一大客户小米通讯的收入分别为7.79亿元、8.51亿元和 9.16亿元,占当期总营收的比值分别为89.07%、75.7%及59.8%。

与上述四家公司一样,创米数联面临的还是大客户依赖和关联交易占比畸高的问题。大客户依赖,创米数联同样是不符合行业特性,且小米生态链有其他企业可以替代,客户是否具备稳定性、业务是否具备持续性存疑问。

与四家公司不同的是,天津金星是创米数联创始股东、原第一大股东,与创米数联存在着盘根错节的利益关系。

如果小米是创米数联的实际操盘者,此次IPO简直就是小米赤裸裸的圈钱游戏。因为小米既不用像控股股东那样锁定股票三年,也可以规避同业竞争的审核障碍。待创米数联上市后,小米或许又可以大手笔套现了。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>