金融街半年业绩真相:利润不够,卖楼来凑

时间:2022-07-19 12:12 | 栏目:观察 | 点击:659次

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

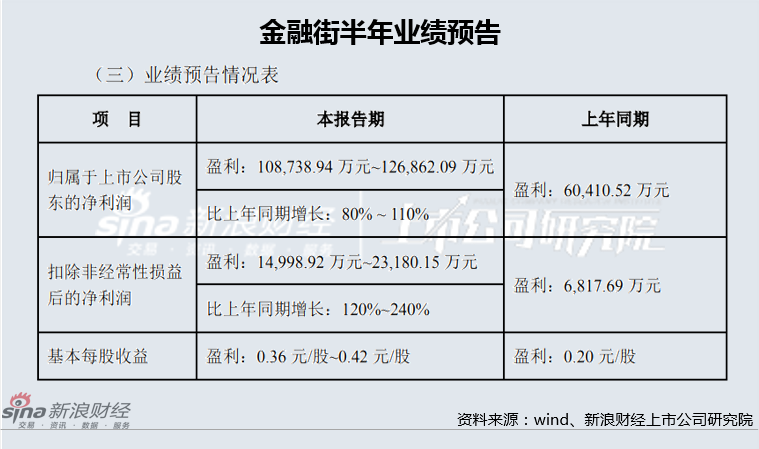

近日,金融街发布了上半年业绩预告,预计2022年1-6月实现的归母净利润为10.87亿元至12.69亿元,同比上年增80%至110%。其中,扣除非经常性损益后的净利润约为1.5亿元~2.3亿元,同比上年同期增长120%~240%。

在靓丽的同比数据背后,是金融街的扣非归母净利润自2020年以来一直低迷,甚至都未能突破5亿元的现实。极低的盈利能力,对于年结转营收两百多亿的国资房企来说,是较为尴尬的。而从公司近些年的拿地及土地储备来看,这种趋势无疑还将继续。

利润不够、卖楼来凑

据金融街的公告来看,其归母净利润较去年同期增加及明显超出扣非归母净利润的主要原因:

一是,公司开发销售业务稳步推进,开发销售业务经营收益较去年同期增加;

二是,公司将持有的北京金融街丽思卡尔顿酒店出售给北京金融街投资(集团)有限公司,其转让收益(非经常性损益)对归母净利润影响约7.8亿元;

三是,上海静安融悦中心项目部分办公楼、商业及配套车位公允价值变动损益(非经常性损益)对归母净利润影响约 1.2 亿元。

北京金融街投资(集团)有限公司,是金融街的控股股东,也就是说通过控股股东接盘丽思卡尔顿酒店的方式,金融街卖资产才录得7.8亿非经常利润。

此外,对于完工的自持物业,金融街对其采取了公允价值计价,即通过第三方的估值报告认为上海静安融悦中心项目的估值涨了至少1.2亿。

扣除由以上两项合计9亿元的非经常利润后,扣非净利润只有区区的1.5亿元~2.3亿元。因此,金融街在业绩预告中给出的第一个所谓结转平稳增长的原因,实际贡献的利润只是小头。

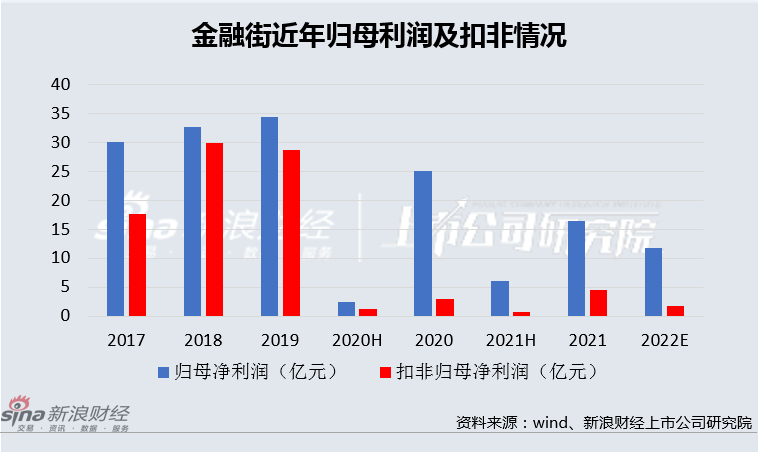

而扣非归母利润之所以大幅增长的原因,无外乎也是靠去年同期业绩“衬托”。梳理自2017年以来的数据,尽管营收整体保持在两百亿以上,但金融街的归母净利润从2020年开始就出现了明显的滑坡迹象,增收不增利现象明显,净利润率从16.08%减少至6.55%。

更加值得注意的是,在2017-2019三年间,金融街的归母净利润和扣非归母净利润差距并不大,非经常操作并不多。而到了2020、2021、2022年,两者差距较此前明显拉大,除了此次公告的变卖资产、公允价值财技的原因,2020年则是高达28.57亿元计入当期损益的对非金融企业收取的资金占用费这一非经常性损益,2021年则是包含了7.9亿元的处置资产收益以及自持物业公允价值变动收益8.2亿元。

如若我们直接用扣非归母净利润来计算公司的净利润,金融街在2020、2021、2022H1的净利润分别为1.6%、1.84%、或不高于2.3%。

盈利能力剧烈下滑 短期难改观

Wind数据显示,目前7家机构对于金融街全年的营收预计平均达到255亿元,上半年有望超过百亿元。而相应的扣非净利润仅有1.5亿元~2.3亿元,相关的主营业务的净利润率仅有不足2.3%。

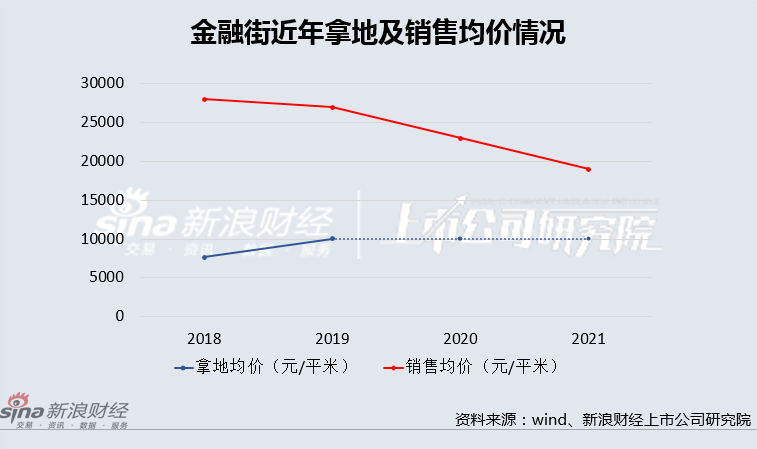

金融街近年来主营业务的盈利聊胜于无,这背后与其拿地成本较高有着本质关联。

截止2021年底,金融街总土储约1651万平米,虽然较2020年略有下降,但仍可覆盖未来3-5年销售需求。此外,在土储布局上,京津冀、长三角、大湾区分别占比37%、15%和29%,合计82%。从城市能级来看,一线、二线、三四线分别占比25%、63%和12%,其中一二线合计占比88%。看上去,金融街的土储区位分布还是比较保值的,但项目的盈利空间实际并不乐观。

2018年,金融街拿地均价为7699元/平米,销售均价为2.8万/平米;

2019年,拿地均价上升至10019元/平米,同期的销售均价反而下降为2.7万元/平米;

而2020年,金融街拿地力度已经明显收缩,不足50亿元,而销售均价则进一步下降为2.3万元/平米;

在2021年,金融街全年的拿地力度继续维持在2020年的极低水平,连续两年未能有效补充土储,土储成本依然只能参考2019年及之前年份。而全年的销售均价则进一步1.94万/平米。

因此,即使表面上看金融街聚焦在一二线,但项目销售均价却始终疲软,使得盈利能力每况愈下。实际上,房企的存货质量隐藏在旗下数以百计的项目子公司账上,其存货质量良莠不齐且披露并不充分,这也是不少房企业绩藏雷的关键之所在。

我们或可以从土地及销售差价的情况,略知金融街的存货质量并不优质。此外金融街连续两年计提了存货大幅跌价,2020年存货减值损失达9亿元,2021年依然有7.37亿元的减值,这或是其存货质量堪忧的另一佐证。

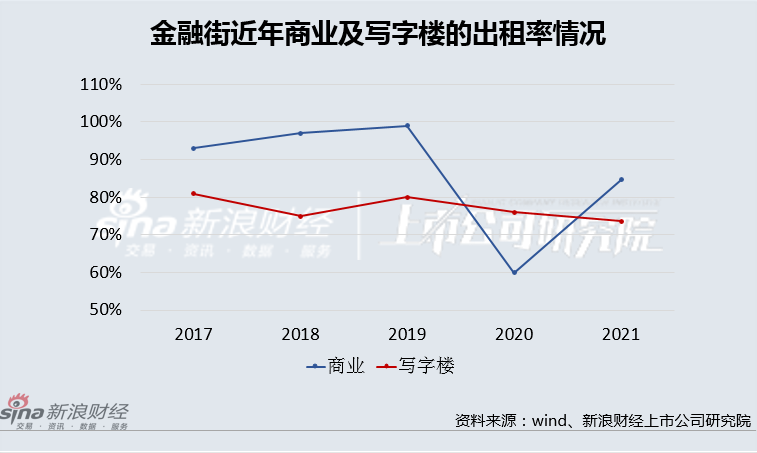

此外,金融街因为有着大量的自持物业,导致每年要支出高额的利息费用,成为公司盈利难的另一大掣肘。年报显示,2020、2021年金融街的利息支出分别达到48.4亿元、42.3亿元。

两年的利息支出均明显超出公司的税前利润(含非经常利润),让金融街每年垫付巨额融资成本的自持物业(投资性房地产)在2021年达387.41亿元,但项目的整体出租率并不乐观,数据显示,金融街的商业物业出租率在疫情前还有90%以上的出租率,但近两年依然未能恢复至疫情前,而写字楼出租率一直低迷甚至处在下降通道之中。

今年4月出售的丽思卡尔顿酒店,就因经营持续亏损,转由大股东接盘。此前金融街出售的物业还包括德胜国际中心、金融街万科丰科中心、金融街海伦中心等物业,多为经营不善导致。

实际上,自持物业确实成为了不少房企穿越周期的压舱石,诸如美国、日本、香港的房企,但庞大的自持物业不仅沉淀资金产生巨额财务费用,更为关键的是,一旦经营不善,或者大环境出现变化,自持物业也会产能尾大不掉的弊病。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>