建发致新上市前夕买业绩?债务压力大 中信证券力荐高风险资产冲刺创业板

时间:2022-09-19 17:10 | 栏目:观察 | 点击:564次

导语:建发致新在遭遇集采压力后,业绩受挫,上市前夕通过购买建发股份资产拼凑业绩。然而,随着两票制扩大,这种靠买来的“成长性”,其分销业务未来可能存在重大不确定性,未来可持续性存疑。此外,其资产负债率远超同行,财务风险极高,头部投行中信证券却仍为其冲刺创业板保驾护航。

出品:新浪财经上市公司研究院

作者:阿甘

近日,建发集团成员企业上海建发致新医疗科技集团股份有限公司(简称“建发致新”)计划在创业板上市。

根据招股书显示,建发致新主要从事医疗器械直销及分销业务,并为终端医院提供医用耗材集约化运营(SPD)服务。在医疗器械产业链中,公司主要承担医疗器械的流通职能,是串联生产厂商、经销商、终端医疗机构的枢纽,在产业链中起到承上启下的重要作用。

此次IPO,建发致新拟募资4.84亿元,分别投向信息化系统升级建设项目1.4亿元、医用耗材集约化运营服务项目1.04亿元、补充流动资金2.4亿元。从募资金结构看,建发股份一半以上用于补充流动性。这是否说明公司流动性很差,亟需上市融资补血呢?

过高资产负债结构冲刺上市

根据招股书显示,报告期内,建发致新的资产负债率分别为78.7%、82.43%及86.94%。可以看出,建发致新资产负债率节节攀升,2021年更是大幅上涨至86.94%。自2019年,其资产负债率绝对额上升近10个百分点。

我们进一步发现,建发致新的短债偿还压力不小。截止2021年期末,建发致新的短期债务超13亿元,而同期的货币资金仅为5.78亿元,短期债务偿还缺口较大。

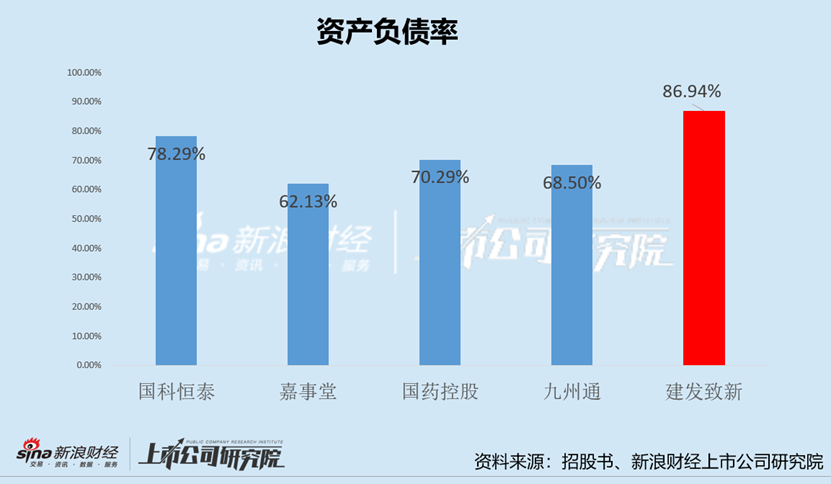

如此之高的资产负债率,是否属于行业特征?招股书显示,可对比同行国科恒泰、嘉事堂、国药控股及九州通,其2021年资产负债率分别为78.29%、62.13%、70.29%、68.50%。可比同行的资产负债率平均值为69.8%,显然建发致新同期资产负债率为86.9%,其显著高于同行。

至此让人产生疑问,过高的资产负债率水平属于高风险标的,是否会构成上市障碍呢?

在证监会发布的《首次公开发行股票并上市管理办法(2020年修订)》规则条例中,尽管对资产负债率水平没有给出具体要求,但是其明确要求“发行人资产质量良好,资产负债结构合理,盈利能力较强,现金流量正常”。而反观建发致新的资产负债率水平,显然不够合理。

另外,我们追索到2001年及2002年曾发布的《关于拟公开发行股票公司资产负债率等有关问题的通知》,其对于资产负债率超过70%的公司,需要上市主体充分、完整、准确地反映公司财务信息,披露公司是否存在重大的财务风险,发行前一年末资产负债率高于70%的,发行后资产负债率原则上不得高于70%。因此,在实务操作过程中,除特殊情况,大部分拟上市主体资产负债率水平则会控制在70%以下的水平。

上市前夕“买业绩”?成长性存疑

报告期内,建发致新主营业务收入分别为64.77亿元、69.71亿元、75.11亿元,同比增速分别为23.08%、17.35%。仅从营收规模增速看,其尽管增速略放缓,但是增速依然较高。

然而,我们进一步深入分析发现,建发致新存在上市前夕突击“买业绩”嫌疑。

2021年,建发致新收购建发股份子公司德尔医疗。收购德尔医疗后,建发致新的分销业务大幅提升,由2019年的6.64%的收入占比上升至2021年的24.7%,分销业务的收入由2019年的4.61亿元上涨至2021年的24.72亿元。

为何建发致新需要上市前夕拼凑业绩?一方面是公司部分业务遭遇集采政策压力;另一方面是创业板上市对成长性有一定要求。

以建发致新纳入全国集采的冠脉支架产品为例,报告期内,建发致新的冠脉支架产品销售数量分别为 29.42 万条、 32.99 万条和 47.41 万条,实现的营业收入分别为19.6亿元、19.16亿元及4.14亿元,实现毛利额分别为1.41亿元、9644.81万元和 3762.72万元。尽管公司冠脉支架产品销售数量上升趋势明显,但因产品单价降幅较高,销售数量上升无法弥补降价所带来的影响,导致公司冠脉支架产品的收入及盈利能力有所下降。

建发致新2021年如果不把德尔医疗业绩装进上市主体,其2021年业绩大概率可能是负增长。

需要指出的是,德尔医疗装进拟上市主体后还存在以下隐患,

第一,分销业务占比不断提高,随着“两票制”试点扩大,未来业绩可持续性值得推敲。

德尔医疗并进建发致新后,其分销业务显著提升至近25%。需要指出的是,2019 年7月,国务院办公厅发布《治理高值医用耗材改革方案》,鼓励各地结合实际通过“两票制”等方式减少高值医用耗材流通环节,推动购销行为公开透明。目前“两票制”在医用耗材领域尚处于鼓励和试点阶段。在“两票制”政策的趋势背景下,流通环节将被压缩,传统的多级分销模式将被取代,流通环节的规模化、规范化、集中化将成为趋势。如果公司的未来无法持续获取上游生产厂商及下游终端医疗机构的配送资源或资格,致使公司向医疗机构配送的渠道职能受限,则其业绩未来可持续增长存在很大的疑问。

来源:招股书

来源:招股书

第二,德尔股份装进建发致新后,公司治理等问题需要进一步清晰。

据悉,建发股份有向德尔股份进行资金输血等问题。对此,公司在招股书解释称,2020 年德尔医疗作为上市公司建发股份(600153.SH)子公司,由上市公司建发股份(600153.SH)统一归集银行授信额度后给子公司德尔医疗,德尔医疗未单独向银行申请授信贷款。 发行人收购德尔医疗后,德尔医疗取得银行授信尚需一定时间, 因此,由控股股东建发医疗暂时为德尔医疗提供借款。

此外,公司的研发投入极低,三年累计投入仅在1000万元左右的水平。相比超70亿元的营收规模,其研发投入几乎忽略不计。在这种研发投入下,建发致新本是否复合创业板三创四新等特征也存在一定疑问。

高风险资产中信证券“保架护航” 中信今年屡遭监管处罚

综上,从资产负债率水平看,其短期债务压力极大,资金流动性风险值得警惕;从成长性看,上市前夕买关联方资产拼凑业绩,这种临时“拼凑”的未来也存在可持续性风险,其成长性也存疑;此外,研发投入极低,业务模式本质更像是传统的流通企业,是否符合创业板定位也存在较大疑虑。

以上种种迹象或表明,建发致新冲刺创业板似乎包装嫌疑大。然而,作为此次上市的保荐机构为头部投行中信证券,却仍要为其保驾护航。如此高风险资产,中信证券究竟是否核查到位?是否对板块定位理解到位?

近期,深交所对创业板发行上市中履职尽责不到位的8家保荐机构的投行、质控、内核负责人以及保荐代表人实施谈话提醒,进一步督促保荐机构勤勉尽责,切实承担起核查把关职责。其主要涉及保荐机构核查把关不主动、不深入,审核中对发行人业务经营、会计处理等重要事项禁不住问询,未能提供合理解释,被开展现场督导或现场检查后打起“退堂鼓”等问题。

需要指出的是,今年中信证券因保荐未尽责屡“吃”监管罚单。

2022年6月21日,中国证监会浙江监管局对中信证券保荐的思创医惠(维权)科技股份有限公司(以下简称“思创医惠”)出具《关于对思创医惠科技股份有限公司及相关人员采取出具警示函措施的决定》。其主要涉及思创医惠披露的《2021年年度报告》与《2021年度业绩预告》差异较大,相关信息披露不准确;思创医惠披露的《关于前期会计差错更正及追溯调整的公告》,对2020年度收入进行了差错更正,导致公司定期报告相关信息披露不准确等问题。

2022年2月25日,深圳证券交易所对中信证券保荐的汤臣倍健股份有限公司(以下简称“汤臣倍健”)出具《关于对汤臣倍健股份有限公司及相关当事人给予通报批评处分的决定》。其主要涉及对汤臣倍健收购标的未充分、审慎评估并披露《电子商务法》实施的重大政策风险,未如实披露标的资产实际盈利与相关盈利预测存在重大差异的情况;商誉减值测试预测的部分指标缺乏合理依据,未充分披露商誉、无形资产减值测试相关信息且减值测试关于资产可收回金额的计量不规范。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!