涨价、慢充“薅”消费者羊毛,越来越亏的怪兽充电究竟是在为谁打工?

时间:2022-09-15 20:22 | 栏目:观察 | 点击:604次

出品:新浪财经上市公司研究院

作者:壹零

好借难还,再借更难。

由于共享充电宝对应了人们出行在外的某些场景的刚性需求,在共享经济的红利之风吹过后,相对更长久地留在了人们的日常生活中,为其刻下了一层消费烙印。然而,当这门生意获得了消费者认知、逐步站稳脚跟、甚至实现初步盈利之后,接连的涨价也随之而来。从最初的1-2元/小时,发展到现在动辄5-10元/小时,甚至在商圈、景点、交通枢纽等充电需求更大的场景中,十几元/小时的租价也并不少见。

共享充电宝租价越涨越离谱,可共享充电宝品牌商家却越亏越凄惨。有着“共享充电宝第一股”之称、曾经带给人们共享生意盈利曙光的怪兽充电在近一年来业绩颓态尽显,不仅收入规模大幅度缩减,在去年由盈转亏之后亏损程度也不断加大。

一边是对涨价叫苦不迭、有被“刺到”的共享充电宝消费者,一边是丝毫不见起色反而亏损越陷越深的共享充电宝品牌商家。泡沫一戳击破,难道共享充电宝这门生意里注定了尽是输家?步步走向亏损深渊的怪兽充电,想要翻盘是否几率渺茫?在其商业模式以及与消费者/代理商/线下商家的矛盾与利益纠葛中,我们或许能够对问题的答案窥探一二。

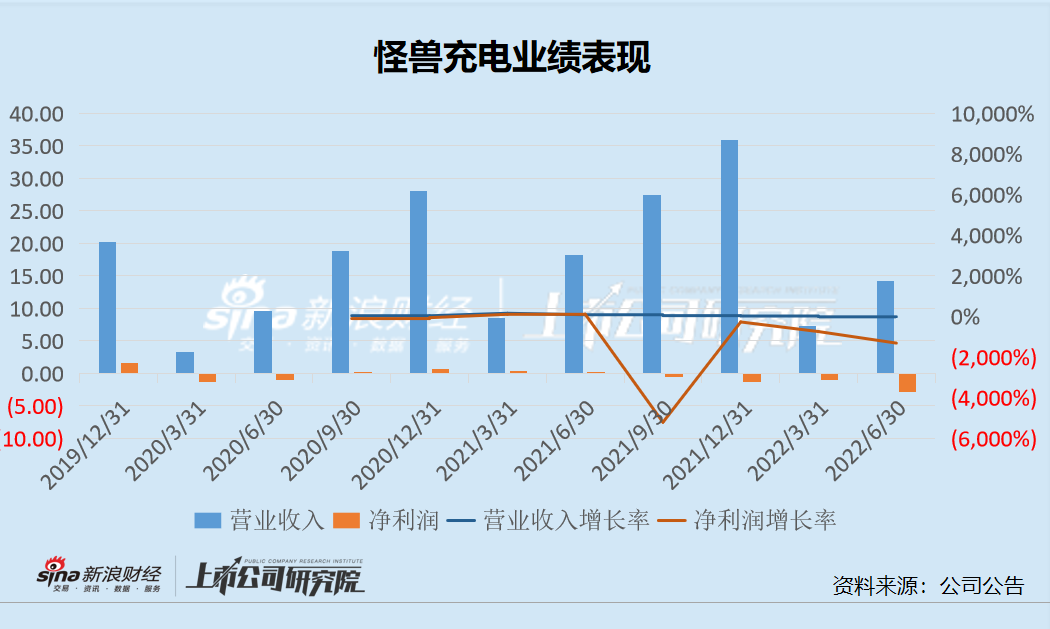

辛苦赚钱几十亿 一半发展代理商一半交了入场费

据图中数据显示,在2021年6月以前,怪兽充电还在能够勉强保持着营业收入的增长与实现微利的状态。但明显可以看出,营业收入的增长幅度在显著减少,从2021年3月底的162.46%下降到2021年12月底仅有的27.62%。而短暂盈利之后再次陷入亏损发生在2021年下半年,进而导致全年净亏损1.25亿元。

2022年上半年以来,怪兽充电不仅没能扭转业绩的衰退,反而是越陷越深。2022年一季度,怪兽充电首次出现营收规模的减少,同比下降12.97%,而亏损0.96亿元与去年同期相比下降738.65%。二季度以来,亏损再次加大,甚至仅上半年的亏损就超过了去年全年的两倍,为2.81亿元,与去年同期相比增长率为-1305.33%。

值得一提的是,怪兽充电本身的营业成本并不高,近年来毛利率几乎均能达到80%以上,从这一角度来理解这似乎本应是一项暴利的好生意。但与之相背离的是,怪兽充电的销售费用持续高企,甚至在近年来呈现出逐渐升高的趋势,进而吞噬掉所有的利润空间。

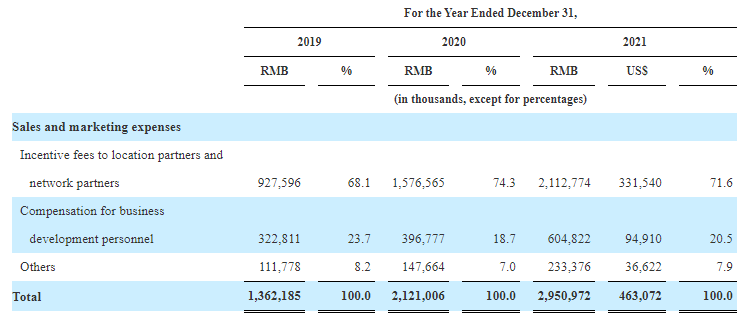

2019-2022年上半年,怪兽充电的销售费用分别为13.62亿元、21.21亿元、29.51亿元与13.25亿元。更为明显的是销售费用率,分别为67.36%、75.50%、82.31%与92.78%。也就是说,到了今年上半年,在收入减少的情况下,怪兽充电超过9成的收入依旧被拿来投放在销售与营销方面。

而这也正是怪兽充电的境遇尴尬之处。一年辛苦赚来几十亿,一半用于发展代理商,一半激励线下商家以便充电宝设备入场。在代理商方面,近年来共享充电宝品牌商家逐渐由直营模式向代理模式转型,以期减少现金流与前置成本,但为此付出的代价便是极低的分成比例,怪兽充电本身仅能分成10%-25%左右。而在线下商家方面,2019-2021年,怪兽充电支付给线下商家的入场费和佣金水涨船高,分别为9.28亿元、15.77亿元与21.13亿元,其中2021年的这部分费用占到销售费用的71.6%,占营业收入的59%。

资料来源:公司公告

资料来源:公司公告

曾经红极一时的共享生意缘何沦落至为线下商家和代理商“打工”的后果?从根本来看,很大一部分原因是因为共享充电宝本身不存在任何竞争壁垒,商品产出和入行的门槛都很低。对于代理商和线下商家而言,与不同的共享充电宝商家产生代理或者合作关系并无本质区别。哪一家能够支付的分成/佣金更多,哪一家能够给到更高的入场/买断费用,线下商家便会选择哪一家代理/合作,以至于最终演变为当下的无序价格纷争。

而这样的局面,对于怪兽充电而言,是一个无解的谜题。如果想要拥有更多POI(点位)从而打开更多收入入口,就必然要向代理商和线下商家开出比竞争对手更诱人的激励价格,而这对于本就入不敷出的怪兽充电而言又将是更大的成本压力,需要通过租价的涨价来进行找补,但消费者对于涨价买单的程度显然已达到极限。亏损的口子一旦破开,恶性循环的怪圈恐再难跳出。

“慢充”赚钱定义下的逐利短视行为

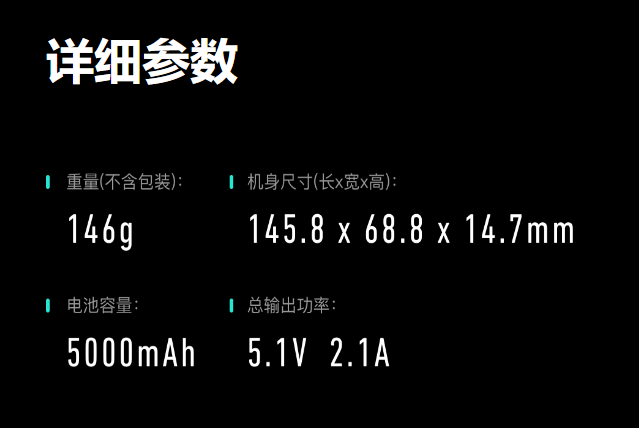

根据怪兽充电的官网显示,其共享充电宝的电池容量为5000mAh,总输入功率为5.1V,2.1A,即10W左右。

资料来源:公司官网

资料来源:公司官网

而与当前市面上主流的充电宝能做到更大容量、20W以上快充相比起来,共享充电宝算得上是最低配的存在。再加上当下各大手机厂商在续航性能、支持快充等方面相继开卷,都对共享充电宝的实际使用功能带来了降维打击。

而充电功率的性能直接影响到充电的快慢与时长,这也是共享充电宝品牌商家与消费者之间的一大矛盾所在。

共享充电宝商家显然愿意“慢充”。使充电性能属于较为低配的位置,能够使得消费者为了满足手机的充电需求而被动延长了使用时间,就能从按时间计价的充电宝上面“薅”到消费者的更多羊毛。

而消费者当然倾向于“快充”。一方面,消费者出行在外可能不会在充电宝借出的地方做更多的停留,再去其他地方寻找充电宝归还的地方也并不容易;另一方面,过长时间的充电无疑加大了消费者被价格“刺伤”的风险。但局限于充电宝本身的性能不佳,以及时常出现的“充不进去电”、“充的还没有用的快”等问题,消费者对于共享充电宝可能留下了并不太好的消费体验。

更关键的是,在共享充电宝本身的品质以及整个消费体验没有很大提升的情况下,租价却贸然成倍甚至近十几倍的上涨,自然就会引起消费者的更多不满。原来好借好还,现在再借更难。

由此来看,随着涨价的趋势以及不佳的消费体验,未来消费者在外出行对于共享充电宝的需求很可能减少。毕竟,与动辄十几元甚至几十元的单次共享充电刺客形成鲜明对比的是,自行购入一个充电宝的价格也不过几十元。

流量迁移谈何容易 白酒难解盈利焦虑

成本重压、盈利焦虑之下,2021年4月,怪兽充电推出了浓香型白酒品牌“开欢”,这样跨界的举动在彼时引起了不小的轰动。

一方面,白酒市场虽然是一个千亿级市场,但却并非人人都可分得一杯羹,从生产酿造到销售渠道再到厂商与品牌,处处存在不低的竞争壁垒,怪兽充电从0开始并不具备优势;另一方面,怪兽充电拥有的点位及渠道看似流量密码,但消费者对于共享充电宝的认知与代理商及线下商家无异,因为产品同质化严重,也就很难具备用户粘性与品牌意识,这样情形下的流量自然也就很难迁移。

一年半的时间过去,怪兽充电的白酒业务开拓并没有拿出亮眼的成绩。仅有线上销售渠道的“开欢”白酒,其淘宝旗舰店仅拥有24304的订阅数量,在上架的商品中销量最高的白酒品类月销仅为24。

而从整体收入的占比来看,2022年上半年,怪兽充电的充电宝租赁业务收入占比依然高达97.39%,是为其创造营收的主力军。而白酒与其他业务则仍归类为其他,占比仅为0.77%。

由此来看,想白手起家靠白酒缓解盈利焦虑,怪兽充电破局不利。

总而言之,共享充电宝曾经本身是一项切合了一定需求的商业模式,却逐渐演变成了一门愈来愈畸形的生意。在充电宝商家-代理商/线下商家-消费者的角逐中,花钱却被涨价刺痛的是消费者,收钱却蒙受亏损的是充电宝品牌商家,只有代理商和线下商家可以在其中坐收渔翁之利。逃不出点位之争、开拓不出更多盈利手段的怪兽充电,一步步走向亏损深渊,翻盘希望渺茫。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!