民航半年报 | 中国东航:上半年亏损创20年来新高 超短期融资券总金额超135亿

时间:2022-09-09 19:39 | 栏目:观察 | 点击:706次

出品:新浪财经上市公司研究院

作者:shu

航空业仍未走出至暗时刻。

据民航局数据显示,2022年上半年我国民航运输总周转量293.4亿吨公里,为2019 年同期的46.7%。旅客运输量1.18亿人次,同比下降52%,为2019年同期36.7%。全国每日航班量最低时只有2967班,仅为2019年同期的17.8%。货邮运输业务显露逐渐恢复之势,上半年我国货邮运输量为307.7万吨,虽同比下降17.9%,但已恢复至2019年的87.5%。今年6月,民航货邮运输总体规模已达到2019年同期的89.7%。

疫情反复、汇率波动和原油价格持续走高,犹如高悬在航空公司头顶的三把刺刀。一方面,旅客出行意愿减弱、航班数量锐减重挫收入。另一方面,居高不下的燃油成本和阴晴不定的汇兑损失侵蚀着利润空间,令本就重资产、高杠杆运营的航空公司雪上加霜。

纵使前路艰难,各大航司还在不断尝试开源节流、精细化运营,积极开展自救。新浪财经上市公司研究院将就经营业绩、运营能力、成本控制、现金流表现等方面对七家A股上市的航空公司的中期业绩进行系列解读。

客运、货运收入同比双降 疫情、事故重创国内旅客周转量

中国东航近期公布的2022年半年度报告显示,报告期内公司实现总营收193.54亿元,较2021年同期下降44.24%。归属上市股东的净亏损约为187.36亿元,是2021年全年净亏损额的1.53倍,创下20年来最高亏损总额。

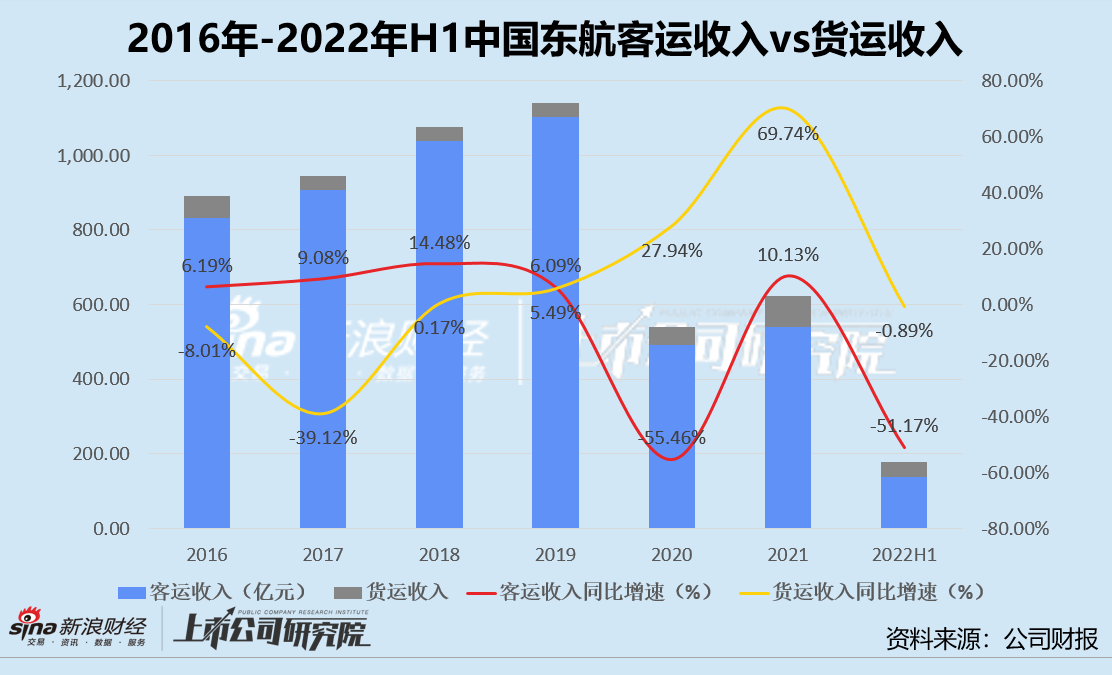

营收结构方面,上半年中国东航的客运收入约为138.99亿元,同比下降51.17%,货运收入约为39.10亿元,同比微降0.89%,是三大航司中唯一一家货运收入下降的企业。

历史数据显示,2020年新冠疫情爆发后,中国东航的货运收入虽然同比增长27.94%,但占总营收的比例增长并不显著,仅由平均3%增长至8.35%。2022年上半年货运收入的占比总营收才首次突破20%,同比增加近8个百分点。

报告期内客运收入同比减少51.17%,其中受3月中旬至5月底上海疫情封控、3·21事故等多重不利影响,主基地位于上海虹桥、浦东两大机场的中国东航国内航线旅客运输周转量同比下降56.17%,而国内航线旅客收入占客运收入88.41%,周转量锐减导致对应的细分收入减少54.67%。

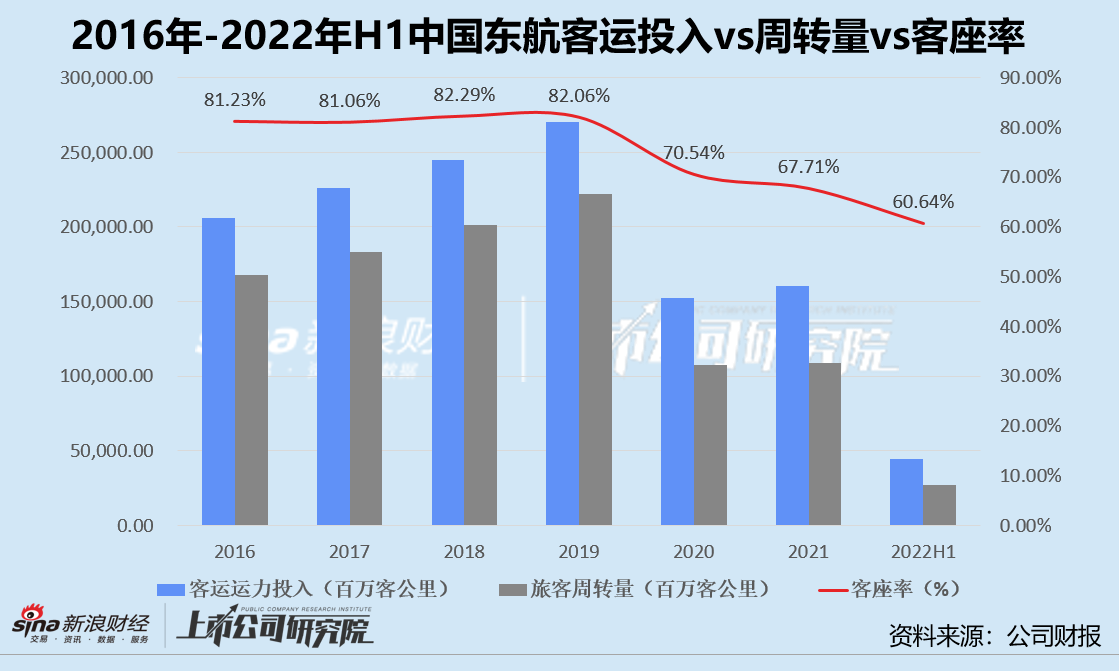

客座率是用于衡量航司旅客运输运力利用效率的重要指标,疫情前中国东航的平均客座率保持在81%左右,疫情爆发后逐年走低。2022年上半年,虽然公司结合疫情实况,调整同比减少48.17%的客运运力投入,但由于国内旅客运输周转量下降幅度更大,导致公司平均客座率仅为60.64%,较2021年同期下滑超10%。

载运率再创新高 平均货运收益增长41%

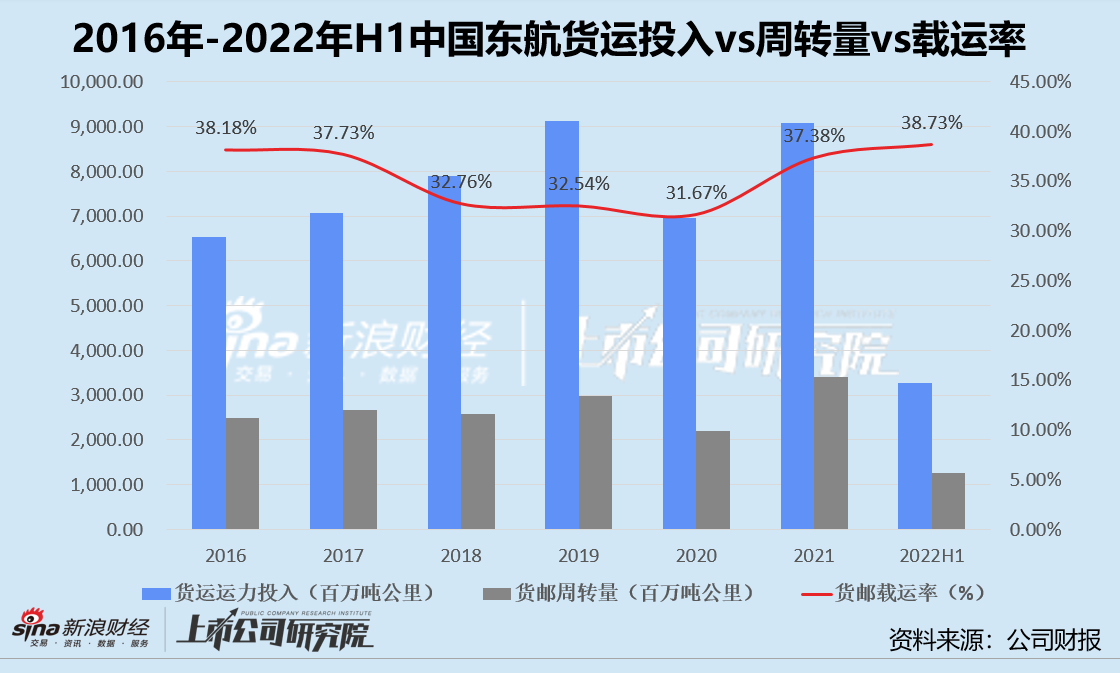

报告期内,中国东航货运收入同比下降0.89%。尽管疫情期间货运需求和单价双双上升,但公司的货邮运输周转量却全线减少。其中国内航线周转量下降39.93%,国际航线周转量下降26.82%,地区航线周转量下降亦小幅下降5.49%,货邮运输周转总量在三大航司中垫底。

不过,中国东航在货邮运输运力方面的投入也在同步减少,从而使得上半年的货邮载运率有所提高。与客座率相似,货邮载运率是航司实际货邮运输周转量和可用货运运力投入之间的比率,可以有效衡量货邮运输运力利用效率。公司的货邮载运率在疫情前后并未出现太大的落差,2021年该指标已基本恢复至2017年水平。2022年上半年中国东航的货邮载运率实现38.73%,同比3.56%,是自2016年以来最佳成绩。

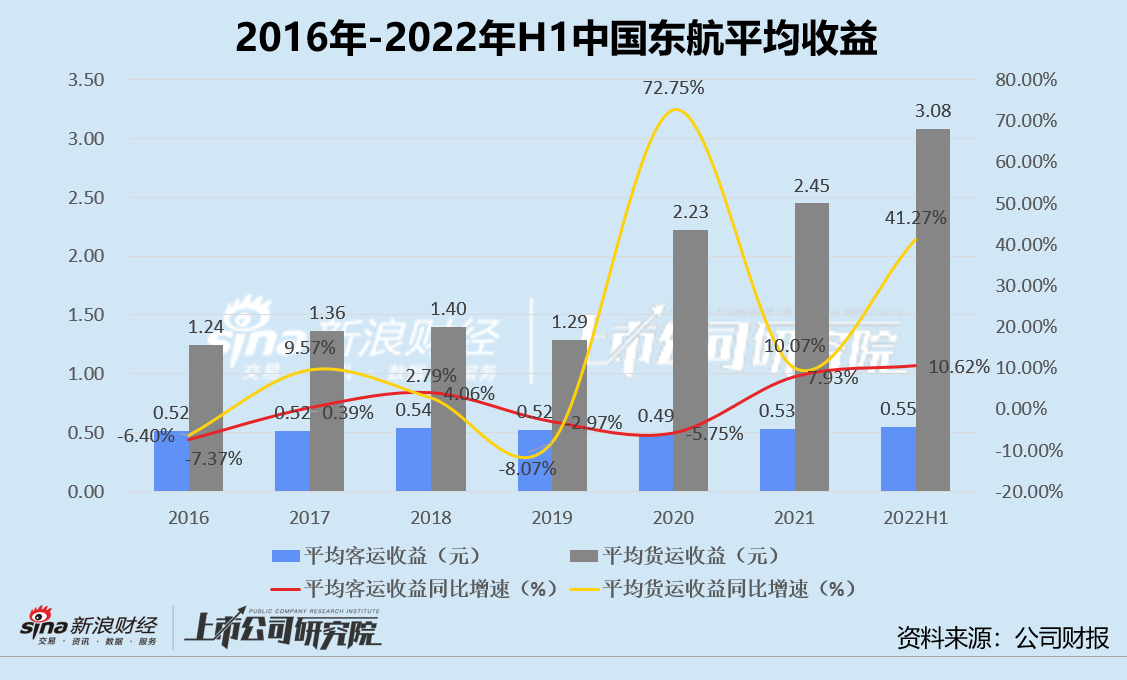

从平均收益来看,中国东航的平均货运收益表现不俗。报告期内,公司的每收费货运吨公里收益由2021年同期的2.18元增长至3.08元,变动幅度超41%,绝对数值和增幅仅次于中国国航,优于南方航空。平均客运收益大幅提升,2022年上半年每收费客公里收益约为0.55元,同比增长10.62%。

航油成本大幅减少 财务费用激增132.61%

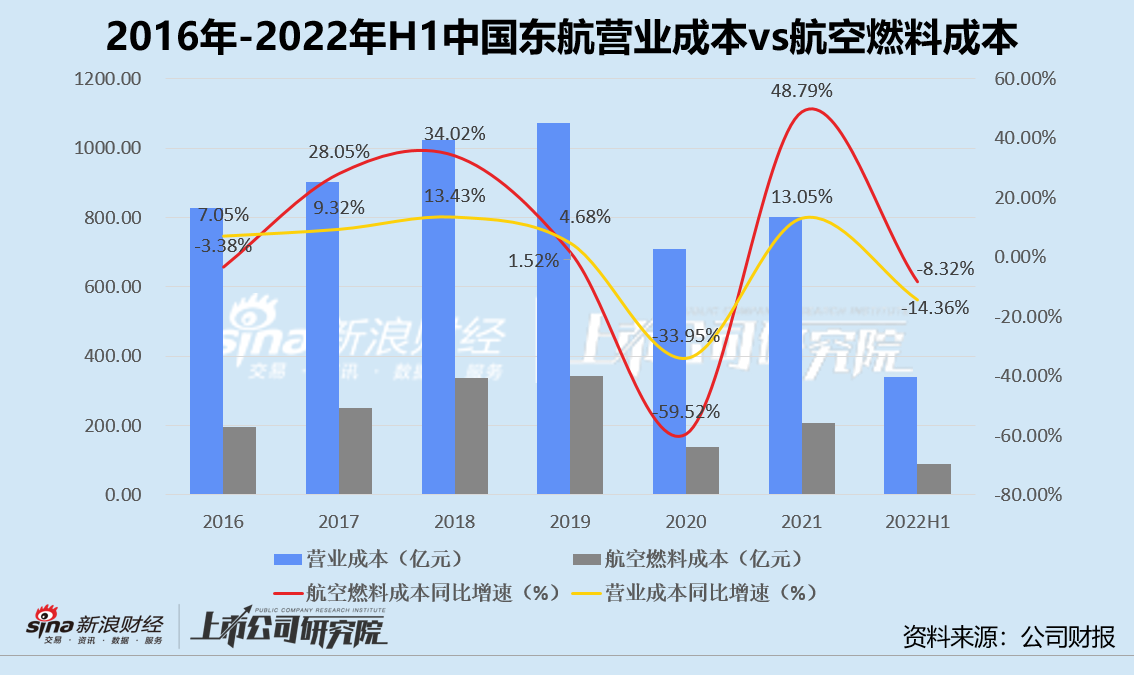

报告期内,中国东航的营业成本约为339.59亿元,较2021年同期下降14.36%。其中航空燃料成本约为89.60亿元,占比当期总营业成本26.38%,占比总营业收入约46.30%。

在平均原油价格上涨及航班减少、用油量下降超40%的综合影响下,公司的航油成本同比下降8.32%,是三大航司中唯一一家成本减少的企业。剔除2021年上半年航油套期保值因素后,公司航油成本同比减少13.93亿元,降幅约为13.46%。

航空燃料成本是航空公司的主要生产成本,受国际原油价格影响极大。据公开数据显示,自2021年起美国西德克萨斯轻质原油(WTI)和北海布伦特原油的现货价格持续震荡走高。2022年2月俄乌战争爆发后,布伦特原油价格更是一度逼近每桶140美元。第二季度价格虽小幅回落,但平均价格稳定在每桶114美元,较年初首个交易日价格涨幅超48%。

中期业绩报告显示,中国东航2022年上半年并未开展航油套期保值交易,在不考虑燃油附加费等因素调整的情况下,如果平均航油价格上升或下降5%,公司的航油成本将上升或下降约人民币4.48亿元。

费用管控方面,2022年上半年中国东航的销售费用为10.22亿元,同比下降39.06%。管理费用为16.49亿元,同比微增0.61%。但受汇率波动影响,报告期内汇兑净亏损约为14.10亿元,而2021年同期汇兑净收益为8.27亿元,导致财务费用同比大幅增长132.61%,录得42.66亿元,是2021年全年财务费用的1.10倍。

中国东航的外币带息负债折合人民币为350.86亿元,美元带息负债占比高达83.20%,而支付结算时以人民币购汇方式完成,因此美元兑人民币升值将造成汇兑损失。据公开数据形式,截至2022年6月30日,美元兑人民币中间价为6.7114,较2022年首个结算日的中间价6.3794约涨5.20%,与2021年同期的中间价6.4601增长3.89%。

据中报披露,中国东航通过外汇远期合约来缓冲降低汇率风险,但2022年上半年合约均未期满交割生效。假定除汇率以外的其他风险变量不变,如果美元兑人民币升值或贬值 1%,则公司的利润总额将减少或增加约2.82亿元。

连发5期融资券补充流动性 下半年将引进33架飞机

2022年上半年,中国东航的资产负债率高达87.93%,较2021年同期的82.03%增长近6个百分点,环比上升7.09%。其中,流动资产占总资产约13.22%,较2021年末增长37.38%,非流动资产占总资产约86.78 %,较2021年末下降2.7%。流动负债占总负债40.83 %,非流动负债占总负债59.17%。

报告期内,公司的货币资金同比大幅增长114.77%,以短期银行借款、超短期融资券及一年内到期长期借款为主的带息负债较2021年末增长32.08%。不难看出,为了应对疫情影响,中国东航在流动性安全方面下足功夫。2022年上半年公司新增5期超短期融资券,期限在90-180天之间,发行总金额超135亿元。

现金流表现方面,上半年中国东航的经营活动现金净流出约为15.75亿元,而2021年上半年为净流入82.69亿元,同比下降119.05%。若剔除54.83亿元的税费返还,经营活动净流出接近40亿元。投资活动现金净流出18.71亿元,同比收窄5.07%。为了确保流动性,公司增大借款规模,导致筹资活动现金净流入183.14亿元,较2021年同期的16.09亿元筹资活动净流入增长1038.22%。

据中报信息显示,尽管上半年疫情重创航空业,中国东航正在加速押注未来行业景气的反转。2022年下半年,公司计划引进33架飞机,持续拓展机队,2023年和2024年则将分别引进37架、41架。7月初,中国东航与欧洲飞机制造巨头空中客车公司签订合约,斥巨资127.96亿美元购入100架空客A320NEO系列飞机,是三大航司中订单数量和金额最高的企业。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!