魔方生活服务赴港筹钱 流动比率仅为0.43会是下一个蛋壳吗?

时间:2022-09-29 19:21 | 栏目:观察 | 点击:559次

出品:新浪财经创投Plus

作者:shu

青客破产、蛋壳爆雷、自如裁员,疫情之下的长租公寓们自顾不暇,却仍未放弃登陆二级市场的梦想。

9月26日,连锁集中式长租公寓运营商魔方生活服务集团有限公司(下文简称:“魔方生活服务”)向港交所递交招股说明书,由摩根士丹利和建银国际担任联系保荐人,正式向港股“长租公寓第一股”之位发起冲击。

创始人套现离场 华平投资携手CDPQ计划下一盘什么棋?

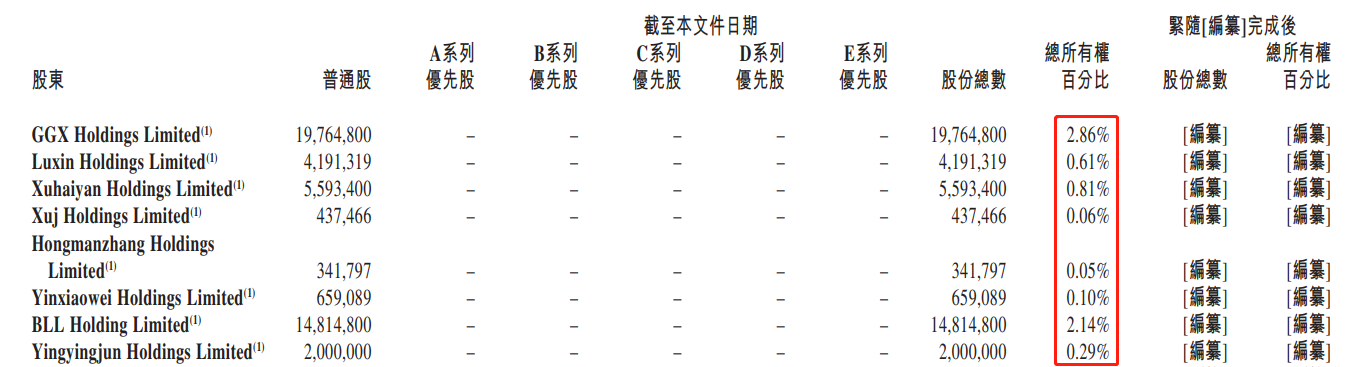

魔方生活服务于2009年在南京推出首个租赁公寓社区魔方公寓,是国内最早入局长租公寓赛道的公司之一。招股书显示,最初的创始人团队中,葛岚和陆欣是核心人物,持有公司共超67%的股份,其他6人合计持股32.89%。

2012年,创始团队8人在开曼群岛分别注册豁免有限公司,用于承接魔方生活服务后续发行的股份。与此同时,公司分别于英属维京群岛、香港和中国大陆成立3家中间控股公司,搭建起最基础的VIE(Variable Interest Entities)架构。不难看出,仅成立不到3年的魔方生活服务,彼时的终极目标就是在海外市场上市。

在德同资本750万美元的A轮融资助力下,魔方生活服务走出大本营南京,先后在上海、广州、北京和深圳等超一线城市布局。然而,按部就班的发展却在引入美国私募股权机构华平投资后发生了微妙变化。

据招股书显示,华平投资通过四期B轮系列融资共持有公司63.69%股份,一跃成为控股股东。2016年C轮融资完成后,失去控制权的创始人团队先后多次向华平投资转让股权。其中,两位核心创始人葛岚和陆欣在2017-2018年期间分别套现约1.46亿元和1.34亿元,股权占比已降至3.28%和0.86%。

2017年底葛岚正式离职后,华平投资向空降高管郑雁南及关联公司发放了一笔以美元计值的8370.39万元贷款,用于回购创始人团队股权。当股权被退回公司,该笔贷款的本金和利息均被豁免。换而言之,华平投资借郑雁南之手进一步削弱了创始人团队的话语权。截至上市前,创始人团队8人所持股份加总仅为6.92%。

来源:公司招股书

来源:公司招股书

魔方生活服务的股东列表上,排名在华平投资之后的第二大机构股东是加拿大魁北克储蓄投资集团(Caisse de dépôt et placement du Québec,下文简称:CDPQ),共持有公司股份16.80%。2019年,CDPQ以10亿人民币独家参与魔方生活服务的D轮融资,将其投后估值推向百亿级别。据公开报道披露,这是CDPQ在中国投资的第一笔私募股权直接投资。

虽然在国内一级市场并不活跃,CDPQ与华平投资却是旧相识,二者在北美地区的合作最早可以追溯至2002年。据公开报道显示,在战略投资魔方生活服务1个月前,CDPQ曾通过私募股权二级份额交易市场,接过了华平投资手中安全服务运营商Allied Universal的部分股权。今年2月,CDPQ以同样的方式参投华平投资旗下的信息安全解决方案提供商eSentire。该轮融资总金额约为3.25亿美元,超67%被用于购买华平投资掌握的公司股权份额。

结合双方过往合作案例,华平投资和CDPQ此番联手投资魔方生活服务,或也将延续这种策略。招股书显示,华平投资用于投资魔方生活服务的主要私募股权投资基金是成立于2013年的Warburg Pincus Private Equity XI,目前已临近封闭基金的退出清算期。

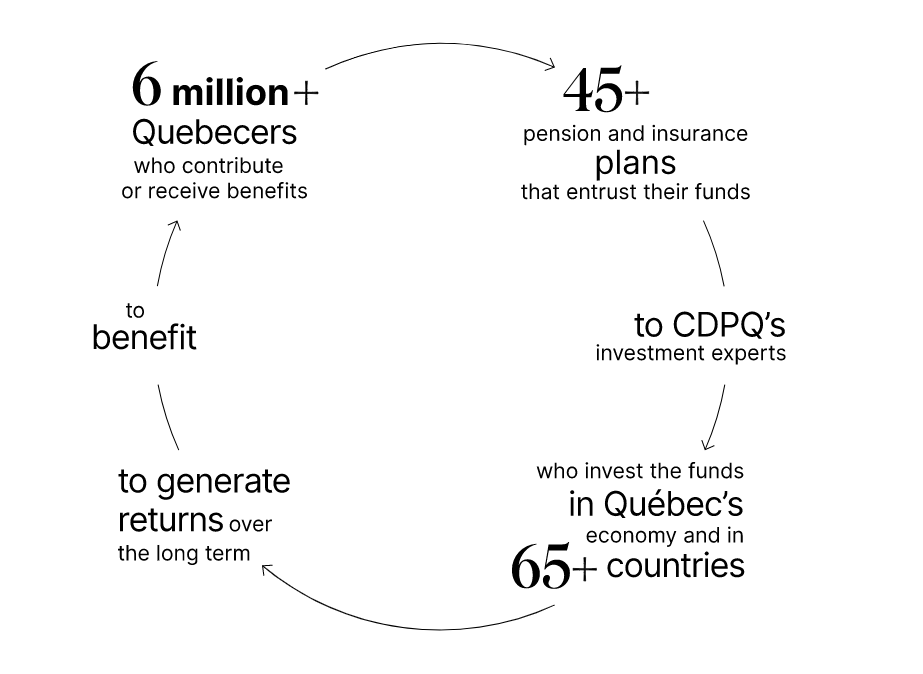

而CDPQ是具备直接投资业务的主权基金,由加拿大魁北克省财政部间接管控,资金来源是魁北克省的养老基金和保险金计划,资本属性相对更为长期。魔方生活服务若不能成功上市,CDPQ或能接过华平投资掌握的魔方生活服务部分股权,确保华平投资的十一期基金顺利退出。

来源:CDPQ官网

来源:CDPQ官网

半年仅赚41万 “高进低出”困境依然无解?

与青客、蛋壳和自如不同,魔方生活服务主要运营集中式长租公寓。即公司通过收购、包租或者与开发商合作拿到整栋物业的使用权,经统一装修和管理后出租,后期借助社区运营获取较高溢价。这样的模式优势在于运营效率更高,高度标准化的产品和服务能降低单位成本,但前期一次性投入较大、整体资本回收周期较长。

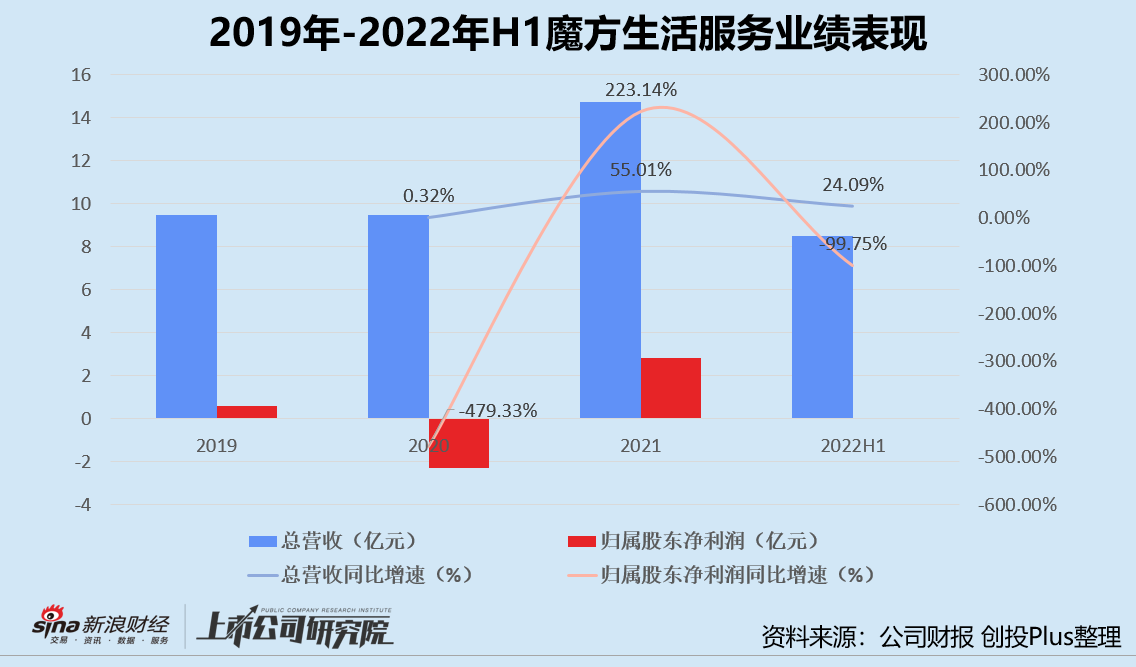

据招股书显示,魔方生活服务2019-2021年总收入分别为9.46亿元、9.49亿元和14.71亿元,复合年增长率为24.7%。但漂亮的营收表现并没有带来同样惊艳的收益,2019-2021年期间公司归属股东的净利润波动极大,分别为6037万元、-2.29亿元和2.82亿元。2022年上半年,公司录得总收入8.5亿元,净利润只有可怜的41万元,同比下降99.75%。

2021年总营收的突飞猛进,主要依赖公司不断的“买买买”。不到18个月,魔方生活服务将微客公寓、上海凯顿、微领地创客空间、上海胤臣等至少6家地区性公寓运营企业及相关社区收之麾下,管理房源总量由2020年的约3.90万间增加至2021年的7.58万间,增幅近乎翻番。截至2022年上半年,公司管理的在营公寓共计7.62万间,覆盖全国26座城市的394个地点。

不过,高举高打地收购长租公寓运营公司和品牌,增加房源、抢占市场份额,也意味着投资成本和流动性风险会随之水涨船高。截至2022年上半年,魔方生活服务因收购附属公司而增加的租赁负债累计29.70亿元。报告期内,仅租赁负债一项的即期部分就高达9.26亿元,但公司的货币资金储备只有6.92亿元。整体流动比率仅为0.43,远低于参考值2.0,这恐怕也是魔方生活服务坚持此刻上市募资的关键原因之一。

一边撬动高杠杆收取房源,另一边却是不断下滑的平均出租率。

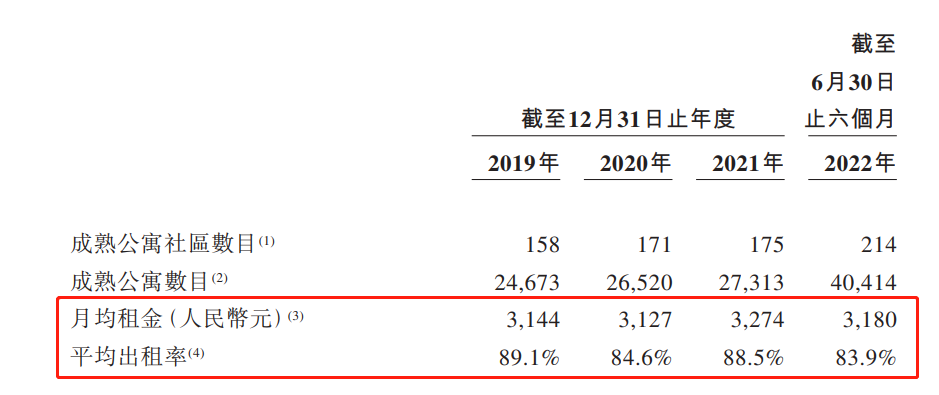

报告期内,魔方生活服务的平均出租率由2019年的88%下降至2022年6月30日的82.4%。即使在运营6个月以上的成熟公寓,平均出租率也由2019年的近90%大幅减少至2022上半年的83.9%。

更为令人担忧的是,即使月均租金下降,也未能挽回出租率的颓势。2022年上半年成熟公寓社区的单房月均租金已降至3180元,平均出租率仍较2021年底的88.5%减少了近6个百分点。报告期内,白领公寓的单房月均租金由2019年的3077元降至2022年上半年的3002元,平均出租率却跌至81.2%。

来源:公司招股书

来源:公司招股书

以高于市场的价格抢夺房源,为了保证出租率以低价出租,“高进低出”是长租公寓在资本催化下的通病,魔方生活服务的招股书中似乎也没有解决良方。集中式长租公寓凭借社区服务和运营提高溢价的优势并不显著,社交平台上魔方公寓租户关于房间隔音差、环境不佳、水电费收费超标等问题的投诉层出不穷。

尽管盈利模式不同,集中式和分散式长租公寓在租赁市场上充当的核心角色都是“二房东”。如何打破规模、利润和现金流之间的“不可能三角”,真正实现独立行走,魔方生活服务的前路依然道阻且长。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!