HR SaaS服务商主业是“人力外包”,CDP集团成立近20年始终亏损

时间:2022-09-30 19:32 | 栏目:观察 | 点击:659次

出品:新浪财经上市公司研究院

作者:壹零

近日,CDP集团向港交所再度递交招股说明书,拟在香港主板上市。

CDP集团成立于2004年,是一家人力资源管理(HCM)服务商。实际上,早在2019年,CDP集团就谋求上市,曾向美国SEC递交招股申请书,申请以“CDP”为代码在纽交所上市,计划募资1.25亿美元,但最终因为美国资本市场环境等原因上市计划不了了之;2021年,CDP集团也曾试图再重启赴美上市计划,但依旧因为多种因素,只得将计划暂时搁置。

2022年初,对资本市场依然怀揣渴望的CDP集团启动了港股上市计划,6个月后,招股书失效,CDP集团于今年9月再次递表。

尽管已成立近二十年时间,且在美股、港股市场均有申请上市的经历,但CDP集团当前依旧深陷亏损之中,在近3年半的时间内累计亏损超12亿元。而在亏损之外,CDP集团的各项业务本身也颇具玄机,虽然属于人力资源赛道,但能否算得上是一家真正意义上的HR SaaS公司也值得质疑。

“人力外包”主业毛利率仅2.6% SaaS业务表现不及同行

根据招股书显示,由于收入的性质不同,CDP集团的业务主要分为两个方面,分别为劳动力管理以及整合SaaS+业务。在CDP集团的官网上,劳动力管理又分为人力资源外包、灵活用户服务以及蓝领用工服务3个分支。同时,劳动力管理这项业务的客户较为分散,从物流到零售再到科技等均有所涉及,跨度较大。由此来看,该项业务与SaaS的关联并不强,本质上属于”人力外包“。

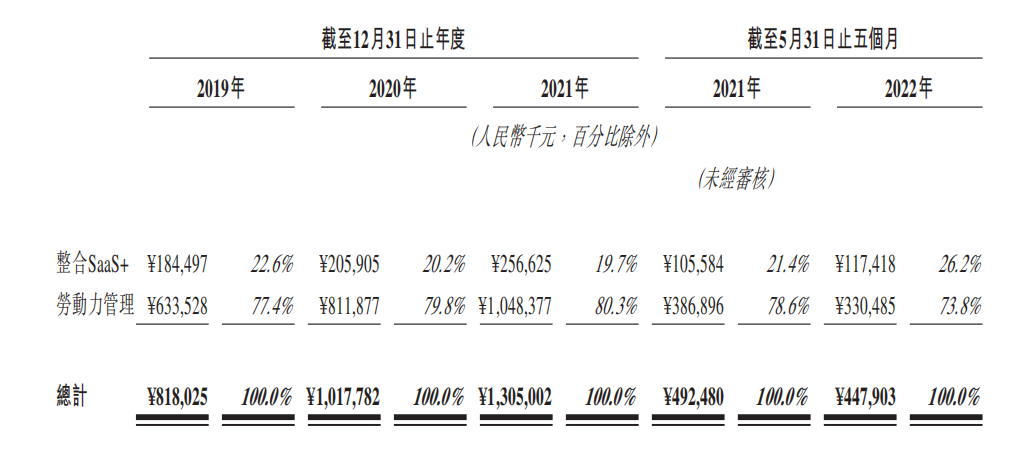

然而,正是这项“人力外包”本质的业务,撑起了CDP集团的近八成营收。根据招股书显示,2019-2022年前5个月,CDP集团劳动力管理业务的收入分别为6.34亿元、8.12亿元、10.48亿元与3.30亿元,对于总体收入的占比分别为77.4%、79.8%、80.3%与73.8%。对于今年前5个月该项业务收入占比的下降,CDP集团表示是由于上半年疫情对线下商业活动产生了负面影响所致。而真正的SaaS业务,在近年来分别仅占22.6%、20.2%、21.4%与26.2%,与“人力外包”业务相比有着不小的差距。

资料来源:公司公告

资料来源:公司公告

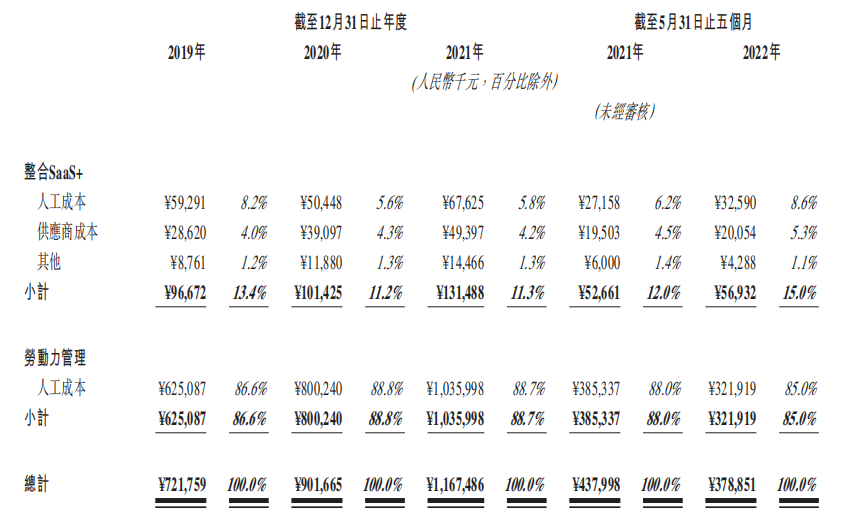

CDP集团对于“人力外包”业务的侧重更体现在成本端。根据招股书显示,在所有销售成本中,劳动力管理业务仅有一项成本,即人工成本,但在所有成本中占比极高。2019-2022年前5个月,劳动力管理业务的人工成本占比分别为86.6%、88.8%、88.7%与85.0%,这项成本是支付给外包员工的劳动薪酬。而同期整合SaaS+业务的各项成本加起来才占到10%-15%。

资料来源:公司公告

资料来源:公司公告

孰轻孰重,可见一斑。

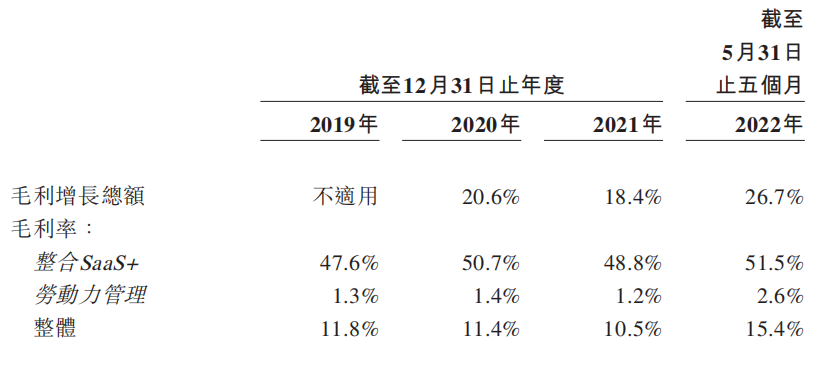

在高比例的成本重压下,CDP集团的劳动力管理业务毛利率极低,仅为1%-2%左右。那么在近8成收入的依赖下,CDP集团的整体毛利率自然受到很大的负面影响。根据招股书显示,2019-2022年前5个月,CDP集团的整体毛利率仅为11.8%、11.4%、10.5%与15.4%,在2019-2021年有着明显的下滑趋势,2022年虽然有所回升,但影响有限。

资料来源:公司公告

资料来源:公司公告

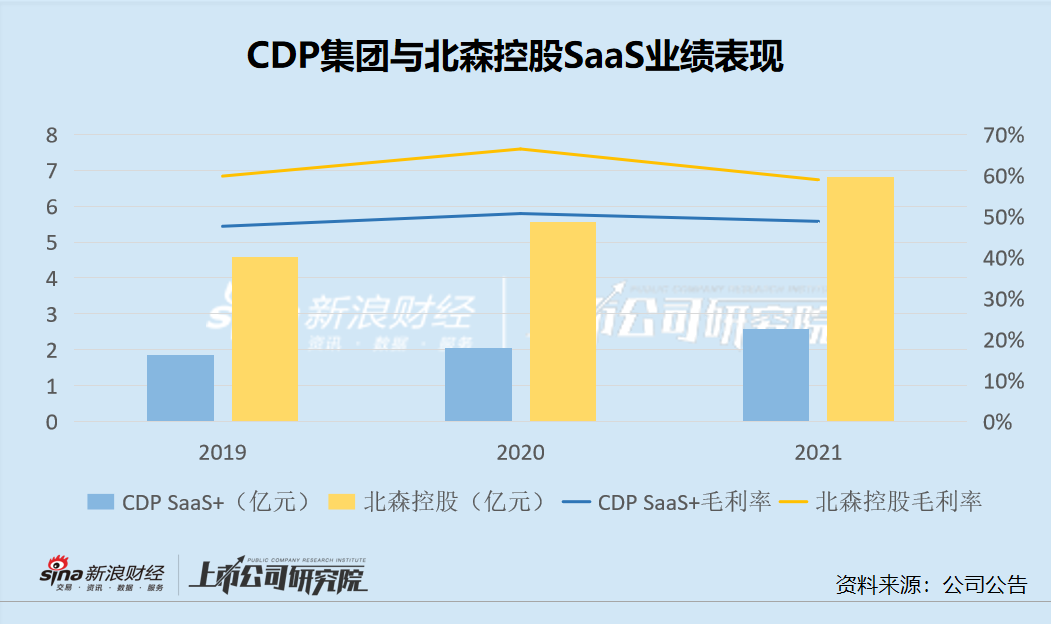

更何况,如果抛开“人力外包”业务,CDP集团的SaaS类业务的表现也不容乐观。与同为HR SaaS服务厂商、也在申请港股上市的北森控股相比,CDP集团的SaaS类业务业绩表现与前者差距不小。在收入规模方面,CDP集团的SaaS+业务规模仅为北森控股的1/3左右,且增长幅度较小;而在毛利率方面,CDP集团的SaaS+业务几乎在50%以下,而北森控股则能够达到60%左右。由此来看,CDP集团的SaaS业务与同行相比不仅收入规模较小,盈利能力也较为逊色。

注:北森控股的财年节点为3月31日

注:北森控股的财年节点为3月31日

由此综合来看,不论是收入端还是成本端,CDP集团最为重要的核心业务为劳动力管理业务,公司本身更像是一家“人力资源外包”公司,需要大量的人力成本投入,技术含量较低。而对于SaaS业务方面,不仅占比较少,业绩表现也较同行有着不小的差距。

成立近20年始终亏损 研发投入远不及同行“人力外包”标签难改

在毛利率仅有1%-2%的业务占总收入8成的情形之下,CDP集团成立近20年始终深陷亏损泥潭。根据招股书显示,2019-2022年前5个月,CDP集团分别亏损4.15亿元、2.55亿元、4.33亿元与1.43亿元,近3年半的时间内累计亏损超12亿元。

与此同时,经营性现金流的状态也并不稳定,在2019年-2022年前5个月的表现分别为-1.03亿元、0.05亿元、0.29亿元与-1.91亿元。可以看出,在2020年与2021年勉强“止血”之后,在2022年上半年又继续“失血”。

有市场观点认为,从HR SaaS赛道的整体情况来看,由于SaaS企业的订阅模式需要企业在前期对于基础设施及平台、研发方面有大量的投入,前期短暂的亏损是很正常的现象。未来企业能够通过标准化的订单与持续稳定的客流收回前期的投资与亏损,并实现规模化的收益。如此看来,CDP集团近20年的亏损似乎无可厚非?

但结合上文所述,CDP集团本身绝大部分收入依赖的是“人力外包”,更像是一家人力外包公司,而SaaS浓度并不高,且SaaS的业务表现也不及同行。

更重要的是,在研发投入方面,CDP集团在2019-2022年前5个月的研发费用率分别仅为8.80%、8.94%、9.81%与12.95%,而同期北森控股的研发费用率则达到38%左右,相差较为悬殊。而这或许注定了CDP集团在未来短期内的收入结构不会有较大的变化,“人力外包”业务依然会是收入支柱。

以SaaS为主业的北森控股尚且亏损难止,规模化收益的曙光还很渺茫,那么以盈利能力较差的“人力外包”为主业、SaaS业务不足20%的CDP集团想要盈利,谈何容易?

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 炒股开户享福利,入金抽188元红包,100%中奖!