歌尔股份对未来业绩增长失去信心?上半年净利润暴跌80%后大幅下调业绩考核指标

时间:2023-07-21 17:21 | 栏目:观察 | 点击:457次

出品:新浪财经上市公司研究院

作者:坤

7月20日,歌尔股份发布了2023年股票期权激励计划(草案)与“家园7号”员工持股计划(草案)。

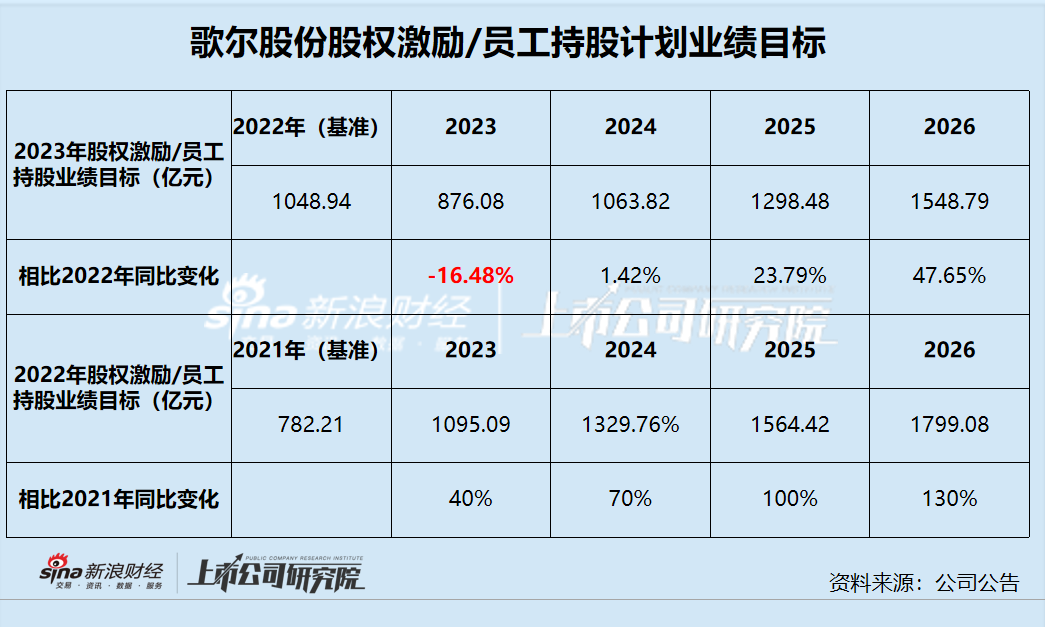

两份公告中,最值得关注的是歌尔股份大幅度调低了未来年度的业绩考核目标。据公告显示,“家园7号”员工持股计划考核年度为2023-2026年四个年度,各年度的考核目标分别为营业收入不低于876.08亿元、1063.82亿元、1298.48亿元与1548.79亿元;2023年股票期权激励计划的行权考核年度为2023-2025年,各年度业绩考核目标为营业收入分别不低于876.08亿元、1063.82亿元和1298.48亿元。

对比2022年歌尔股份的业绩来看,2022年实现营业收入1048.94亿元。但2023年的业绩目标却仅为876.08亿元,相比2022年同比减少16.48%;2024年的业绩目标也仅为与2022年基本持平的1063.82亿元。

而在一年前的2022年股票期权激励计划中,歌尔股份设置的业绩考核指标还为以2021年度营业收入为基础,2023年营业收入增长率不低于40%(即1095.09亿元),2024年营业收入增长率不低于70%(即1329.76亿元)。

前后对比可以看出,歌尔股份对自身未来业绩增长或并没有足够的信心。

同时,歌尔股份在近日还发布了2023年上半年的业绩预告,实现归属于上市公司股东的净利润为3.33亿元-4.99亿元,上年同期为20.79亿元,同比减少76%–84%;实现扣除非经常损益后的净利润为3.22亿元-4.83亿元,上年同期为20.14亿元,同比减少76%–84%。从盈利规模来看,这是歌尔股份自2018年H1以来交出的一份最差成绩单。

大幅下调业绩考核指标 歌尔股份对未来业绩增长失去信心了吗?

在往期的股权激励/员工持股计划中,歌尔股份都是以以前年度的业绩为基础,业绩考核目标为增长率指标。但在近期发布的股权激励与员工持股计划中,歌尔股份公布的未来业绩考核目标并未与2022年的业绩进行直接对比,而是体现为具体数额。

2022年歌尔股份实现营业收入为1048.94亿元,以此对比,歌尔股份对于2023年的业绩考核目标竟比2022年同比减少16.5%,而2024年业绩目标仅和2022年基本持平,微增1.42%,2025与2026年分别增长23.79%与47.65%。

但以去年发布的2022你拿股权激励/员工持股业绩考核目标相对比,曾以2021年营收782.21亿元为基础,增长率需要分别不低于40%、70%、100%与130%。

在2023年股票期权激励计划(草案)与“家园7号”员工持股计划(草案)发布的同时,歌尔股份也发布了关于取消 2022年股票期权激励计划预留权益授予的公告,董事会取消2022年股票期权激励计划预留授予部分1550万份。

由此来看,仅仅一年时间过去,歌尔股份就对未来的业绩考核目标做了如此大幅度的下调,或在很大程度上表明公司对未来的业绩增长幅度并没有信心。

与此同时,需要注意的是,近年来歌尔股份的股权激励/员工持股计划的业绩考核指标均仅为营业收入这一项指标,对利润等盈利能力指标并没有考核。

而2022年以来,歌尔股份的盈利能力却不容乐观,净利润大幅下滑,2023年一季度毛利率净利率创下历史新低。2022年-2023年一季度,歌尔股份实现净利润分别为17.91亿元与1.08亿元,同比减少58.42%与88.07%,2023年一季度毛利率仅为6.98%,净利率仅为0.45%。

就在近日,歌尔股份还发布了2023年半年度业绩预告,公司的盈利能力继续恶化。2023年上半年歌尔股份实现归属于上市公司股东的净利润为3.33亿元-4.99亿元,上年同期为20.79亿元,同比减少76% – 84%;实现扣除非经常损益后的净利润为3.22亿元-4.83亿元,上年同期为20.14亿元,同比减少76% – 84%。

公告中,歌尔股份表示盈利同比下降的主要原因是受宏观经济和行业因素的影响,终端市场需求不足,公司智能声学整机业务和部分智能硬件业务的销售低于预期。

上半年预期3.33亿元-4.99亿元的净利润似乎比2023年一季度的1.08亿元有了明显好转,但需要注意的是,2023年一季度歌尔股份计提了资产减值准备1.04亿元,相比去年增加了160.48%,而二季度的利润表现具体如何还尚未可知。

业绩承压下,歌尔股份又能否顺利实现已经调低过的业绩考核目标?

股价跌近70% AR/VR也难以挽救业绩颓势

自去年年底的苹果砍单风波重创之后,歌尔股份在资本市场上的表现始终深受其影响。

在以往业绩高增长的年度,歌尔股份的股价也随之水涨船高,曾在2021年底达到历史最高点57.79元/股。但伴随着2022年以来业绩的惨淡表现,歌尔股份的股价也一路跌落。截至2023年7月21日收盘,歌尔股份的股价仅为17.57元/股,相比昔日最高点已跌去近70%。

在一些投资者平台上,对于歌尔股份能否挽回苹果砍单的损失,甚至恢复昔日的订单等问题受到投资者的密切关注。但从上半年披露的业绩预告来看,歌尔股份能够拿回订单的可能性并不大,公司在未来很长一段时间内或都将承受订单下滑、业绩受到重创的负面影响,即重度依赖大客户的后遗症。

近年来,歌尔股份有意发力VR/AR代工,意图摆脱依赖苹果所带来的依赖,从业务占比来看,包括VR/AR、智能可穿戴产品、智能家居与游戏在内的智能硬件业务已经超越了曾经占据主要地位的智能声学整机业务,2022年业务占比达到60.14%。

但需要注意的是,不论是曾经的智能声学整机业务,还是智能硬件业务,均为为行业头部客户代工,客户较为集中。智能硬件业务中歌尔股份的下游客户包括Meta、PICO、索尼等,从本质上来看与依赖苹果并无本质差别。

正如歌尔股份在上半年业绩预告中所提到的,公司的部分智能硬件业务销售低于预期。

从XR行业来看,2023年并未明显回暖。

据XR Model Tracker数据显示,2023年第一季度全球XR设备(包括AR和VR)出货量同比下降了33%。

行业如此,即便是头部选手的表现也难言乐观。一季度,Meta头显的出货量份额降至49%,是自2020年第四季度推出Quest2以来的最低水平。PICO在裁员风波之后大幅下调2023年全年的销量目标,相比去年100万台的销量目标大幅缩水50%至仅为50万台。而苹果在发布首款MR头显设备Vision Pro之后,不久便将其产量削减至不超过40万台,而其最初的预计是2024年出货量达到100万台。

由此来看,作为上游代工厂商的歌尔股份似乎仍未远离风波。因此,净利润大幅缩水、下调业绩考核目标、对未来难言信心,或也不足为奇。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 现在送您60元福利红包,直接提现不套路~~~快来参与活动吧!