乐普系秉琨医疗成长性存疑 频繁分拆警惕沦为大股东套利工具|医药分拆资本局

时间:2023-07-27 21:30 | 栏目:观察 | 点击:489次

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:乐普系此次分拆标的秉琨医疗,其核心产品先进性似乎较同行慢半拍,市占率也并不高,同时遭遇大幅降价的集采压力,其未来成长性或存在较大不确定性。此外,乐普系近年频繁分拆上市,警惕诱发利益输送、母公司被大股东掏空、子公司沦为大股东致富套利工具等风险。

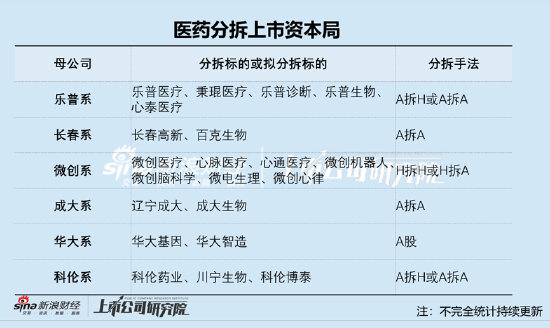

近日,医药行业分拆上市频现。先是药明系拟分拆药明合联并于港股上市,而后又有乐普系拟将秉琨医疗分拆并在创业板上市。根据据不完全统计,乐普系、微创系、科伦系也纷纷在这几年密集分拆子公司上市,具体如下图:

纵观海内外,分拆上市或“抬估值、提盈利、优负债”等好处。但同时也需要关注其伴生的隐患。首先,分拆或导致母公司被掏空,分拆上市沦为大股东的变现套利工具。有的公司把分拆上市当成“IPO生意”,频繁分拆上市母公司呈现“空心化”趋势,被市场质疑存在圈钱嫌疑。其次,为满足分拆上市条件或优化报表结构,诱发可能不公允的关联交易倾斜或利益输送。母子公司业务切割不足导致相关独立性存疑,需要警惕相关费用或利润转移情形。

基于以上分析框架,我们对乐普系此次分拆标的进行深度分析,看看其背后质地究竟几何?乐普系频繁分拆是否需要关注诱发可能的风险?

7月24日,乐普医疗宣布将分拆子公司常州秉琨医疗科技股份有限公司(下称“秉琨医疗”)至创业板上市。

秉琨医疗主要产品包括各类吻合器、超声刀等外科用医疗器械,以及中心静脉导管包、有创医用血压传感器等各类辅助麻醉护理类医疗器械。公告显示,秉琨医疗的吻合器业务板块全面覆盖线性吻合器、圆形吻合器、弧形吻合器、切割吻合器、荷包吻合器、皮肤缝合器以及腔镜专用吻合器七大品类,是国内少数拥有覆盖从模具加工到成品入库的全产业链生产能力的企业;其辅助麻醉护理业务聚焦高值麻醉耗材及配套产品,涵盖辅助麻醉与护理两大业务板块,具有数十个已上市核心产品和新一代在研产品管线。

冲刺创业板质量几何?成长性存疑警惕资产被高估

事实上,创业板上市对成长性有所要求。深交所于2022年末发布了修订后的《创业板企业发行上市申报及推荐暂行规定》,规定要求申请创业板上市企业需符合以下三个标准之一才能够满足创业板对成长性创新创业企业的要求,其中属于制造业优化升级、现代服务业或者数字经济等现代产业体系领域,且最近三年营业收入复合增长率不低于30%。

从财务数据看,2020年度、2021年度及2022年度,秉琨医疗营业收入分别为4.09亿元、4.22亿元、5.34亿元,复合增长率为14%;归属于母公司股东的净利润分别为0.96亿元、0.89亿元、1.14亿元,复合增长率为9%。

需要指出的是,最近一年营业收入金额达到3亿元的企业对复合增长率没有具体要求,尽管秉琨医疗增长率低于30%,但是营收规模超过3亿元,因此其符合创业板上市条件。

至此,秉琨医疗真正成长性成色究竟几何?我们分别从业务增长逻辑、行业地位及技术先进水平等三大维度去看。

首先,吻合器也迎来集采降价,公司未来业绩能否以价换量?成长性或存在较大不确定性。

2020年先后有多个省份集采吻合器,其中江苏省集采开放式吻合器,平均降价83%。

2023年3月1日,《国家医疗保障局办公室关于做好2023年医药集中采购和价格管理工作的通知》公开,部署2023年医药集中采购和价格管理工作,明确创新完善集采规则、着力提高报量准确性、深化医疗服务价格改革试点等相关工作细节。坚定不移推进药品耗材集中带量采购,按照一品一策的原则开展新批次国家组织高值医用耗材集采。指导更多省份吻合器、超声刀等普外科耗材集采,各省份至少开展1批省级耗材集采。

近日,北京市医保局也发布《关于开展吻合器类医用耗材带量采购到期接续有关工作的通知》(以下简称《通知》)。《通知》提出,本次吻合器类医用耗材接续方式原则上延用京津冀“3+N”吻合器类上一采购周期中选结果,河北、北京分别组织部分产品联动联盟地区外新的带量采购中选价格,以量换价,双向选择,形成本轮本市吻合器类医用耗材中选结果。从上一轮次京津冀吻合器集采落地看,降价效果明显。其中,管型/端端吻合器均价从2530元降至320元,平均降幅86.89%;痔吻合器均价从2333元降至267元,平均降幅88.09%。

其次,公司市占率或并不高。

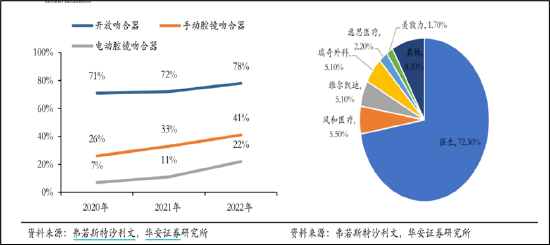

市场竞争方面,秉琨医疗面临戴维医疗旗下的维尔凯迪、风和医疗、瑞奇外科、派尔特以及逸思医疗等强劲对手。根据沙利文报告,该行业依然属于外资巨头把控,其中强生市场份额高达72%,其次为风和医疗、维尔凯迪等公司。值得注意的是,沙利文报告的吻合器市场份额前六大公司中,并未见秉琨医疗身影,秉琨医疗吻合器的市场份额或低于1.7%。

最后,从技术先进性,公司似乎也落后于竞品。

随着技术的提升,吻合器已经逐渐从第一代开放式手术用吻合器、第二代腔镜用吻合器步入第三代电动吻合器时代,研究表明,与手动缝合器相比,外科医生使用电动缝合器时出血并发症减少了近一半。随着微创化手术的快速发展,吻合器腔镜化、腔镜吻合器电动化已是大势所趋。

公开资料显示,秉琨医疗在电动腔镜吻合器领域似乎已经落后了。乐普医疗2022年年报,乐普医疗旗下秉琨医疗一次性使用电动腔镜直线型切割吻合器及钉仓组件于2022年才取证,而上市公司戴维医疗旗下的维尔凯迪的电动吻合器D/VD系列已于2018年获批。

频繁分拆警惕沦为大股东套利工具 大股东财富暴增

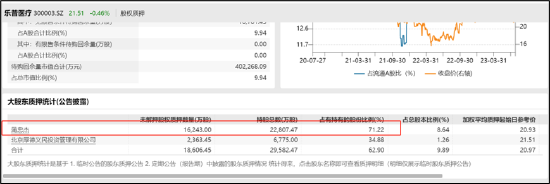

乐普系通过频繁分拆上市使得蒲忠杰家族财富增长较为明显。

目前,乐普医疗市值在397亿元,如果仅仅乐普医疗上市,蒲忠杰家族相关账面市值财富或仅为百亿元。据媒体报道,胡润研究院发布的《2022胡润全球富豪榜》,蒲忠杰、张月娥夫妇以150亿元的财富上榜。有数据统计,2022年年内收获两个IPO,蒲忠杰的持股财富至少增加了30亿元。

需要注意的是,乐普系近年频繁分拆,需要警惕频繁分拆诱发的相关风险。

首先,频繁分拆下,警惕子公司沦为大股东融资圈钱工具。

以心泰医疗为例,在上市之前,心泰医疗已经被乐普医疗“掏空”。2018年至今年上半年,心泰医疗实现的净利润累计数为2.43亿元,其中2018年至2020年为1.60亿元。而在2021年初,IPO之前,心泰医疗向乐普医疗派发股息3.20亿元。此时,心泰医疗为乐普医疗全资子公司,这意味着3.2亿元股息全部进了乐普医疗账上,而这几年的积累尚不够一次分红。

值得注意的是,实控人蒲忠杰在上市公司乐普医疗中的股权质押率处于高位。Wind数据显示,目前,乐普医疗实控人个人质押比例超过70%。

来源:wind

来源:wind

其次,频繁分拆下,警惕不公允的利益输送,中小股东利益受侵蚀风险。

以乐普生物为例,乐普生物成立于2018年1月。成立时,乐普生物注册资本为10亿元,由宁波厚德义民信息科技有限公司(下称“宁波厚德义民”)及乐普医疗分别持有80%、20%的股权。

然而,在乐普生物冲刺上市前夕,蒲忠杰女儿及好友突击入股。据悉,2019年底,乐普生物股权变动,宁波厚德义民向蒲忠杰之女蒲珏转让10%股权,交易价格为1亿元。此外,还向自然人苏荣誉转让9%股权,交易价格为0.9亿元。这一转让价格相当于1元/股,估值跟注册资本相同,也为10亿元,属于平价转让。不到半年,乐普生物进行A轮融资,估值大幅提升至40亿元,其女儿及好友获益明显。不禁让人疑惑,是否存在相关利益倾斜或输送之嫌?

最后,频繁分拆背后或存在母公司关联“扶持”,警惕母公司被“掏空”风险。

以心泰医疗为例,其上市前夕与母公司关联交易较多。据悉,2019-2021年及2022年前6月,心泰医疗向余下乐普医疗集团销售产生的收入分别为1020万元、3100万元、1600万元及260万元。关联交易产生的收入在心泰医疗总收入的占比分别达到8.8%、20.9%、7.2%、2.1%。

此外,相关业内人士分析认为,随着核心资产被频繁分拆上市,投资者可能选择买入核心子公司,而母公司则可能被“抛弃”。因此,需要警惕频繁分拆出现拖累母公司估值情形。

.app-kaihu-qr {text-align: center;padding: 20px 0;} .app-kaihu-qr span {font-size: 18px; line-height: 31px;display: block;} .app-kaihu-qr img {width: 170px;height: 170px;display: block;margin: 0 auto;margin-top: 10px;} 现在送您60元福利红包,直接提现不套路~~~快来参与活动吧!