销售下滑短债占比高 当代置业年内已发6亿美元债利率均超11%

时间:2020-07-09 11:44 | 栏目:观察 | 点击:1175次

新浪财经房产|大眼楼管 青柠

新浪财经讯 当代置业近日发布了上半年销售业绩。上半年整体呈量价齐跌,均价创出近年来新低,并且在疫情逐渐散去、大部分TOP50房企销售实现同比增长的5月、6月,公司的销售额却均下滑了2成多,目前1-6月公司对今年的销售目标达成率仅3成多,同时在一众头部房企的挤压下,公司下半年面临较大的销售压力。下滑+短债占比较大压力下,公司年内频频发债融资,资金成本均超11%,甚至还有折价发行。债务状况未明显改善之下,未来财务费用预期仍将对公司造成较大拖累,影响盈利水平。

半年销售额下滑15% 今年销售目标完成率仅33.8%

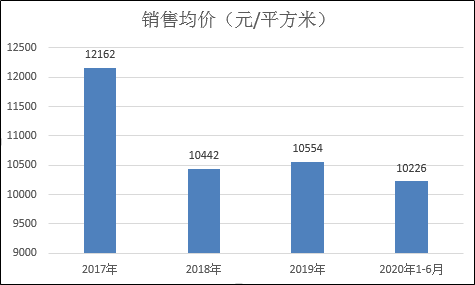

7月3日晚间,当代置业发布了截至2020年6月30日止六个月未经审核营运资料。当代置业上半年累计实现合同销售额142.06亿元,同比下降14.77%。其中,物业销售额为139.13亿元,同比下滑15.93%,物业销售面积136.06万平方米,同比下滑13.25%,物业销售均价10226元/平方米,同比下滑3.08%。

其中5月和6月,当代置业合同销售额分别同比下降20.56%、21.21%。而5月-6月疫情阴霾基本已经散去,不少房企销售额都实现了同比上升,当代置业疫后销售的竞争失利成为拖累上半年成绩的主要原因。

并且,上半年公司物业销售量价齐跌,销售均价创出近年来最低水平,而6月的销售均价为9788元/平方米,同比下滑12.14%,环比下滑6.98%。但“让利促销”并没有带来销量的上升。

当代置业总裁张鹏曾在2018年时表示2020年要实现500亿规模,由于疫情等因素,当代置业已将今年销售目标下调为420亿元。目前半年时间的完成率仅33.82%,下半年的销售压力较大。

值得一提的是,当代置业的布局虽然以都市圈及一二线城市为主,毛利率水平却比较一般化。wind数据显示,2019年,当代置业的销售毛利率为25.48%,同行业与公司收入相近的10家公司平均毛利率为39.74%。均价的持续下滑或进一步影响公司的毛利率水平。

数据显示,当代置业虽然目前切入的城市都算热点城市,但并未做区域深耕,单一地域优势并不明显。2019年,在有2018年销售成绩的15个地区中,有8个地区销售均价都发生了下滑,其中北京地区的下滑幅度达到46.73%。

而在销售规模下滑之外,当代置业的权益比例也不高,据克而瑞数据,2019年和2020年上半年约为56%,较低的权益比更不利于未来业绩结转。

短债占比较大 年内已发6亿美元债利率均超11%

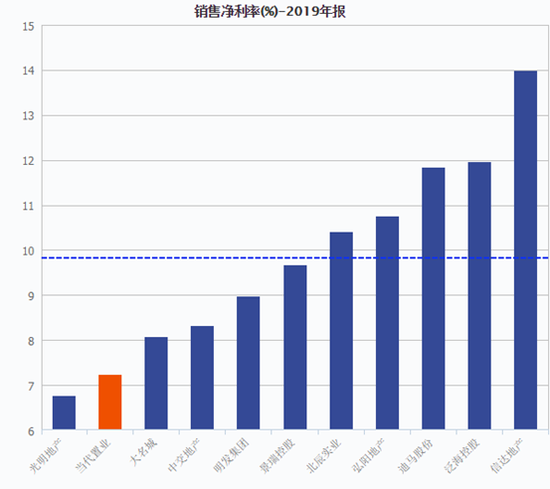

相比毛利率,当代置业的净利率水平在收入相近的10家公司中要更差一些,2019年仅7.24%,公司的净利率已经连续5年位于10%以下,较2012年的24.26%相去甚远。其中,财务费用较高是主要原因之一。

数据来源:wind

数据来源:wind

2018年-2019年,当代置业的总利息分别为13.29亿元、18.04亿元,分别占当期归母净利润的253.14%、246.79%,其中利息资本化的金额分别为10.70亿元、13.84亿元。

高额的财务费用对公司的业绩形成了较大的拖累,数据显示,过去几年,当代置业的销售规模一直在增长,但是业绩却并不稳定。2016年-2018年连续三年,当代置业的扣非归母净利润均呈同比下降,降幅分别达23.01%、15.91%和22.09%。

2019年,当代置业的净负债率较2018年小幅上升至82.7%。截至2019年末,公司一年内到期的有息负债(银行及其他贷款+优先票据)合计94.67亿元,而同期银行结余及现金为113.83亿元,其中还包含了受限制现金,总体来看公司的资金并不充裕。

上半年销售下滑叠加短债占比较大之下,当代置业无奈之下继续发债融资。在疫情后房企加速分化的背景下,除了销售外,融资成本也有明显体现,疫情后的资金宽松窗口期,部分房企的融资成本不到7%,甚至低至2-3%,而当代置业的今年发行的美元债却依然笔笔利率超10%,畸高的资金成本将继续对公司造成较大拖累。

近两年,当代置业的融资成本持续走高,2019年由上一年度的8.2%上升至9.9%。而今年以来,公司已经发行了三笔美元债,2月和3月分别发行了2笔共计3.5亿美元的绿色优先票据,利率分别高达11.8%、11.95%。

7月7日早间又公布了一笔,发行2022年到期的2.5亿美元11.5%绿色优先票据,所得款项将用于债务再融资。并且此次发行系折价发行,票据发售价为本金的98.301%,也就是说真实融资成本要比11.5%更高。今年上半年公司已经发行了合计6亿美元的债券,折合人民币约42亿元。